Het is belangrijk dat je leert hoe je aandelen moet waarderen voordat je het aandeel koopt. Aandelen waarderen kan onder andere met de multiple methode. De multiple methode is een vrij makkelijke manier om aandelen te waarderen maar bij een inschattingsfout juist weer erg moeilijk. Net als altijd; aandelen waarderen is een kunst en geen wetenschap.

Inhoudsopgave

- 1 Wat is de multiple methode?

- 2 Welke ratio’s kun je gebruiken met de multiple methode?

- 3 Welk ratio gebruik je voor welk bedrijf om aandelen te waarderen?

- 4 Aandelen waarderen met de earnings multiple methode

- 5 Aandelen waarderen met de multiple growth methode

- 6 Nadelen van multiple methode

- 7 Voordelen multiple methode

Wat is de multiple methode?

De multiple methode is een manier om aandelen te waarderen door te kijken naar de ratio en hierbij een vergelijking te maken met andere vergelijkbare bedrijven of de sector. Daarnaast kun je de multiple methode ook gebruiken om aandelen te waarderen met een inschatting over de toekomst. We bespreken beide methodes.

Welke ratio’s kun je gebruiken met de multiple methode?

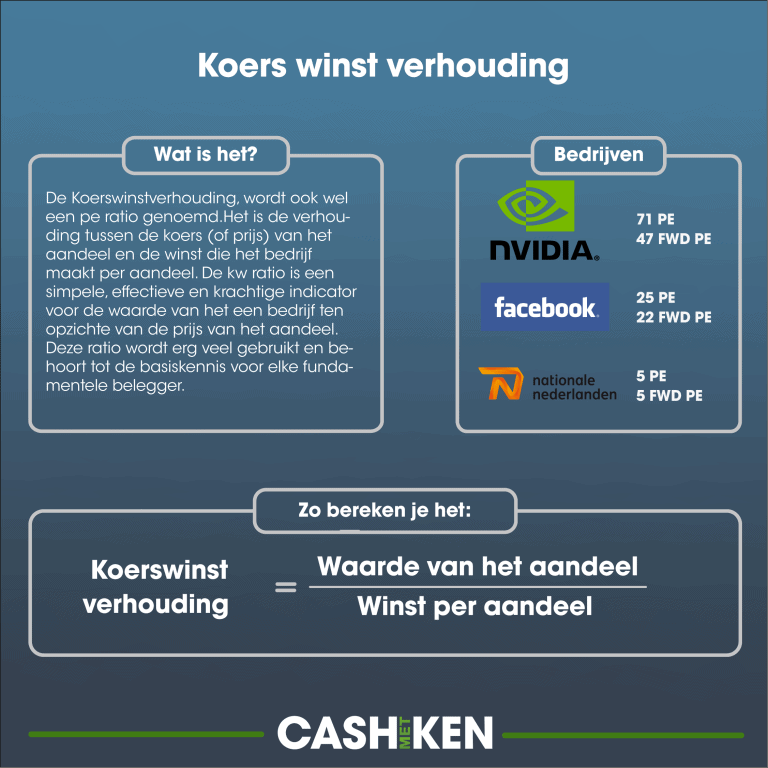

Een (financiële) ratio is een getal ten opzichte van een ander getal. De meest gebruikte is de verhouding tussen de koers van het bedrijf (bijvoorbeeld €100,-) en de winst van het aandeel (bijvoorbeeld €5,-). In dit voorbeeld is de koerswinstverhouding 20 (want 100/5=20). De Engelstalige term voor koerswinstverhouding is price-to-earnings ratio (PE ratio) en wil je hier meer over weten heb ik een apart artikel over de PE ratio.

Naast de PE ratio kun je ook naar de PS ratio (price-to-sales = koers-omzetverhouding), PB ratio (price-to-book = koers boekwaarde) en de Price to EBITDA (= koers winstverhouding voor aftrek van rente, belasting, afschrijvingen en amortisatie). Eigenlijk kun je alle ratio’s gebruiken die een verhouding aantonen tot de koers van het aandeel maar dit zijn de meest populaire.

Welk ratio gebruik je voor welk bedrijf om aandelen te waarderen?

We hebben nu een aantal ratio’s die bruikbaar zijn voor de multiple methode om aandelen te waarderen. Dat zijn:

- PE ratio

- PS ratio

- BP ratio

- P-EBITDA ratio

Welke gebruik je nu precies? Nou, hier komt de kunst van aandelen waarderen bij kijken want het is soms erg lastig te bepalen en de wetenschap heeft hier niet een exact antwoord op. Ik gebruik meestal de PE ratio of de P-EBITDA ratio, omdat deze ratio’s over de winst gaan. Winst is in mijn ogen één van de belangrijkste aspecten waar een belegger naar moet kijken (later meer over winstgroei). Er zijn echter ook bedrijven die nu nog (en voorlopig nog niet) winst maken. Dan kun je kijken naar de omzet (PS ratio) als alternatief. Als laatste kun je ook kijken naar de boekwaarde. Dat is het totaal aan bezittingen dat een bedrijf heeft. Dit is vooral belangrijk als duidelijk is dat deze bezittingen omzet creëren zoals vastgoedobjecten bij vastgoedbedrijven, wagenparken bij autoverhuurbedrijven of het vermogen van een bank om leningen te kunnen verstrekken.

Het belangrijkste is dat je onderzoek doet naar welke ratio zorgt voor koersstijgingen binnen een bepaalde sector. Daarop kun je vervolgens aandelen waarderen met de multiple methode.

Aandelen waarderen met de earnings multiple methode

Voor dit voorbeeld kijken we naar de pe multiple methode om een aandeel te waarderen. Het bedrijf dat wij op het oog hebben is Philips, een Nederlandse producent van apparatuur in de gezondheidszorg. Philips heeft op dit moment een pe ratio van 21,16 volgens IEX. We gaan nu op zoek naar vergelijkbare concurrenten. Dat betekent; bedrijven die ongeveer dezelfde producten maken en verkopen op dezelfde markten. Ik neem hiervoor Siemens Healthineers AG uit Duitsland.

Siemens heeft een pe ratio van 28,81. Als we dieper in het bedrijf Philips duiken zien we dat het verschil in de pe ratio te verklaren is door een mogelijke rechtszaak over een kapotte apparaten. Dit kan zorgen voor schadeclaims dat de winst drukt. Door deze onzekerheid prijzen beleggers het aandeel lager waardoor de koers daalt bij gelijkblijvende winsten. Verder zijn de bedrijven redelijk vergelijkbaar. Als het aandeel Philips op dit moment €41,- kost en óók een multiple van 28,81 zou hebben zou je uitkomen op een koers van ( (41/21,16)*28,81=) €55,82. Dat is een potentiële winst van ( (55,82-41)/41*100=) 36%.

Het is goed om na te gaan of je aannames kloppen. In dit voorbeeld zijn dat er wel een paar, namelijk:

- Siemens is een perfect vergelijkbaar bedrijf

- Er zijn geen andere vergelijkbare bedrijven

- De lagere waardering van Philips wordt uitsluitend veroorzaakt door de rechtszaken

- De koersontwikkelingen in de sector voor gezondheidsapparatuur wordt uitsluitend gedreven door de winsten van de bedrijven in deze sector.

- Misschien nog wel meer?

Dat zijn behoorlijke aannames! Het is goed om onderzoek te doen naar deze aannames om te toetsen of ze kloppen. Vaak is het beter om een vergelijking te maken met meerdere bedrijven zolang deze goed vergelijkbaar zijn. Hierbij neem je het gemiddelde PE ratio van deze bedrijven maar sluit je wel bedrijven uit met een te grote afwijkende pe ratio (want daar is waarschijnlijk ook wat aan de hand waardoor de waardering afwijkt).

Aandelen waarderen met de multiple growth methode

We kunnen nu aandelen waarderen door te kijken naar de ratio van andere vergelijkbare bedrijven. Dat geeft een goede stand van zaken op dit moment. Beleggers kijken echter meestal naar de toekomst. Hierbij speelt groei van de winst (of omzet) een belangrijke rol.

Neem bijvoorbeeld Amazon. Een bedrijf dat het vooral moet hebben van de jaarlijkse groei. Een goede vergelijkbare concurrent is overigens lastig te benoemen. Je kunt aandelen waarderen met de multiple growth methode via 2 manieren:

- Kijken naar de forward earnings over 1 jaar

- Kijken naar groeiverwachtingen over een periode van 5 jaar of langer

Je vindt de forward earnings op diverse websites zoals Seeking Alpha onder de noemer ‘PE FWD’. Amazon heeft een PE ratio van 81 in 2021. Voor 2022 wordt een PE ratio voorspeld van 60. Dat is een stijging van de winst van ((60-81)/81=) 25,9%. Als we dan de koers erbij pakken op dit moment, is dat $3.318,- en dan krijgen we een koers voorspelling van (3318*1,259=) $4.177,- tegen het einde van 2022. Het nadeel van deze methode met forward earnings, is dat je ervan uitgaat dat de koers winstverhouding over deze periode gelijk blijft. Meestal is dat niet het geval bij deze snelgroeiende bedrijven en daalt de koers winstverhouding naar een acceptabeler niveau. Dus hiervoor kijken we naar de volgende methode om aandelen te waardering aan de hand van de groeiverwachtingen.

Analisten geven een groeiverwachting van de winst per aandeel (earnings per share = EPS) van 30% over de komende 5 jaren. Dit soort data kun je makkelijk terug vinden op Seeking Alpha onder het ‘Growth’ tabje op de pagina over het bedrijf. Als we ervan uitgaan dat de pe ratio van Amazon in 2026 (over 5 jaar dus) 35 moet zijn en de winst dus elk jaar met 30% toeneemt, kom je op de volgende berekening.

PE ratio nu is 81. Op een koers van $3.318,- is dat (3318/81=) $41,- winst per aandeel. De winst per aandeel gaat de komende 5 jaar dus met 30% per jaar stijgen. Dat is (41*1,30^5=) $152,- winst per aandeel. We vermenigvuldigen de winst met de ingeschatte pe ratio van 35 en komen uit op (152*35=) $5.320. Kijken we dan naar het verschil ten opzichte van nu, dan is dat een stijging van ((5320-3318)/3318=) 60% in de komende 5 jaar. Dat is zo’n 9,9% per jaar.

Je kunt deze methode net zo makkelijk toepassen op de ps ratio als het bedrijf nog geen winst maakt. Deze methode om aandelen te waarderen is lastiger op de boekwaarde van het bedrijf omdat voorspellingen daarvan door analisten niet gemaakt worden.

Nadelen van multiple methode

De scherpe lezer zal opvallen dat je behoorlijk wat aannames moet maken om een inschatting te maken van het rendement. Je moet kijken naar sector genoten, wat de achterliggende reden is dat de waardering achter loopt, een toekomstige pe ratio inschatten en uitgaan van de groeiprognoses van analisten (zou je dat zelf beter kunnen?).

De berekening zelf is niet zo moeilijk maar al die aannames maken dit een kunst en geen wetenschap. Dat is overigens ook zo bij de Discounted Cashflow Methode (DCF) (leestip!).

Voordelen multiple methode

Het grootste voordeel is wel dat je meerdere ratio’s kan gebruiken en dat je concurrenten met elkaar kunt vergelijken. Hierdoor ben je sneller geneigd om voor het bedrijf te kiezen die past bij jouw risicoprofiel t.o.v. andere sectorgenoten. Het maakt bij deze methode ook niet uit of een bedrijf winst maakt en dat is voor veel groeibedrijven het geval.

Daarnaast kun je makkelijk met groei ‘spelen’ en dat is handig om het aandeel te monitoren als je het eenmaal bezit. Je kunt jezelf dan makkelijk de vraag stellen; “haalt het bedrijf nog de groei waarmee ik heb gerekend”.

Welke methode om aandelen te waarderen gebruik jij regelmatig? De multiple methode of de discounted cashflow methode? Of misschien wel iets anders?

Als je dit artikel goed kan volgen, beleg je blijkbaar al wat langer. Misschien zijn deze artikels (voor gevorderden) wat voor jou:

Deze onderwerpen zijn interessant:

Het is fijn om een artikel te lezen, maar soms wil je gewoon lui op de bank een video kunnen kijken. Dit is een interessante video die ik heb gevonden op YouTube: