Het jaar is weer bijna voorbij dus is het goed om vooruit te kijken naar de 5 beste ETF’s voor 2022. Het is natuurlijk erg lastig om vooraf te bepalen wat de 5 beste ETF’s worden in 2022, toch gaan we het proberen. Dus in dit artikel 5 interessante ETF’s voor 2022.

Inhoudsopgave

- 1 De beste ETF’s in 2021

- 2 Hoe hebben de ETF’s van 2021 het gedaan?

- 3 Wil jij weten hoe de beste belegger van de wereld belegt?

- 4 De ontwikkelingen voor 2022

- 5 De beste ETF voor 2022

- 6 KraneShares CSI China Internet UCITS ETF USD

- 7 VanEck Vectors Morningstar US Wide Moat UCITS

- 8 iShares Oil & Gas Exploration & Production UCITS ETF

- 9 SPDR MSCI World Financials UCITS ETF

- 10 WisdomTree Cloud Computing UCITS ETF USD Acc

- 11 Een eervolle vermelding

De beste ETF’s in 2021

- Een nieuwe president van de Verenigde Staten

- De daling van de Amerikaanse Dollar

- De Brexit. Het Verenigd Koninkrijk dat de EU verlaat

- Duurzaamheid. Het akkoord van Parijs

- Herstel van de corona pandemie

- De sectorrotatie

Niet alle ontwikkelingen zijn uitgekomen. Zo heeft de sectorrotatie maar deels plaatsgevonden en is de dollar niet echt verzwakt t.o.v. de euro. Dat is natuurlijk het nadeel van dit soort ‘voorspellingen’. Je weet niet precies welke ontwikkelingen echt hun stempel drukken op de aandelenmarkt.

Hoe hebben de ETF’s van 2021 het gedaan?

Aan de hand van de genoemde ontwikkelingen heb ik een aantal ETF’s voorgesteld die wellicht interessant zijn. We kijken nu hoe deze ETF’s hebben gerendeerd:

ETF |

Rendement |

|---|---|

iShares FTSE 100 |

33,55% |

iShares Euro Total Market Value Large |

40,87% |

iShares MSCI Emerging Markets (USD) (Acc) |

16,96% |

iShares Global Clean Energy (Dist) |

29,14% |

iShares Diversified Commodity |

44,00% |

Gemiddeld (bij evenredige verdeling) |

32,90% |

De rendementen die je ziet zijn vanaf 1 november 2020 tot 1 november 2021. Een rendement opzich zegt niet zoveel. We moeten het vergelijken met een goede standaard. De standaard die ik altijd kies, is een wereldwijd gespreide ETF. Ik kies VWCE omdat hierin ook het dividend is meegenomen (wel zo eerlijk). Het rendement van VWCE was 34,66%. Dat betekent dat het gemiddelde van de voorgestelde ETF’s niet het rendement heeft behaald van VWCE. Als je voor de ontwikkelingen van grondstofprijzen én waarde aandelen bent gegaan, dan had je de benchmark wel verslagen. Het gemiddelde wordt flink gedrukt door de Emerging Markets ETF.

Maar nu gaan we vooruit kijken naar de 5 (mogelijk) beste ETF’s voor 2022.

Wil jij weten hoe de beste belegger van de wereld belegt?

Maak kennis met Warren Buffett

Leer hoe je geweldige bedrijven spot

Ontdek welke regels Warren zo succesvol maken

Download het e-book Gratis

De ontwikkelingen voor 2022

Voordat we de beste 5 ETF’s voor 2022 bespreken, kijken we weer naar een aantal ontwikkelingen. Voor mij staan deze thema’s in 2022 centraal:

- Supply Chain tekorten

- Hogere inflatie

- Hoge energieprijzen

- Comeback van opkomende markten

- De corona pandemie houdt aan

- Personeelstekorten

De beste ETF voor 2022

Het is vooral dus lastig te voorspellen wat de beste ETF voor 2022 gaat worden. Toch is het interessant om vooraf na te denken over de mogelijke ontwikkelingen die plaats kunnen vinden. En dan nu de 5 beste ETF’s voor 2022 aan de hand van deze ontwikkelingen.

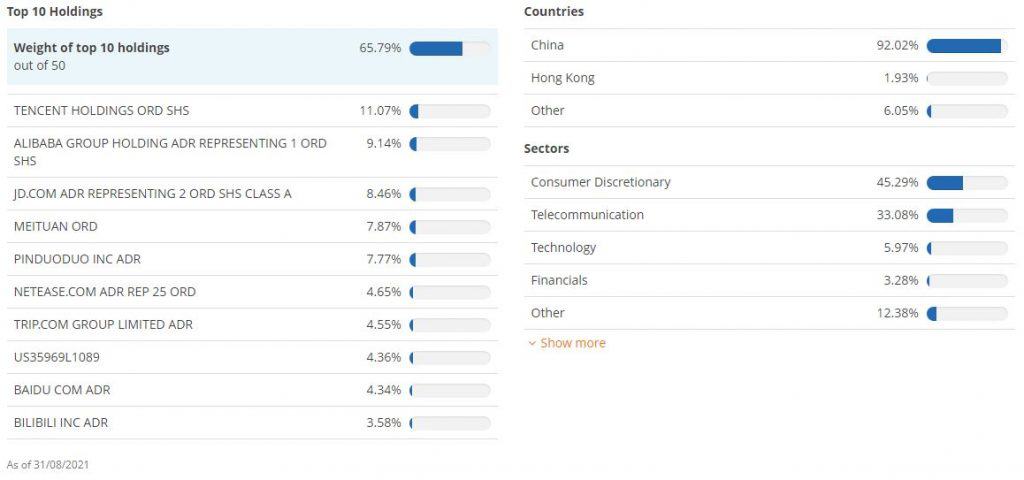

KraneShares CSI China Internet UCITS ETF USD

De opkomende markten liepen in 2021 flink achter op de wereldwijde ETF’s zoals VWCE. Voor een groot deel heeft dit te maken met de aanpak van de Chinese overheid op de techbedrijven. Het is in China echter gebruikelijk dat de overheid een vaste tijdsperiode gebruikt om regulering door te voeren in een bepaalde sector. Dus aan deze ‘China Tech Crackdown’ komt weer een einde. Misschien is dit al wel gestart want we horen al een tijdje niks meer vanuit de Chinese overheid. Als dat doorzet, dan gaan beleggers weer investeren in Chinese techbedrijven. Het gevolg is dat de koersen stijgen en via de KraneShares CSI China Internet UCITS ETF kun je daarvan profiteren. Dit is misschien ook wel de beste ETF in 2022 als de corona pandemie weer toeslaat in China, alhoewel ik die kans klein acht (in China).

De lopende kosten zijn wel fors, namelijk 0,75% per jaar. Daar staat wel tegenover dat deze ETF via de Kernselectie van DEGIRO, zonder transactiekosten kan worden gekocht. Je kunt dus makkelijk en voordelig stapsgewijs instappen.

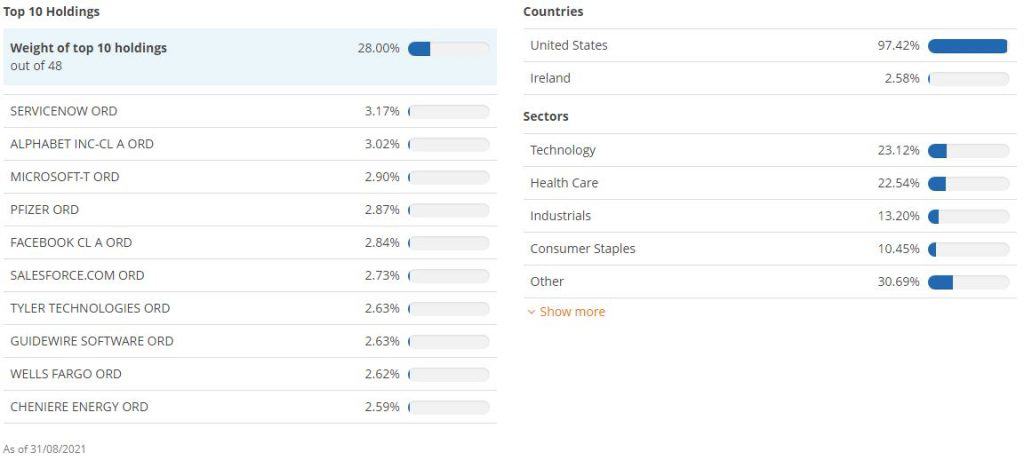

VanEck Vectors Morningstar US Wide Moat UCITS

Als de inflatie hoog blijft of nog erger, blijft stijgen, wil je bedrijven in je portfolio hebben die hun concurrentievoordeel hebben bewezen en daarom makkelijk(er) de prijzen van hun producten of diensten kunnen verhogen zonder marktaandeel te verliezen aan concurrenten. Hiervoor heeft VanEck een speciale ETF ontwikkeld, genaamd VanEck Vectors Morningstar US Wide Moat UCITS. Deze ETF neemt alle bedrijven die volgens een bepaalde criteria een ‘moat’ hebben. Een ‘moat’ betekent slotgracht en is dus een synoniem voor het concurrentievoordeel. Ik heb een apart artikel geschreven over beleggen in een moat, als je geïnteresseerd bent in dit onderwerp. De lopende kosten van deze ETF zijn met 0,49% best prijzig maar als je daarmee een beter rendement kan halen bij een hoge inflatie, kan dat best de moeite waard zijn.

Tip: VanEck heeft ook een wereldwijde versie genaamd: VanEck Vectors Morningstar Gl Wide Moat UCITS ETF.

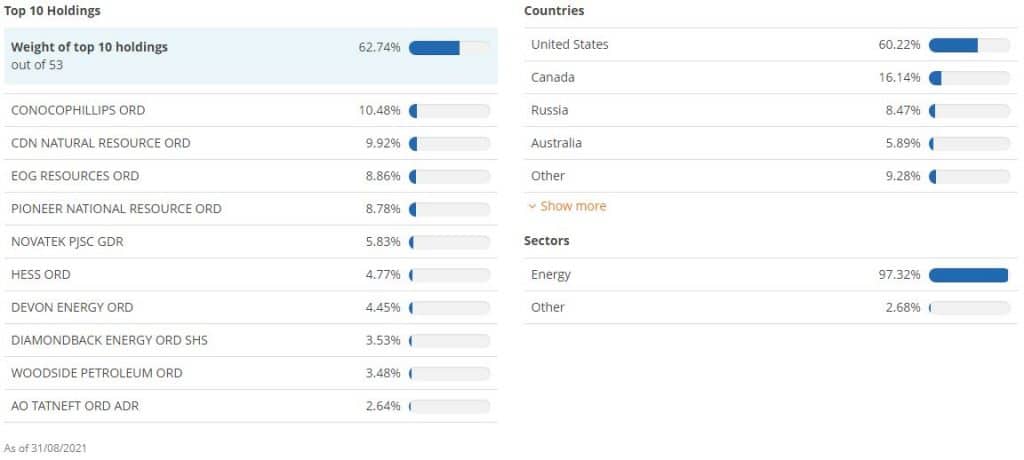

iShares Oil & Gas Exploration & Production UCITS ETF

Als jij denkt dat voorlopig de energieprijzen hoog blijven (en met name olie en gas) dan is de iShares Oil & Gas Exploration & Production UCITS ETF misschien wel de beste ETF in 2022. Deze ETF heeft een exposure naar de hele wereld en bevat bedrijven die olie en gas delven en/of nieuwe velden zoeken. Je bent hoogstwaarschijnlijk niet de enige die met deze gedachten speelt want deze ETF is al met meer dan 150% gestegen in 2021. Dat heeft deels ook te maken met het feit dat olie- en gasbedrijven erg slecht hebben gepresteerd aan het begin van het jaar 2021.

De lopende kosten zijn 0,55% en dat is niet weinig. Je kunt er ook voor kiezen om de Lyxor Stoxx Europe 600 Oil & Gas UCITS ETF te kopen maar dan ben je wel beperkt tot Europese bedrijven die historisch gezien, minder goed presteren op de beurs. Dan betaal je 0,3% per jaar. Beide ETF’s zitten in DEGIRO Kernselectie.

SPDR MSCI World Financials UCITS ETF

Als de inflatie te veel door stijgt óf te lang aanhoudt, kan het goed zijn dat de FED en de ECB op de rem moeten trappen door de rentes te verhogen. Dat is niet leuk voor bedrijven die geld moeten lenen maar wel leuk voor bedrijven die juist veel geld in kas hebben en dit veilig moeten aanhouden. En dit soort bedrijven zijn banken en verzekeraars. Hier zitten ook een paar bedrijven bij die op de kapitaalmarkt actief zijn en dus wel geraakt kunnen worden door een hogere rente (denk aan Blackrock) maar die zijn behoorlijk in de minderheid. Deze ETF is niet duur met 0,3% jaarlijkse kosten en heeft nog niet zo’n stijging meegemaakt als bijvoorbeeld in de olie- en gassector.

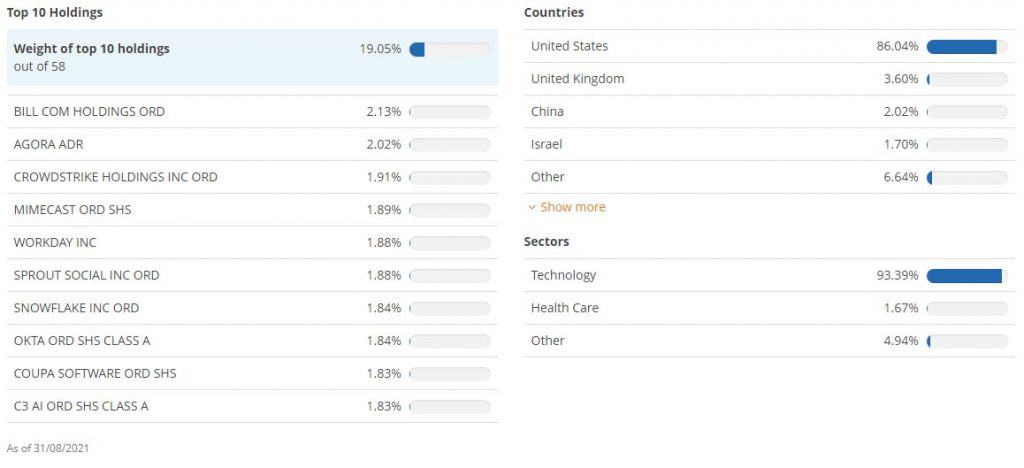

WisdomTree Cloud Computing UCITS ETF USD Acc

Iets wat wij 2 jaar geleden niet konden inbeelden. Een wereldwijde pandemie en we zaten allemaal (als het werk dit toeliet) thuis. Hierdoor hebben computers en met name cloud servers overuren gedraaid. Dat was 2 jaar geleden een goede investering. Maar Covid-19 is niet weg en zal altijd blijven. Misschien ebt het weg en verandert het in een normale verkoudheids- of griepvirus maar misschien wordt het ook wel erger en krijgen we regelmatig een nieuwe golf waardoor werken op afstand steeds normaler wordt. In zo’n geval kan een investering in de cloud een goede ETF zijn in 2022.

Met de WisdomTree Cloud Computing UCITS ETF pak je al deze bedrijven in 1x samen. De waardering van de aandelen in deze ETF zijn wel flink opgelopen in het afgelopen jaar. Indien er een sectorrotatie plaats gaat vinden, is dit niet de plek waar je wil zijn. Gebeurt dat niet, dan kan dit misschien wel de beste ETF van 2022 worden. Met een jaarlijkse kosten van 0,4% betaal je in ieder geval niet al te veel.

Een eervolle vermelding

We hebben niet alle ontwikkelingen kunnen samenpakken in een ETF, namelijk het personeelstekort. Welke bedrijven profiteren van personeelstekorten? Heel simpel eigenlijk. Dat zijn de uitzendbureaus en de personeelsbemiddelaars. Denk hierbij aan bedrijven als Randstad N.V., Adecco, Brunel en Manpower. Helaas heb ik geen ETF kunnen vinden die zich focust op de uitzendbranche. Toch kan het interessant zijn om naar deze aandelen te kijken.

Wat denk jij dat de beste ETF voor 2022 wordt? Laat het mij weten in reacties hieronder!

Wil je wat inspiratie voor aandelen, ETFs of sectoren? Check dan deze artikelen:

- Analyse aandeel Alibaba

- Analyse aandeel Facebook

- Analyse aandeel Euronext

- 5 argumenten voor en tegen Unilever

- 3 Dividend ETFs

- 3 aandelen die je waarschijnlijk nog niet kent

- 2 interessante aandelen voor Q3 van 2021

- Beleggen in de Verzekeringssector

- Beleggen in de Biotech sector

- Beleggen in cybersecurity

- Maandelijkse update van mijn beleggingen!

Deze onderwerpen zijn interessant:

Disclaimer: met beleggen kunt u uw inzet verliezen.