Wie jou heeft verteld (o.a. ik) dat meelopen met de groep slecht is, heeft het goed mis! Sterker nog, er is een hele beleggingsstrategie gebouwd rond het meelopen met de groep. In dit artikel gaan we de Momentum strategie bespreken.

Inhoudsopgave

- 1 Wat is de Momentum strategie?

- 2 Hoe pas je de Momentum strategie toe?

- 3 Wil jij weten hoe de beste belegger van de wereld belegt?

- 4 Hoeveel rendement kun je behalen met de Momentum strategie?

- 5 Wat is het risico met de Momentum strategie?

- 6 Hoe vind je dit soort aandelen?

- 7 Zou ik deze strategie toepassen?

Wat is de Momentum strategie?

De momentumstrategie is een beleggingsstrategie waarbij je aandelen koopt die in de afgelopen 3 tot 12 maanden een hoog rendement hebben behaald. Je bent dus actief op zoek naar de snelst groeiende aandelen. De gedachtegang erachter is best makkelijk. Aandelen die recentelijk (dus in de afgelopen 3 tot 12 maanden) omhoog zijn gegaan, zullen deze trend voorlopig blijven volgen in de daaropvolgende 3 tot 12 maanden. Deze gedachtegang steunt op de theorie dat beleggers (op korte termijn) niet rationeel zijn en dat is te zien aan hun gedrag. Dit gedrag uit zich in confirmation bias (voorkeur voor bevestiging), fear of missing out (bang zijn de boot te missen) en greed (hebzucht). Alles kan veranderen, de tijd, regels en beleid, trends en mode maar gedrag van mensen blijft altijd hetzelfde.

The trend is your friend.

Hoe pas je de Momentum strategie toe?

Deze vraag is wat lastiger te beantwoorden. Het gaat hier namelijk om de selectie van sterkste stijgers tussen 3 en 12 maanden. Wat pak je dan? De 3 meest gekozen momenten zijn 3 maanden, 6 maanden en 9 maanden. Waarom geen 12 maanden? Omdat sterke stijgers vaak dan alweer afgezwakt zijn. De markt komt op een gegeven moment tot de conclusie dat de prijs van een aandeel wel erg hard is gestegen en komt met zijn hoofd uit de wolken en met de voetjes terug op de grond. Een stijging in de nabije toekomst zit er dan mogelijk niet meer in (althans; die kans wordt kleiner). Een té vroeg moment van instappen (bijvoorbeeld op 3 maanden), kan een vals signaal geven maar kan er ook toe leiden dat je de sterke groei juist mee kan pakken. Het risico is dus groter, maar de kans op verlies ook! Persoonlijk denk ik dus dat 6 maanden het beste moment is.

Je kunt erg gemakkelijk aandelen zoeken die aan deze voorwaarden voldoen via een stockscreener. Mijn favoriete stockscreener is ChartMill! Ik heb een volledige ChartMill review geschreven als je meer wil weten.

En wanneer verkoop je dan? Ook daarover verschillen de meningen. In dit onderzoek wordt in ieder geval de suggestie gegeven om het aandeel 12 maanden vast te houden. Houd je het daarna nog 24 maanden vast? Dan verlies je de helft van je rendement in de afgelopen 12 maanden.

Wil jij weten hoe de beste belegger van de wereld belegt?

Maak kennis met Warren Buffett

Leer hoe je geweldige bedrijven spot

Ontdek welke regels Warren zo succesvol maken

Download het e-book Gratis

Hoeveel rendement kun je behalen met de Momentum strategie?

Het hangt er sterk vanaf welk onderzoek je aanhaalt om te bepalen wat tot nu toe het rendement is geweest van de Momentum strategie. In het eerder aangehaalde onderzoek was het rendement 9,5% per jaar als je de aandelen kocht op 6 maanden en vasthield voor 12 maanden. Dit onderzoek heeft trouwens gekeken naar de New York Stock Exchange en de AMEX (soort 20 Blue Chip aandelen) van 1965 t/m 1989.

Een ander onderzoek uit het boek What Works on Wall Street van James O’Shaughnessy (groot fan hier!) heeft wat verder gekeken naar alle Amerikaanse aandelen (vanaf een marktwaarde van 300 miljoen Dollar) van de periode van 1926 t/m 2009. In dit onderzoek kocht hij elk jaar de top 50 aandelen die het hoogste rendement hadden in de afgelopen 12 maanden en hield deze 12 maanden vast. Hij kwam hierbij uit op een gemiddeld jaarlijks rendement van 14,11%! Dit rendement was zo goed dat je in 2009 14,86 keer meer rendement had gemaakt dan de brede Amerikaanse beurzen. Volgens James werkt de strategie overigens beter met grote aandelen.

Draai je de Momentum strategie om (je koopt dus de 30 aandelen met het slechtste rendement in de afgelopen 12 maanden), dan krijg je ook een slechter resultaat dan het marktgemiddelde. Meegaan met de trend wordt dus flink beloond.

Wat is het risico met de Momentum strategie?

Leuk he, elk jaar 14,11% rendement! Maar de downside is groot. Het rendement van 1997 t/m februari 2000 zou bijna 500% zijn geweest maar daarna zou het goed mis zijn gegaan. In de 3 jaar na februari 2000 zou je 89% verlies hebben gemaakt. Als je die emotionele achtbaan doorgaat, dan denk je niet meer; ‘maar gemiddeld maak ik 14,11% per jaar’. Dan ben je gesloopt, kapot en zul je de rest van je leven geen aandeel meer aanraken. Het grootste risico is dus de volatiliteit van de Momentum strategie. De enorme prijsstijgingen en -dalingen maken zelfs de koelste kikkers wanhopig.

Je kunt dit risico sterk inperken door je te beperken tot de wat ‘grotere aandelen’ (large cap stocks) maar dan zou jouw grootste verlies in deze periode van 1951 t/m 2003 nog steeds -71,51% zijn ten opzicht van de brede Amerikaanse aandelenmarkt met -46,59%.

Het risico kan ook verder ingeperkt worden door de Momentum strategie te combineren met andere strategieën maar dan is het niet meer puur de Momentum strategie.

Het is wel goed om te benadrukken dat de Momentum strategie niet een bubbel jager is. Het kopen van aandelen met een sterk rendement is dus niet gelijk aan het kopen van aandelen die in een bubbel zitten. Dat blijkt in ieder geval uit onderzoek van James.

Hoe vind je dit soort aandelen?

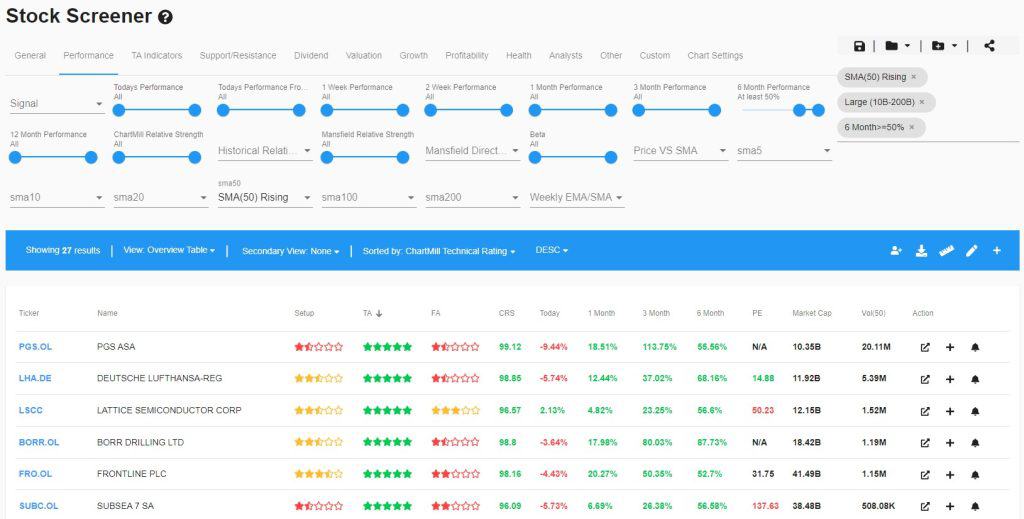

We gaan eens even zoeken. Hierbij gaan we uit van minder risico. We kijken dus alleen naar ‘large cap stocks’. Om deze aandelen te vinden gebruik ik de stockscreener van ChartMill. Ik heb hier een artikel geschreven over hoe een stockscreener werkt en wat het is. Eenmaal op de website (en op het tabblad ‘screener’), pakken we de volgende selectie erbij:

- Bij ‘Market Cap’ selecteer je ‘Large (10B-200B)’

- Klik op ‘Performance’

- Zet '6 Month Performance at least' op 50-100

- En sorteer vervolgens de tabel op '6 Month)

De grootste aandelen zijn nu in volgorde gezet van het hoogste rendement in de afgelopen 12 maanden. Precies zoals James het graag ziet!

Let op dat de strategie van James vraagt om 30 aandelen! Niet 10 want daarmee zou je het risico op volatiliteit juist weer vergroten. Om de transactiekosten laag te houden zou je ook nog kunnen overwegen om je alleen te focussen op Amerikaanse aandelen. Dat scheelt bij DEGIRO aanzienlijk in transactiekosten.

Zou ik deze strategie toepassen?

Nee, ik denk het niet. De resultaten zijn erg veelbelovend maar hebben als nadeel dat je erg hard geraakt kan worden als de markt daalt. Dan dalen jouw aandelen nóg harder. Deze beleggingsstrategie is dus niet geschikt voor beginners! Een ander (nog niet benoemd nadeel) is dat er behoorlijk veel gehandeld moet worden. 30 transacties per jaar kan best wel aantikken. Het beste is daarom om een broker te kiezen met veel keuze en lage kosten zoals DEGIRO of Trading212.

Wil je echt all in gaan in deze beleggingsstrategie? Dan raad ik je dit onderzoek aan om te lezen.

Ook eens een andere beleggingsstrategie bekijken? Bekijk dan deze 2:

En hier heb je nog een selectie van interessante artikelen:

En heb jij nog suggesties om een interessante strategie te bespreken? Laat het mij zeker weten via Instagram, Facebook of de contactpagina. Ik vind het altijd super leuk als je reageert!

Deze onderwerpen zijn interessant:

Disclaimer: met beleggen kunt u uw inzet verliezen.

Het is fijn om een artikel te lezen, maar soms wil je gewoon lui op de bank een video kunnen kijken. Dit is een interessante video die ik heb gevonden op YouTube: