De olympische winterspelen in Beijing zijn in volle gang en dat betekent dat veel topsporters de beste prestaties neerzetten. Wist je dat veel atleten ZZP’ers zijn? En dus zelf voor hun pensioen moeten zorgen omdat ze geen werkgever hebben die dit voor hen regelt? Het is helaas al langer bekend dat er pensioenproblemen zijn bij sporters (en dus ook ZZP’ers) en in dit artikel gaan we hier verder naar kijken.

Veel topsporters trainen al hun hele leven met als droom om mee te doen op de olympische (winter)spelen. En daarvoor zetten deze sporters vaak alles opzij. Niet alleen een gezellig avondje stappen maar ook bijvoorbeeld hun pensioen. In tegenstelling tot wat veel mensen denken, verdienen veel topsporters niet een topinkomen. Sterker nog; de meeste topsporters verdienen nauwelijks aan de sport. Veel mensen denken bij sporters aan Max Verstappen, Virgil van Dijk en Rico Verhoeven maar het overgrote deel (65%) van de topsporters had in 2014 een een bruto inkomen dat lager is dan €25.000,-.

Het is net als een ijsberg. We zien alleen het stuk dat boven het water uitkomt maar niet het veel grotere stuk onder water.

Dit zorgt ervoor dat veel topsporters niet toekomen aan het opbouwen van een pensioen en pas na hun topsportcarrière, starten in een maatschappelijke of commerciële functie om vervolgens te starten met een pensioenopbouw. Hierdoor hebben topsporters vaak al meer dan 10 jaar een pensioengat. Gelukkig heeft de NOC*NSF hier wel aandacht voor, maar de vraag blijft natuurlijk of dat voldoende is.

Waarom dit relevant is voor jou

Waarschijnlijk ben jij geen topsporters en behoor jij niet tot de top 10 van de beste sporters in jouw klasse. Geen probleem want ook dit artikel kan relevant zijn voor jou. Het achterliggende probleem is namelijk dat veel mensen té laat starten met het opbouwen van een goed pensioen. Zeker als je ZZP’er bent en nog nooit geld opzij hebt gezet voor een pensioen kan dit een probleem vormen. Oók als je in loondienst werkt, komt het regelmatig voor dat je geen of te weinig pensioen opbouwt.

Hoe zit het met pensioen?

Hoe zit het ook alweer met pensioen? Een pensioen is een vorm van inkomen dat nodig is als je eenmaal stopt met werken na de pensioengerechtigde leeftijd. Dat is op dit moment tussen 66 en 67 jaar. In Nederland hebben we 3 vormen van pensioen. De eerste is de AOW en dat is het basispensioen van de overheid. Die krijg je als je in Nederland woont of hebt gewerkt. De tweede vorm is een pensioen via de werkgever. Daarvoor moet je in loondienst zijn en veel topsporters (en alle ZZP’ers) hebben dat dus niet. De derde en laatste manier van pensioenopbouw is een aanvullend pensioen. Je kunt van een aanvullend pensioen gebruik maken als je geen of te weinig pensioen opbouwt via een werkgever. Je hebt dus 3 pijlers; overheid (AOW), werkgever (werkgeverspensioen) en privé (aanvullend pensioen).

Een pensioen dat alleen maar bestaat uit AOW is geen vetpot en wordt over het algemeen gezien als onvoldoende om later van te leven. Daarnaast stellen veel mensen de vraag of er later überhaupt nog wel een AOW is. Kortom een pensioen via de werkgever óf zelf zorgen voor je pensioen is zeker geen overbodige luxe.

Waarom vroeg beginnen belangrijk is

Maar het probleem bij topsporters was toch dat ze een paar jaar later beginnen met pensioenopbouw, dan beginnen ze toch gewoon wat later? Dus wat maakt dat uit!?

Nou, dat maakt heel veel uit. Sterker nog, het is een wereld van verschil.

We gebruiken hiervoor een voorbeeld. Jan begint op 25 jarige leeftijd te beleggen voor een pensioen en Kees pas op 35 jarige leeftijd. Ze leggen allebei €250,- per maand in en hebben allebei hetzelfde fictieve rendement van 7%. 7% is een goed gemiddelde wat per jaar haalbaar is met beleggen over de lange termijn. Die €250,- kun je inleggen als je als ZZP’er of topsporter per jaar een brutowinst hebt van €35.000,-. Een prima (maar niet hoog) bedrag om jaarlijks rond te komen. Hoeveel je daadwerkelijk mag inleggen voor het pensioen is afhankelijk van je jaarruimte.

Als ze allebei stoppen op met beleggen op 67 jarige leeftijd is er een groot verschil ontstaan. Jan heeft een vermogen opgebouwd van €717.860,- terwijl Kees (die dus 10 jaar later begon) de rest van zijn leven rond moet komen met €343.062,-. Kees heeft dus minder dan de helft van Jan, terwijl Jan maar een kwart langere looptijd had (42 jaar voor Jan en 32 jaar voor Kees) om te beleggen. Dát is de kracht van rendement-op-rendement en zo vroeg mogelijk beginnen.

Ook als Kees op 35 jarige leeftijd het dubbele gaat inleggen, dus in plaats van €250,- per maand nu €500,- per maand, is het eindvermogen nog steeds minder met €686.124,-.

Begrijp je nu waarom op tijd beginnen met het opbouwen van een pensioen zó belangrijk kan zijn?

Welke keuzes kunnen we maken?

Dus ook al ben je wel of geen topsporter, jouw persoonlijke financiën moeten wel topfit zijn en net als bij sporten is het belangrijk om vroeg te beginnen om hoog te eindigen.

Welke keuzes kun je dan maken? Er zijn simpelweg 2×2 keuzes, namelijk sparen of beleggen en binnen box 1 of box 3.

Box 1 of Box 3

De eerste keuze die je moet maken is of je de pensioenopbouw wil realiseren in box 1 of in box 3 van de vermogensbelasting. In box 1 wordt ook wel pensioenbeleggen of pensioensparen genoemd. Het voordeel hiervan is dat je het ingelegde bedrag kan aftrekken van de inkomstenbelasting. Je kunt dus elk jaar 37% tot 49,5% van je inleg terugvragen aan de belastingdienst. Bovendien betaal je over het opgebouwde vermogen géén vermogensbelasting. Het nadeel is dat je het vermogen pas kan opnemen zodra je de pensioengerechtigde leeftijd hebt bereikt. En van dat vermogen, moet je een uitkering kopen. Dit nadeel heeft ook een voordeel want op deze manier staat het vermogen lang op de beleggingsrekening en kan het dus ook lang renderen.

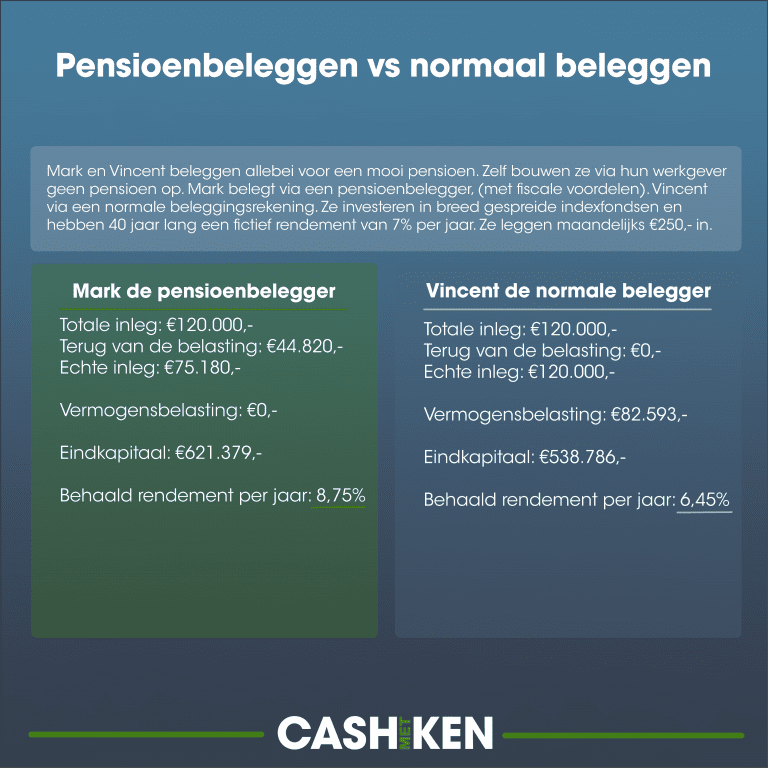

Wil je liever beleggen of sparen in box 3? Dan heb je de vrijheid om te doen met het vermogen dat jij wil. Je kunt het dus in één keer uitgeven en je kunt het ook besteden wanneer jij wil. Wachten tot de pensioengerechtigde leeftijd is dus niet nodig. Daar staat tegenover dat je niet de belastingvoordelen hebt. En die kunnen flink oplopen zoals je hieronder ziet in deze afbeelding:

Sparen of beleggen

Je kunt kiezen voor sparen of beleggen. Hierin moet je zelf een keuze maken. Sparen is veiliger maar levert nu vrijwel geen rente op en beleggen is risicovoller maar levert wel (over de lange termijn) rendement op. Tegen zo’n rendement valt niet makkelijk te sparen. Pakken we weer het voorbeeld van 42 jaar lang €250,- beleggen (met gemiddeld 7% rendement per jaar) of sparen (met ongeveer 0,5% rente per jaar, dat je overigens nu nergens krijgt), dan is dit toch een verschil van €717.860,- (belegd) of €140.198,- (gespaard). Je kunt uiteraard ook kiezen voor een beetje beleggen en een beetje sparen.

Welke vorm je ook kiest, via Brand New Day kun je zelf kiezen wat het beste bij jou past. Ook voor een ZZP pensioen kun je bij Brand New Day terecht. Omdat Je als zzp’er sneller meer vermogen opbouwt, kan je gebruik maken van de speciale zzp-kostenstructuur.

Pensioenbeleggen via Brand New Day

Ook ik had een pensioengat, dat gedicht moest worden. Daarom bereken ik elk jaar via Brand New Day mijn jaarruimte. Met deze handige tool weet ik binnen 2 minuten precies hoeveel ik nog mag inleggen (naast mijn pensioen bij mijn werkgever), om er zeker van te zijn dat mijn pensioenpot maximaal gevuld wordt.

Ik kwam in mijn zoektocht naar een pensioenbeleggingsrekening uit bij Brand New Day. Dit is een bank waarmee je met één product direct duizenden aandelen kunt kopen en daarmee direct wereldwijd gespreid belegd. Hiermee verklein ik mijn risico tegen lage kosten. Daarnaast zijn de meeste aandelenfondsen van Brand New Day dividend efficiënt. En dat houdt in dat ze de dividendbelasting deels terug kunnen vragen wat gemiddeld per jaar 0,5% extra rendement oplevert. Dat klinkt weinig maar op de lange termijn maakt dat een groot verschil!

Je kunt bij Brand New Day ook ‘vrij’ beleggen en zowel ‘vrij’ sparen als pensioensparen. Wat jouw keuze ook mag zijn, Brand New Day heeft altijd wel iets in huis dat past bij jouw wensen en risicotolerantie.

Als je eenmaal meer weet over pensioenen is het echt niet zo’n stoffig en saai onderwerp als je vooraf zou denken. Zeker niet als je beseft dat het ook gewoon beleggen is! Deze artikelen heb ik tot nu toe geschreven over pensioenen:

Aanmelden bij Brand New Day kan via deze link.

Disclaimer: met beleggen kunt u uw inzet verliezen.