De beleggingsstrategie Dollar Cost Averaging is misschien wel de meest gebruikte strategie binnen de beleggingswereld. In dit artikel leg ik uit wat het is, hoe het werkt en hoe het zit met de rendementen en risico’s.

Inhoudsopgave

Wat is Dollar Cost Averaging?

Dollar Cost Averaging (DCA) is een strategie waarbij je als belegger geleidelijk aandelen (of ETFs) blijft kopen. Dit gebeurt vaak elke week, maand of kwartaal. Met regelmaat dus. Dit gebeurt meestal met een vast bedrag per maand, maar er zijn ook beleggers die elke maand beleggen met geld dat ze ‘overhouden’ aan het einde van de maand. Deze strategie heeft overigens niks te maken met de dollar en is universeel toepasbaar.

Tijd is de meest gekozen interval maar je kunt ook pas actie ondernemen als de koers van een aandeel een bepaalde prijs heeft bereikt. Daarmee is deze beleggingsstrategie dus het tegenovergestelde van het timen van de markt. Je kijkt dus totaal niet naar de prijs van het aandeel maar koopt op regelmatige basis.

Op deze manier koop je vaak minder aandelen als de prijs hoog staat, maar juist meer als de prijs laag staat.

Time IN the market

Beats timeING the market

Hoe werkt Dollar Cost Averaging?

Het principe is heel simpel en voor iedereen makkelijk toe te passen. Er zijn (voor zover ik heb gevonden) 3 sub strategieën binnen Dollar Cost Averaging. Het is wel goed om te vermelden dat deze strategie vaak wordt toegepast op een ETF en minder vaak met losse aandelen. Dat komt omdat de markt over het algemeen omhoog gaat. Deze regel is echter niet van toepassing op losse aandelen. Vanaf nu spreken we dus over een ETF (of indexfonds) omdat deze strategie zich daar beter voor leent.

DCA met een vast bedrag

Via deze sub strategie leg je elke maand een vast bedrag in. Als de ETF duur is, koop je er minder van en als het goedkoop is, koop je er meer van. Op de lange termijn heb je een ‘gemiddelde’ prijs. Omdat de markt over het algemeen de neiging heeft om omhoog te gaan (met tussenstapjes naar beneden) zie je dat je een goed rendement kan behalen.

DCA met een vast aantal ETFs

In plaats van het bedrag, zet je de hoeveelheid ETFs vast. Je koopt dus bijvoorbeeld elke maand 3 stuks van ETF A en 5 stuks van ETF B. Het nadeel hiervan is dat je bij een dure markt (de ETF is duur) je veel meer geld moet bijleggen. Dan is natuurlijk wel het voordeel dat je bij een lage markt (de ETF is goedkoop) minder hoeft bij te leggen. In mijn ogen is dit niet geheel productief omdat je juist bij een lage markt méér moet inkopen. Het is dan immers goedkoop. Daarnaast wisselt je eigen inleg hierdoor en dat is voor je persoonlijke financiën niet altijd gunstig en makkelijk in te richten. Wat mij betreft geen aanrader.

DCA Ladder

De laatste strategie is de Dollar Cost Averaging Ladder. Je bepaalt vooraf tegen welke prijs je meer of minder gaat kopen. Hiervoor moet je eerst de prijs bepalen (het nulpunt). Stel een ETF kost nu €50,- en je benoemt dat als nulpunt. Je koopt elke maand 10 stuks (=€500,-). Je stelt de regel in dat je 10% (= €550,-) meer koopt als de prijs van de ETF met 10% zakt (naar €45,-). Je koopt dan 550/45=12 stuks. En natuurlijk stel je ook een regel in dat je 10% (= €450,-) minder koopt als de prijs van de ETF duurder wordt.

Deze strategie maakt het al een stukje lastiger maar je vergroot hiermee het effect van de normale Dollar Cost Averaging beleggingsstrategie. Je koopt namelijk minder bij een dure ETF en juist meer bij een goedkope ETF. Maar ook hiermee moet je er rekening mee houden dat je inleg kan variëren. Daarnaast kun je deze strategie niet tientallen jaren volhouden. Omdat de markt dan te hard is gestegen en jij niks meer kan bijkopen. Deze strategie is dus meer geschikt op in korte tijd (max 5 jaar) een positie op te bouwen of je moet af en toe opnieuw een nulpunt bepalen.

Wil jij weten hoe de beste belegger van de wereld belegt?

Maak kennis met Warren Buffett

Leer hoe je geweldige bedrijven spot

Ontdek welke regels Warren zo succesvol maken

Download het e-book Gratis

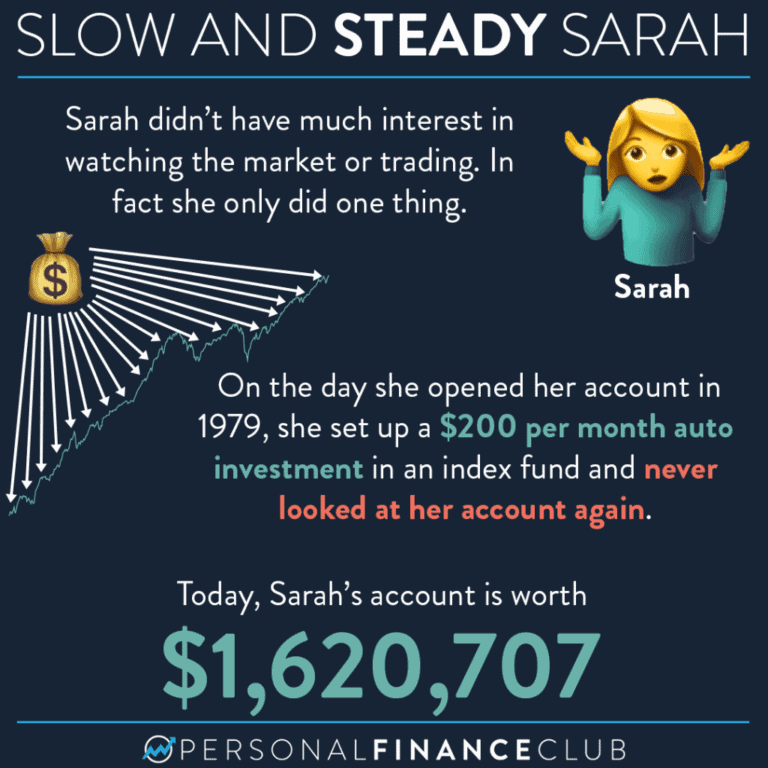

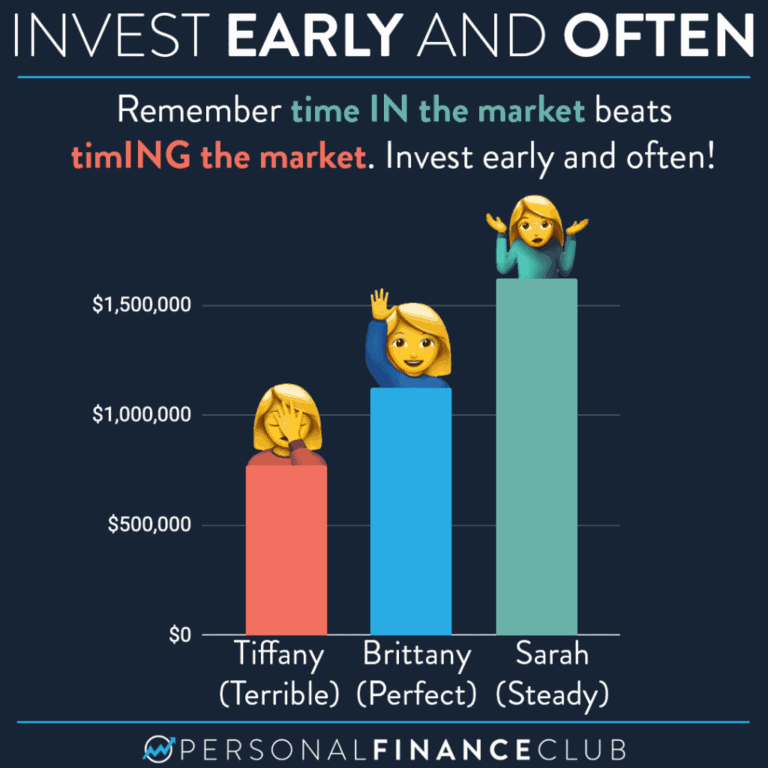

Het resultaat met Dollar Cost Averaging

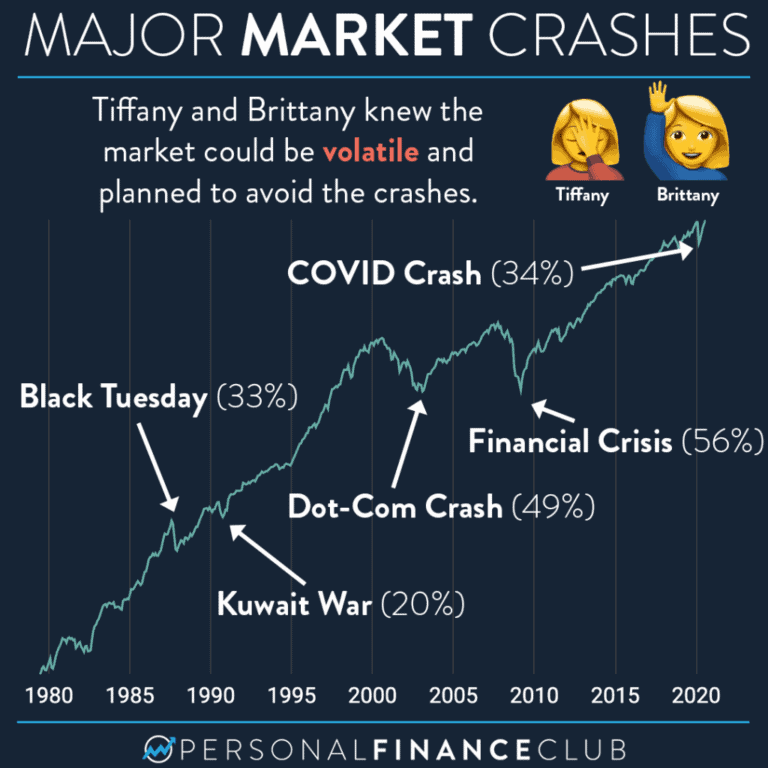

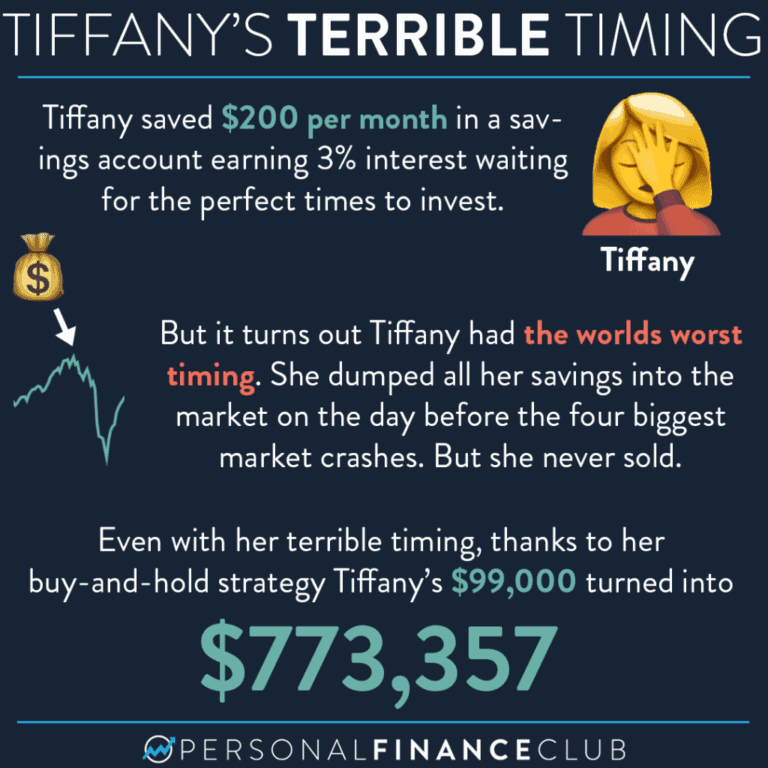

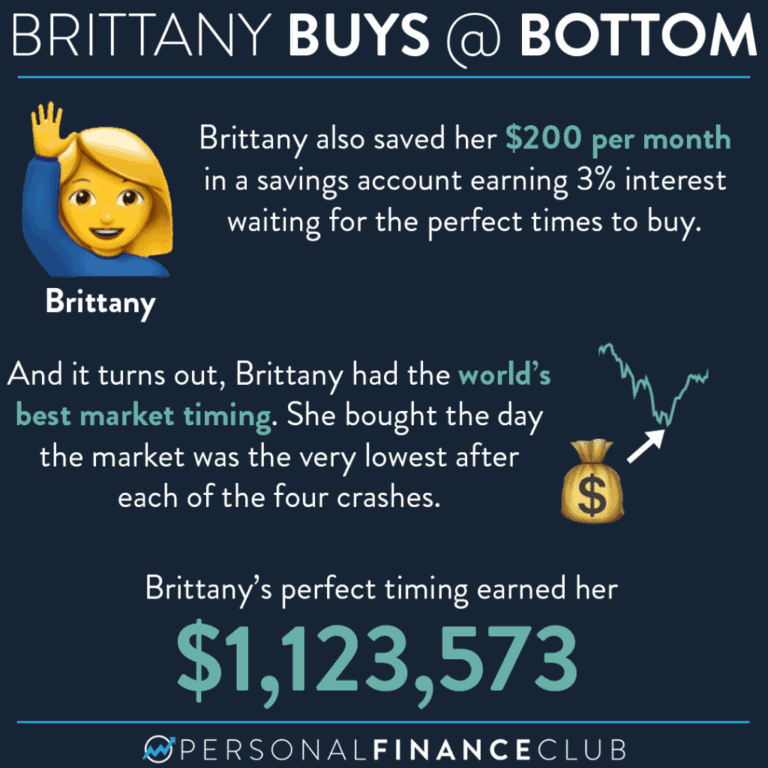

Het resultaat is lastig erg lastig te bepalen omdat in deze strategie niet vast ligt welke aandelen of ETFs je precies moet kopen. Toch is er een goed voorbeeld van instagram blogger @personalfinanceclub. Hierbij heb je 3 personages met verschillende strategieën. Tiffany heeft altijd pech en timed altijd verkeerd. Ze koopt veel wanneer de koers hoog staat, vlak voor een beurscrash. Dan heb je Brittany die juist wel goed kan timen. Ze koopt op het diepste dal in de beurscrash En stapt altijd weer op tijd uit. En dan heb je Sarah. Die koopt gewoon elke maand voor hetzelfde bedrag. Tiffany en Brittany proberen dus de beurscrashen te voorkomen en behouden hun geld op een spaarrekening (met 3% rente) tot het moment dat ze denken dat ze moeten toeslaan.

De eindresultaten (na 41 jaar) zijn wat mij betreft verbazingwekkend:

- Tiffany (slechte timing): van $99.000,- naar $773.357,-

- Brittany (perfecte timing): van $99.000,- naar $1.123.573,-

- Sarah (DCA): van $99.000,- naar $1.620.707,-

Sarah heeft dus verreweg het beste rendement! Ondertussen heeft ze vrijwel geen aandacht besteed aan de aandelenmarkt omdat ze elke maand voor 41 jaar hetzelfde trucje heeft toegepast.

De voordelen

Wat mij betreft is het grootste voordeel dat je de emoties wegneemt. De afspraken die je met jezelf vooraf maakt zijn super duidelijk (vooral met de normale Dollar Cost Averaging). Elke maand een vast bedrag en klaar. Om deze reden gebruik ik deze strategie ook voor een deel van mijn beleggingen. Je moet dan natuurlijk wel standhouden op het moment dat de markt omlaag gaat! Dan moet je blijven beleggen. Daarnaast is deze strategie erg geschikt voor mensen die beleggen met een klein bedrag. Je kunt op deze manier makkelijk een positie opbouwen. Daarbij sluit het aan het gevoel van veel beginners. Je neemt niet direct veel risico door grote bedragen in te leggen. Klein beginnen.

Deze strategie vraagt ook niet veel tijd. Sterker nog, er zijn fondsbeheerders zoals Meesman en Brand New Day die zich volledig gespecialiseerd hebben op deze (bewezen) beleggingsstrategie. Je stelt 1x je maandelijks bedrag in, kiest je fondsen/ETFs en klaar.

Voor het gebruik van deze strategie met losse aandelen heeft het als voordeel dat je bij een lage koers, kan bij kopen. Hiermee verlaag je de gemiddelde aankoopprijs. Je moet er dan natuurlijk wel zeker van zijn dat de koers weer zal herstellen.

De nadelen

Dat laatste voordeel is tegelijkertijd ook een nadeel. Je kunt jezelf (zeker met losse aandelen) de put in kopen. De koers blijft dalen en jij blijft maar kopen en kopen. Zeker met losse aandelen is er een goede kans dat de koers zich NIET herstelt. En dan zit jij met een groot verlies (want je hebt telkens bijgekocht). Dit argument is minder relevant bij een breed gespreide ETF omdat de markt zich tot nu toe (in de afgelopen 150 jaar) zich altijd heeft hersteld.

Een ander nadeel is dat de rendementen niet geweldig zijn. Gemiddeld groeit de markt met 7% per jaar. Jij groeit voor het grootste deel mee en jouw rendement zal dus tussen de 7% en 10% zitten.

En als laatste moet er gelet worden op de transactiekosten. Omdat je elke maand belegt, is de kans aanwezig dat dit geen grote bedragen zijn. Daardoor kunnen de transactiekosten flink oplopen. Zeker bij losse aandelen. Kijk daarom naar een broker als BuxZero of Trading212 waar je geen transactiekosten hebt. Als je deze strategie wilt toepassen in combinatie met een ETF kun je ook nog kijken naar de Kernselectie van DEGIRO. Dat is een lijst van 200 verschillende ETFs die je kunt aanschaffen bij DEGIRO zonder transactiekosten.

De risico’s bij Dollar Cost Averaging

Afgezien van het feit dat beleggen altijd risico’s met zich meebrengt, heeft deze strategie alleen maar minder risico als je dit vergelijkt met ‘normaal’ beleggen waarbij je probeert te timen wanneer je een aandeel of ETF koopt en verkoopt. Dat komt omdat je de inleg spreidt en dezelfde strategie aanhoudt afgezien van het feit wat de markt doet. Daarnaast is deze strategie bruikbaarder met ETFs dan met aandelen waar dus een groter risico is als je de weg omlaag blijft kopen.

Dit maakt het wat mij betreft een strategie die voor vrijwel iedereen geschikt is, makkelijk toe te passen is, goed in de beginfase te gebruiken is en ook nog een prima rendement oplevert.

Hoe ik deze strategie toepas

Ook ik gebruik deze strategie voor 3 portefeuilles, namelijk die bij Binck (met als doel studiekosten te betalen over 20 jaar), die bij Meesman (met als doel eerder met pensioen) en bij Brand New Day (met als doel een beter pensioen). Bij deze brokers/fondsbeheerders beleg ik allemaal een vast bedrag per maand en wordt dit volledig besteed aan breed gespreide fondsen. Wil je weten welke fondsen er zijn van Meesman? Check dan dit artikel.

In tegenstelling tot een eerder besproken beleggingsstrategie Dogs of the Dow, wordt er bij Dollar Cost Averaging niet bepaald welke aandelen of ETFs je moet kopen. Dus wil je wat inspiratie, lees dan zeker deze artikelen:

Deze onderwerpen zijn interessant:

Het is fijn om een artikel te lezen, maar soms wil je gewoon lui op de bank een video kunnen kijken. Dit is een interessante video die ik heb gevonden op YouTube:

Ik pas deze strategie ook al een tijdje toe! Super interessant