Gelukkig hebben we nog het dividend. Dat is een veelgebruikte uitspraak in tijden dat de beurs matig presteert. Het is ook één van de redenen dat beleggers vaak op zoek zijn naar de beste dividend aandelen en misschien wel zeker nu in 2023. In dit artikel bespreken we de mogelijk beste dividend aandelen wereldwijd. We kijken dus naar zowel Nederland, Europa als de Verenigde Staten.

Ik heb ook overwogen om een beste dividend aandeel te zoeken in Azië maar die zijn vaak niet tegen schappelijke transactiekosten verkrijgbaar bij de meeste brokers.

Tip: wil je meer weten over dividend? Ik heb al best wat artikelen geschreven over dividend.

Inhoudsopgave

Waar moeten de beste dividend aandelen aan voldoen?

Als je graag belegt voor het dividend zijn er meerdere factoren waar je naar kan kijken. Deze factoren zijn erg belangrijk voor het selecteren van de beste dividend aandelen wereldwijd. Het zijn dus universele principes en kun je dus ook gebruiken om zelf de beste dividend aandelen te zoeken.

Het business model

Allereerst kijk je naar het business model. Dit model moet solide en niet concurrentiegevoelig zijn. Je wil namelijk dat het bedrijf het dividend blijft uitkeren (en verhogen), ook in slechte tijden. Een goede methode om hier beter naar te kijken is door het business model langs de meetlat te leggen van moat aandelen. Een moat aandeel heeft verschillende karakteristieken die duiden op een erg sterk business model. Hierbij kun je denken aan eigenschappen als een sterk merk, het goedkoopste product, het vliegwieleffect of het netwerkeffect. Zijn dit nog onbekende begrippen voor jou? Dan raad ik je zeker aan om het artikel over moat aandelen te lezen.

Waardering en bedrijfsgegevens

Vervolgens moet gekeken worden naar de financiën van het bedrijf. Het bedrijf mag bijvoorbeeld niet een té hoge schuld hebben. Hierbij kijken we naar hoe lang het zou duren om de volledige schuld af te betalen en hoe de verhouding is tussen de schuld en de bezittingen.

Ook de vrije kasstroom moet redelijk stabiel zijn. Dat is hard nodig want alleen met een stabiele vrije kasstroom kan het dividend betaald blijven worden. In het bijzonder kijken we dus ook naar de pay-out ratio. Hoe lager hoe beter zou je zeggen maar dat gaat vaak ten koste van de hoogte van het dividend. Een gezonde pay-out ratio is vaak tussen de 30% en 70%. Hoe minder het bedrijf overhoudt na uitkering van het dividend, hoe minder het bedrijf kan besteden aan zaken als investeringen, overnames en het aflossen van de schuld.

Als laatste kijken we natuurlijk ook naar de waardering, want ondanks dat we vooral voor het dividend gaan, willen we natuurlijk niet te veel betalen voor het aandeel. De PE ratio is hiervoor erg geschikt omdat dividend aandelen meestal volwassen bedrijven zijn.

Het dividend

We kijken natuurlijk ook naar de dividendhistorie. Die moet betrouwbaar zijn en dat betekent een stabiele verhoging van het dividend over de lange termijn (10+ jaar). En hoe vreemd het ook klinkt, als laatste kijken we pas naar het dividend rendement. Dat komt omdat groei vaak belangrijker is dan de hoogte ervan. Natuurlijk moet het dividendrendement niet té laag zijn, maar een extreem hoog dividendrendement (bijvoorbeeld 7% tot 9%) is niet iets waar we naar op zoek zijn in deze strategie. Ik heb trouwens een artikel geschreven over de verschillende dividendstrategiën.

Hieronder vind je dus een aantal suggesties die je zou kunnen zien als de beste dividend aandelen wereldwijd. Dit is uiteraard geen financieel advies.

Wil jij weten hoe de beste belegger van de wereld belegt?

Maak kennis met Warren Buffett

Leer hoe je geweldige bedrijven spot

Ontdek welke regels Warren zo succesvol maken

Download het e-book Gratis

Beste dividend aandeel in Nederland

Eén van de beste dividend aandelen in Nederland is ASR. Het is een verzekeringsbedrijf gespecialiseerd in schadeverzekeringen. In mijn analyse over de verzekeringssector heb ik al verteld dat deze zijtak binnen de verzekeringen de minste risico’s bevat. Hoe onderscheidt ASR zich ten opzichte van bijvoorbeeld NN Group en Aegon? Door weinig risico te nemen en te focussen op duurzaamheid. Als verzekeraar heb je veel vermogen in kas en moet je dat vermogen aan het werk zetten om waarde te laten behouden. ASR doet dit uitsluitend in duurzame zaken. Wist je bijvoorbeeld dat zij de grootste particuliere grondbezitter zijn van Nederland?

De bedrijfscijfers bij ASR zitten goed in elkaar. Bij een verzekeraar wordt gekeken naar de Solvency II regels. ASR zit momenteel op een ratio van 197% waarbij het minimum 100% moet zijn. De winstmarges zijn stabiel met 5% tot 7% en jaarlijks groeit de omzet ongeveer 3% tot 5%. Met een PE ratio van ongeveer 5 is dit erg laag maar niet ongebruikelijk binnen de verzekeringssector.

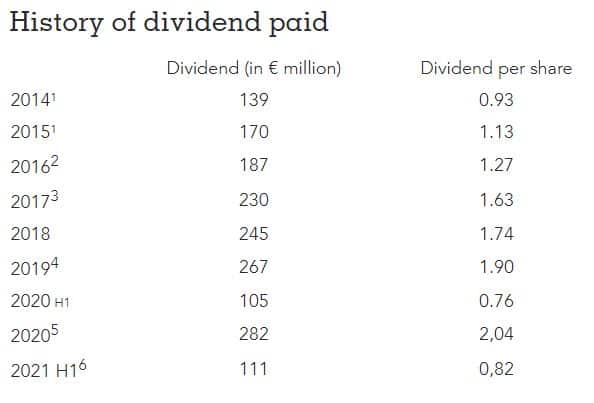

De payout ratio is ongeveer 44% en dat is zeker niet hoog. Het dividendbeleid van ASR is erop gericht om ongeveer 45% tot 55% van de winst uit te keren aan de aandeelhouders. ASR heeft namelijk ook nog een aandeleninkoopprogramma en neemt met enige regelmaat een branchegenoot over. Daar stroomt de rest van de winst naar toe. Het dividend wordt sinds de beursgang elk jaar verhoogd met uitzondering van 2020 omdat op dat moment geen dividend verstrekt mocht worden van de Europese toezichthouder. In 9 jaar tijd is het dividend met 193% gestegen. Aandeelhouders vanaf het begin (2014) zitten er dus erg warmpjes bij. Nieuwe aandeelhouders hebben het overigens ook niet slecht. Het dividendrendement is namelijk een heel behoorlijke 6,2%!

Beste dividend aandeel in Europa

Het beste dividend aandeel in Europa is misschien wel Roche Holding AG. Het is een Zwitsers bedrijf dat zich richt op medisch onderzoek. De activiteiten zijn opgedeeld in 2 divisies, namelijk Pharmaceuticals en Diagnostics. Het bedrijf ontwikkelt medicijnen op verschillende ziektegebieden, waaronder oncologie, immunologie, infectieziekten, oogheelkunde en neurowetenschappen. Dat zorgt ervoor dat de bedrijfsactiviteiten erg gediversifieerd zijn en dat komt een stabiele kasstroom ten goede. De omzet stijgt jaarlijks licht en de winstmarges zijn al jaren stabiel op 36%. De schuld kan binnen anderhalf jaar afbetaald worden met de winst wat erg gunstig is.

De waardering is redelijk gunstig. Zeker gezien de totale markt redelijk fors gewaardeerd wordt. Met een PE ratio van 19 is het niet prijzig. Deze waardering heeft Roche al jaren dus daarmee kun je ook stellen dat er niet meer of minder betaald wordt op dit moment. De waardering is gewoon in de prik.

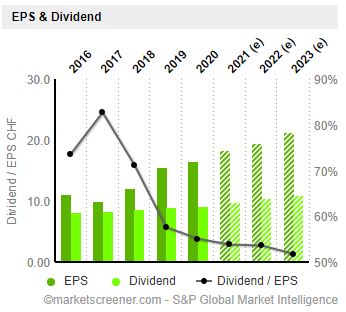

De pay-out ratio is in het verleden wat hoog geweest (80% in 2017) maar is door een hogere winst, sterk omlaag gegaan (en dat is goed). Tegelijkertijd is het uitgekeerde dividend wel omhoog gegaan. In de afgelopen 5 jaar met 11%. Dat zijn niet erg grote stappen maar daarmee is de pay-out ratio wel teruggebracht naar 55% en dat geeft het bedrijf ruimte om te blijven investeren en innoveren. Het dividendrendement is 2,7% en elk jaar dus groeiende. Het dividend wordt al sinds 2012 jaarlijks verhoogd.

Beste dividend aandeel in USA

In de USA is een van de beste dividend aandelen om te overwegen misschien wel Lowe’s Companies. Dit is een bouwmarkt voor de particuliere doe-het-zelf klusser vergelijkbaar met Gamma, Praxis en Hornbach. De doet-het-zelf markt is misschien niet zo spannend als het maken van een ruimteschip maar het vooruitzicht is wel goed. Want wist je dat de woningen in Amerika gemiddeld 37 jaar oud zijn? Die hebben allemaal een opknapbeurt nodig en Lowe’s kan daarin voorzien.

De winstmarges zijn al jaren stabiel maar hebben sinds de COVID-19 pandemie wel een flinke uitschieter naar boven. Gemiddeld zijn de marges 5% wat zeer acceptabel is in deze markt. De omzet is in 10 jaar ruwweg verdubbeld terwijl de pe ratio ongeveer gelijk is gebleven op 20. De schuld kan in 2 jaar afbetaald worden en dat is zeer acceptabel.

De pay-out ratio is vrij laag met 27%. Daar staat wel tegenover dat het bedrijf al 46 jaar (!) het dividend heeft verhoogd met een ongelofelijk percentage van 471%. Een dividendverhoging is dus vrijwel gegarandeerd bij dit bedrijf. Het dividendrendement is echter wel aan de lage kant met 1,34% maar als je eenmaal door hebt dat het vooral draait om de jaarlijkse dividendgroei, kom je vanzelf uit op een heel acceptabel dividend. Dit bedrijf wordt met recht een dividend aristocraat genoemd.

Tip: bedrijven die al tientallen jaren het dividend verhogen worden ook wel eens dividend aristocraten genoemd. Wil je weten wat dat precies is en welke bedrijven aan die criteria voldoen? Check dan dit artikel.

Wat zijn voor jou de beste dividend aandelen?

We hebben nu een paar interessante dividend aandelen besproken maar er zijn nog erg veel voorbeelden van mooie bedrijven met een goed en groeiend dividend. Het is in mijn ogen belangrijk om niet te kijken naar het huidige dividend maar om in te schatten hoe de groei van het dividend kan zijn. Op de lange termijn is dat veel belangrijker dan het huidige dividend rendement.

Neem als voorbeeld het bedrijf ASML. Dat heeft op dit moment een klein dividendrendement van ongeveer 0,9%. En dit was nog wel na de aankondiging van een dividendverhoging van 100%! Als je 10 jaar geleden ASML had gekocht (januari 2012) dan heb je nu een ‘cost on yield’ van maar liefst 17,2%. Je hebt namelijk de aandelen gekocht voor €32,- en krijgt nu voor elk aandeel maar liefst €5,50. Elke €10.000,- geïnvesteerd, levert dus €1.700,- op per jaar. Dit is de kracht van dividendgroei.

Dividend kan een erg belangrijk onderdeel worden voor een belegger. Het is in ieder geval een onderwerp waarin iedereen zich (een beetje) moet verdiepen. Misschien zijn deze artikelen wel interessant:

Deze onderwerpen zijn interessant:

Disclaimer: met beleggen kunt u uw inzet verliezen.