Het zijn roerige tijden in de wereld. Een oorlog, economische sancties, een energiecrisis en wereldwijd op veel plekken hoge inflatie. Dat is vooral erg voor de mensen die hieronder gebukt gaan en oorlog kent alleen maar verliezers. Wat dat betreft kunnen we in Nederland koesteren wat we hebben.

Deze berichten brengen veel onrust en onzekerheid met zich mee over de hele wereld en dat heeft ook een weerslag op de beurs. Het zijn moeilijke tijden voor de belegger en soms lijkt er geen einde te komen aan het slechte nieuws. Moet je hiervoor bang zijn? Jouw beleggingsstrategie aanpassen of misschien wel helemaal stoppen of nooit beginnen met beleggen? In dit artikel bespreken we het.

Indexbeleggen (beleggen in indexfondsen of ETF’s) is één van mijn favoriete manieren om vermogen op te bouwen en is voor de ruime meerderheid van beleggers ook de beste manier om vermogen op te bouwen. We gaan in dit artikel dus vooral kijken naar de werking van indexfondsen wanneer je belegt in roerige tijden als deze.

Inhoudsopgave

- 1 Er is altijd wel wat, wen er maar aan

- 2 De beurs kijkt niet naar oorlog, de beurs kijkt naar winsten

- 3 De beurs prijst onzekerheid in

- 4 Dalingen zijn meestal tijdelijk

- 5 En dit is waar de indexbelegger het beste presteert

- 6 Een indexbelegger houdt vast aan zijn/haar doel

- 7 Indexbeleggers kopen altijd bij

- 8 Een indexbelegger blijft hetzelfde doen

- 9 Dus dit is wat ik doe

Er is altijd wel wat, wen er maar aan

Er zijn altijd wel problemen in de wereld, dat is helaas zo en dat moeten we accepteren. Hoewel het nu veel erger is dan normaal wordt slecht nieuws altijd beter onthouden en sneller opgemerkt dan goed nieuws. Er is namelijk een reden dat kranten vooral slecht nieuws brengen. Het trekt meer aandacht. Wij mensen zijn erop gefocust om gevaar te herkennen en daar wat mee te doen. Het is onderdeel van ons overlevingsinstinct.

Daarnaast is de wereld groot en zijn er veel mensen. Er is dus altijd wel slecht nieuws te vinden. En hoewel het nu niet zo lijkt, wordt de wereld er alleen maar beter op (op de lange termijn). Kindersterfte is historisch laag, er gaan meer meisjes naar school dan ooit tevoren, we worden steeds ouder en blijven langer gezonder. Een indexbelegger is van nature optimistisch in mijn ogen.

De beurs kijkt niet naar oorlog, de beurs kijkt naar winsten

Het klinkt enorm cru maar de beleggers kijken naar de winsten van de bedrijven die op die beurs verhandeld worden en dat bepaald de vraag en het aanbod op de beurs. Op de lange termijn zal de beurs altijd de winsten van de bedrijven volgen. Als bedrijven meer winst maken, worden aandelen meer waard. De meeste oorlogen vinden niet meer plaats in kapitalistische democratieën en juist dat is de plek waar veel gehandeld wordt in aandelen.

Om het wat concreter te maken, een oorlog in Oeganda heeft weinig impact op McDonald’s als McDonald’s daar geen vestigingen heeft. En als dit beursgenoteerd fastfood keten daar wel vestigingen heeft, zal de impact klein zijn omdat daar slechts een klein percentage van de omzet behaald zou worden.

De beurs prijst onzekerheid in

Hoe komt het dan dat beurskoersen toch dalen tijdens roerige tijden zoals nu met de oorlog in Oekraïne? Dat komt omdat er onzekerheid ontstaat. Beleggers weten niet goed wat de impact is op korte termijn en welke bedrijven hierbij geraakt worden. Er wordt dan vaak ‘voor de zekerheid’ verkocht of beleggers zijn niet meer bereid om een hogere prijs te betalen voor aandelen (waardoor ze dalen). Op de plek waar de onzekerheid het grootst is, zal de beurs het hardst dalen.

Omdat de oorlog in Oekraïne dicht bij bedrijven in Europa plaatsvindt, is de onzekerheid voor Europese aandelen het grootst op dit moment. Dat is goed te zien als we het indexfondsen van Brand New Day erbij pakken met Europa in geel en Amerika in blauw.

Exact op 24 februari (rode lijn) wordt Oekraïne binnengevallen door Rusland en het indexfonds met Europese aandelen van Brand New Day reageert daar direct negatief op. De onzekerheid wordt in de aandelenkoersen geprijsd. Bij het indexfonds met Amerikaanse aandelen valt niet veel te zien en een maand later staat het zelfs hoger. Dat komt omdat er voor Amerikaanse bedrijven veel minder onzekerheid is.

Dalingen zijn meestal tijdelijk

Ik zal nooit meer vergeten waar ik was op 11 september 2001 (al was ik toen nog maar 10 jaar). Dat was de dag van grote terroristische aanslagen in Amerika. Tegelijkertijd was het ook een aanslag op de beurskoersen in Amerika (en wereldwijd). De Amerikaanse beurs daalde in de daaropvolgende week met 12,5% en dat lijkt op korte termijn een flinke klap.

Maar als we uitzoomen, dan zie je die dip van 12,5% nog amper terugkomen in de beurskoersen.

De koersontwikkeling van de MSCI USA Index (in USD, inclusief uitgekeerd dividend) van januari 2000 t/m december 2021.

Kortom; tot nu toe is het altijd wel goed gekomen, ondanks dat roerige tijden zich altijd voordoen.

En dit is waar de indexbelegger het beste presteert

Je kunt de toekomst niet voorspellen en zeker de korte termijn is lastig te bepalen. Wat ik als indexbelegger wel weet, is dat op de lange termijn de beurskoersen altijd de winsten volgen en de winsten blijven op de lange termijn stijgen.

En juist dit zijn de momenten dat je met indexbeleggen beter presteert dan een belegger in losse aandelen. Er zijn natuurlijk uitzonderingen die de regel bevestigen!

Een indexbelegger houdt vast aan zijn/haar doel

Als je zelf aandelen selecteert, moet je het 3x goed hebben. Je moet het juiste aandeel, het juiste instapmoment en het juiste uitstapmoment kiezen. Als indexbelegger selecteer je niet één aandeel maar koop je een gehele index, meestal mooi verspreid over meerdere landen en vaak zelfs de hele wereld! Als je periodiek inlegt, dan stap je in wanneer het goed gaat (en de beurskoersen hoog staan) en wanneer het slecht gaat (en de beurskoersen laag staan).

Omdat morgen alles anders kan zijn en de beurs daarop razendsnel reageert, kun je niet profiteren als je met een zak geld langs de kant staat te wachten op het juiste moment. Dat juiste moment is namelijk net geweest als de beurskoersen in rap tempo herstellen.

Indexbeleggers die altijd belegt zijn, niet met een zak geld langs de zijlijn staan, profiteren hiervan.

En áls je wil verkopen, bijvoorbeeld omdat jouw einddoel of streefdatum in het zicht komt, dan kun je natuurlijk ook minder risico nemen door bijvoorbeeld te beleggen in obligaties. Brand New Day biedt hiervoor automatische risico-afbouw aan. Hierdoor ga je, naarmate de streefdatum in zicht komt, meer obligaties kopen en minder aandelen. Een eventuele daling van de beurzen, kun je dan makkelijker opvangen.

In de basis is dit het gemak van modelbeleggen. Dat is een slimme mix van aandelen- en obligatiefondsen, die passen bij het risico dat je bereid bent te nemen. Model beleggen loopt van zeer defensief (met relatief veel obligaties) naar zeer offensief (met 100% aandelen). En als je offensief belegt, dan kun je vanaf 15 jaar voor de streefdatum het risico automatisch af laten bouwen. En houd je liever zelf alles onder controle, dan zet je de functie makkelijk uit.

Indexbeleggers kopen altijd bij

Zeker als je vermogen opbouwt, zal het waarschijnlijk onderdeel zijn van jouw strategie dat je elke maand indexfondsen bij blijft kopen. Als je dit elke maand doet, is de kans groter, dat je dit ook blijft doen wanneer er onzekere tijden zijn. Hierdoor kun je goedkoper kopen waardoor de kans op een mooi rendement alleen maar groter wordt. Succesvolle beleggers, handelen tegen hun gevoel in (contra intuitief) met oog op lange termijn. Als de koersen dalen en iedereen in paniek raakt, kopen ze juist bij. Door tijdens een dip juist bij te kopen in plaats van te verkopen versterken ze hun posities.

Brand New Day biedt de mogelijkheid om elke maand automatisch te storten en automatisch te beleggen. Hierdoor wordt de kans nóg groter dat je elke maand blijft beleggen wat weer de kans groter maakt dat je straks een mooi rendement hebt gehaald. Zelfs een beter rendement dan dat van beleggers in losse aandelen. Je kunt naast die automatische incasso ook altijd zelf bijstorten (handmatig of via iDeal) als je juist wil profiteren van een dip.

Een indexbelegger blijft hetzelfde doen

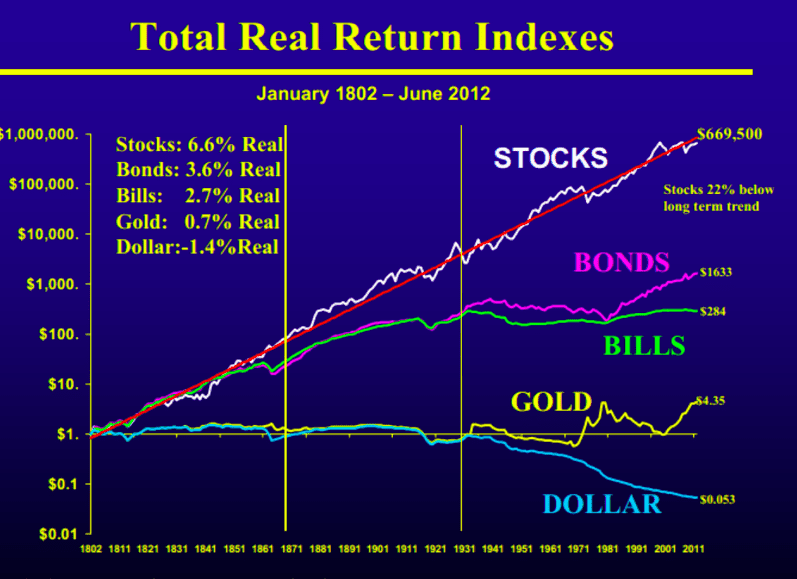

Timen van de markt is dus bijna niet mogelijk en het is verstandig om altijd belegd te blijven, wat er ook gebeurt. Is het dan niet misschien verstandig om tijdelijk vermogen te beleggen in zoiets als goud? Het antwoord is eigenlijk heel simpel; nee. Alhoewel het op korte termijn lucratief kan zijn (net als met alles) is beleggen in goud een slechte belegging gebleken.

Volgens mij zegt de onderstaande afbeelding genoeg.

Dus dit is wat ik doe

Voor mij als indexbelegger is het heel simpel. Ik blijf doen wat ik altijd al deed. En dat is elke maand dezelfde indexfondsen kopen voor een vast bedrag. In goede en slechte tijden want in goede tijden heb ik een mooi rendement en in slechte tijden kan ik goedkoop bijkopen. Tegelijkertijd zorg ik ervoor dat ik een lange beleggingshorizon heb zodat ik korte-termijn-tegenslagen, makkelijk op kan vangen door rustig te blijven zitten waar ik zit en te wachten op betere tijden. En geloof mij, de betere tijden komen er vast weer aan. Dat is ook de reden dat ik voor 100% in aandelen zit (naast een buffer in cash). Voor het grootste deel van mijn belegd vermogen, volg ik gewoon de markt en met indexfondsen van Brand New Day zorg je ervoor dat de kosten laag blijven.

Een deel van mijn belegd vermogen, beleg ik bij Brand New Day. Ze zijn een specialist in het aanbieden van indexfondsen en bestaan al meer dan 12 jaar, hebben al 200.000 rekeningen geopend en meer dan 4,5 miljard euro vermogen onder beheer. De kosten zijn laag en transparant. Je staat dus niet voor nare verrassingen en vooraf is duidelijk wat je betaalt.

Naast vrij-opneembare beleggingsrekeningen biedt Brand New Day ook Pensioenbeleggen en kinderrekeningen.

En ben je na dit artikel nog steeds huiverig om te gaan beleggen maar wil je wel vermogen opbouwen? Check dan eens de spaarrekeningen van Brand New Day.

Als je begint met beleggen, moet je best veel keuzes maken. Deze artikelen kunnen je helpen:

- Brand New Day Review

- Wat is passief beleggen?

- Volledige gids: beginnen met beleggen

- Zorg dat je een buffer hebt voordat je start

- Beleggen met een klein bedrag

- Sparen of beleggen; wanneer kies je wat?

- Beleggen en belasting

- Beleggen in opkomende landen

- Beleggen bij DEGIRO (broker tip)

- Welke beurs moet je kiezen bij DEGIRO

- Tips om veiliger te beleggen

- Alles over dividend

- Wat is indexbeleggen / een ETF?

- De voordelen van een ETF

- De meestgebruikte ETF: VWCE (VWRL)