Beleggen in aandelen is populair maar beleggen in een ETF is steeds meer in opkomst. Waar moet je rekening mee houden met het kopen van een ETF voor de lange termijn en hoe selecteer je de juiste ETF fondsen? In dit artikel bespreek ik verschillende strategieën waarmee je rekening kan houden. We gebruiken het assortiment van Brand New Day om het te illustreren.

Inhoudsopgave

Wat is een ETF strategie en waarom is het nodig?

Een strategie is een plan van aanpak rond jouw beleggingsdoel. Het bepaalt voor een groot deel waarin, waarin en hoe je belegt. Als mensen beginnen met beleggen, weten ze vaak nog niet precies wat ze willen en hoe ze de verhouding tussen risico en rendement moeten aanpakken. Vaak leren ze door fouten te maken en dat kan op de beurs een duur grapje zijn. Een strategie geeft je richting zodat je weet wat je moet doen, ook in moeilijke(re) tijden.

Ik neem nu alle onderdelen met je door.

Tip: kijk eens naar mijn beursprincipes; de 4 R’en van beleggen.

De verdeling tussen de beleggingen

Grofweg kun je kiezen tussen een ETF met aandelen (stock funds) en een ETF met obligaties. De één is niet beter dan de ander en een keuze tussen beide hangt sterk af van je risicobereidheid en beleggingshorizon. Over het algemeen geld, hoe groter risico je bereid bent om te nemen én hoe langer de beleggingshorizon (hoe lang je de tijd hebt) hoe meer aandelen ETF’s je zal aanhouden. Bij Brand New Day heb je verschillende indexfondsen (een afgeleide van een ETF) verkrijgbaar met aandelen of obligaties. Naarmate het einddoel inzicht komt, kun je gemakkelijk switchen van ETF’s in aandelen naar obligaties. Hiermee bouw je het risico af. Meer weten over je risico afbouwen tegen de einddatum, kijk dan eens hier.

Je kunt vervolgens kijken naar de geografische spreiding. Kies je voor alleen maar Westerse markten (of zelfs alleen voor Nederland met de AEX) of wil je ook de assets uit opkomende markten opnemen in je portefeuille? Er zijn ook ETF’s met de volledige wereldwijde aandelenmarkt erin. Met zo’n wereldwijd gespreide ETF koop je een alles in één pakket. Verder zijn er nog ETF’s met bijvoorbeeld alleen Small Businesses (kleiner dan bijvoorbeeld 5 miljard beurswaarde).

Tot slot bestaan er ook nog ETF’s die een bepaalde sector als index volgen. Denk hierbij bijvoorbeeld aan de semiconductor sector. Voor beginnende beleggers moet je dan al best wat verstand hebben van het specifieke onderwerp om hierin stappen te maken. Zo’n sector ETF verkleint ook de spreiding en vergroot dus je risico. En dat terwijl goede spreiding juist het grote voordeel is van een ETF.

Core Satellite Strategy

Een bekende strategie hierin is de Core Satellite Stategy. Je neemt dan een wereldwijd gespreide ETF als de basis van je portefeuille. Vervolgens leg je wat accenten aan door een ETF erbij te nemen van een bepaalde sector of regio. Je moet er dan wel van overtuigd zijn dat deze sector of regio beter zal presteren dan een wereldwijd gespreide ETF. Vraag je altijd af of dit het waard is gezien de lopende kosten vaak hoger zijn én dit ten kosten kan gaan van je brede spreiding in een gebalanceerd portfolio. Je brengt immers een accent aan.

Herbalanceren

Je zal zien dat ETF A naar verloop van tijd een beter rendement behaalt dan ETF B. Hierdoor wijken de verhoudingen van de ETF’s binnen de portefeuille af van de oorspronkelijke verdeling. Je kunt dit rechttrekken door te herbalanceren. Bedenk of je dit wil doen. En zo ja, hoe vaak? Veel beleggers kiezen ervoor om dit één keer per jaar te doen en dit kan met één druk op de knop. Je verkoopt hierbij een deel van je harder groeiende ETF om weer wat bij te kopen van je minder hard groeiende ETF om zo de oorspronkelijke (procentuele) verdeling te herstellen.

Dividend in een ETF

Een ETF met aandelen zal waarschijnlijk dividend uitkeren, een stukje van de winst van het fonds. Dit kan uitgekeerd worden in geld of direct door de fondsbeheerder worden herbelegd in de ETF. Let hierbij goed op de dividendbelasting want dit wordt afgetrokken van het dividend rendement. Een Nederlandse ETF (waarvan de ISIN code begint met NL) of een Nederlandse fondsbeheerder (met FBI (Fiscale BeleggingsInstelling) status) kan hiermee omgaan en de dividendbelasting terugclaimen voor je. Brand New Day is zo’n fondsbeheerder die dit voor je doet door het dichten van dit dividendlekkage. Dit levert al snel netto zo’n 0,50% extra rendement op per jaar.

Het valutarisico

In Nederland betalen we met de euro maar veel ETF’s zijn genoteerd in een andere valuta. Bovendien verdienen de onderliggende bedrijven misschien wel hun geld ook in een andere valuta. Zo wordt het al snel heel lastig. Je kunt het valutarisico (deels) afdekken door te kiezen voor een hedged ETF waarin je kiest om alle beleggingen in euro’s aan te houden. Kies je voor unhedged, dan neem je wat extra risico door je beleggingen in andere valuta aan te houden. Brand New Day heeft voor zijn wereldwijd gespreide ETF zowel een hedged als een unhedgded versie. Op de lange termijn (+20 jaar) blijkt dat dit fluctueren van de valutawaardes niet veel uit te maakt maar als de beleggingshorizon wat korter is, kan dit je rendement maken of breken.

Periodiek beleggen of alles in één keer

De keuze voor periodiek inleggen of eenmalig storten hangt vaak af van de hoeveelheid geld dat je hebt liggen. Er zitten een groot aantal voordelen aan periodiek beleggen zoals het spreiden van je risico over een langere periode. Periodiek beleggen in ETF’s verlaagt het risico meer dan alles eenmalig beleggen. Bovendien kan periodiek beleggen tegenwoordig ook gemakkelijk automatisch! Een combinatie van eenmalig wat meer inleggen en automatisch periodiek beleggen is er ook.

Zelf samenstellen of laten samenstellen

Kies je voor zelf beleggen of (semi) beheerd beleggen? Door de ETF portefeuille zelf samen te stellen weet je exact welke mix je aankoopt. Afhankelijk van de aanbieder kan beheerd beleggen je lagere kosten, en dus meer rendement, opleveren. Lagere kosten betekent dat er minder van het rendement wordt afgesnoept. Passieve aanbieders bieden regelmatig beide opties. Met beheerd beleggen, kies je voor een bepaald risicoprofiel met een breed gespreide mix van beleggingen, samengesteld door experts. Bij BND kun je beide kiezen, maar door te kiezen voor een vooraf samengesteld profiel heb je wel lagere kosten. Zie ook zelf beleggen of laten beleggen.

Actief of passief beleggen

De meeste mensen de ETF’s aanhouden, beleggen passief. Je kunt echter ook actief beleggen via diverse principes. De belangrijkste zijn:

- ETF trading strategie en ETF momentum strategie. Wanneer de technische trend omhoog gaat, stap je in. Wanneer de trend daalt, stap je uit.

- ETF sector strategie en ETF rotation strategie. Sommige sectoren flucueren flink met hun omzet en winsten. Door op het juiste moment hierop in te spelen met een sector ETF, kun je profiteren.

- Waardebeleggen. Als de intrinsieke waarde van een sector of land (te) laag is, kun je hiervan profiteren door een ETF in één van beide te kopen. Je verkoopt als de waardering van de bepaalde index weer normaal is.

- Shorten. Er zijn zogenaamde inverse ETFs waarmee je geld verdiend als de indices dalen. Hier wordt echter niet veel in gehandeld.

Al deze strategieën zijn alleen aan te raden voor de ervaren belegger. Maar zelfs de ervaren belegger moeten het in 90% van de gevallen nog afleggen tegen ETF’s.

Mijn persoonlijke ETF strategie

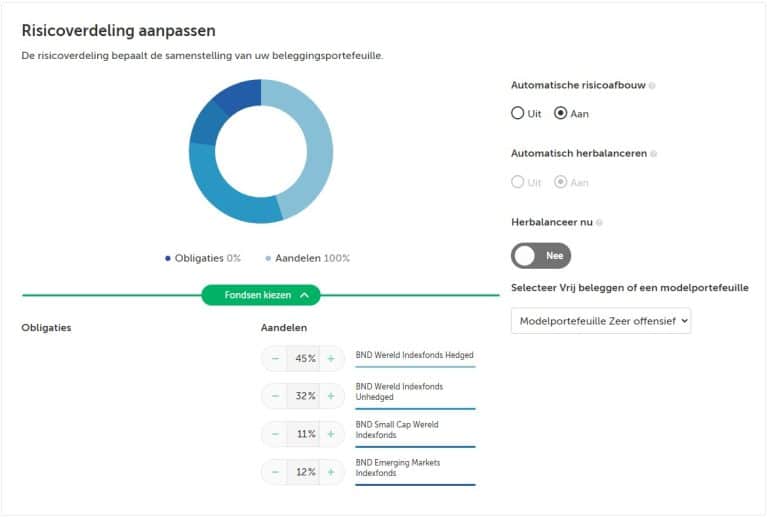

Beleggen is persoonlijk en voor iedereen anders. Hoe ik het aanpak is daarom geen beleggingsadvies. Ik beleg voornamelijk in een wereldwijd gespreide ETF. Daarnaast heb ik een klein accent (ongeveer 2,5%) in een gespreide belegging in de opkomende landen. Dit is goed te vergelijken met de Core Satellite Strategy. Bij Brand New Day beleg ik echter met het risicoprofiel van ‘zeer offensief’. Er wordt dus beheerd belegd omdat dit veel gemak voor mij brengt. Bovendien zijn de kosten lager.

De verdeling van de portefeuille zie je hieronder staan:

Dit is mijn aanvullend pensioen portefeuille die je ziet. Er zit dus zowel Wereldwijd gespreid (hedged en unhedged) als kleinere bedrijven en bedrijven uit opkomende landen in. De inleg kan geautomatiseerd worden via een incasso en wordt automatisch belegd. Door te beleggen voor mijn aanvullende pensioen krijg ik ook nog eens extra fiscale voordelen wat straks méér rendement oplevert dan bij vrij beleggen. Bij het gebruikmaken van de pensioenrekening betaal ik over de inleg geen inkomstenbelasting en over het vermogen betaal ik geen vermogensrendementsheffing. BND biedt daarnaast dus ook vrij beleggen aan (zoals in dit artikel besproken) en de optie om te beleggen voor de kids. Er zijn ook verschillende spaarproducten beschikbaar bij BND.

Een beleggingsrekening openen is gratis zodat je rustig kunt kijken of het iets voor jou is. Nog niet overtuigd? Bekijk dan mijn Brand New Day review.

Ik beleg bij Brand New Day voor mijn aanvullend pensioen maar je kunt bij Brand New Day ook vrij beleggen en zelfs sparen. BND is een specialist in passief indexbeleggen en daarmee beleg je gespreid en voor de lange termijn. Wil je meer weten? Dan zijn deze artikels interessant:

- Brand New Day Review

- Brand New Day kosten + vergelijking

- Brand New Day Fondsen

- Meesman of Brand New Day. Welke past bij jou?

- Een kinderrekening bij Brand New Day

- Hoe kun je gemakkelijk automatisch beleggen?

- Wat is de beste ETF Strategie?

- Wat is passief beleggen?

- Zo combineer ik sparen en beleggen

- 0,50% rendement per jaar extra met BND fondsen

- Zelf beleggen of modelbeleggen. Wat is verstandig?

- Offensief beleggen en modelbeleggen bij BND

- Heb benodigde vermogen om eerder te stoppen met werken

- De voor-en nadelen van periodiek beleggen

- Hoe verlaag je het risico bij BND?

- De belangrijkste principes bij beleggen (4 R'en)

Ik schrijf over de volgende onderwerpen. Klik op het onderwerp dat jij interessant vindt om de artikels te lezen.

Aanmelden bij Brand New Day kan via deze link.

Disclaimer: met beleggen kunt u uw inzet verliezen.