Een story stock is een aandeel van een bedrijf waarvan de ‘waarde’ niet traditioneel is vast te stellen met fundamentele indicatoren. In plaats daarvan wordt bij een story stock vaak gekeken naar een boven verwachte prestatie, het toepassen van nieuwe technologieën en persberichten. In deze blog ga ik uitleggen wat de voor- en nadelen zijn van story aandelen. We gaan vooral in op de waarde achter een story stock.

Tip: bij eToro kan je zonder commissies beleggen in aandelen. Klik hier om een gratis demo te openen (je kapitaal loopt risico).

Om story aandelen te definiëren moeten we eerst kijken naar de definitie van ‘normale’ aandelen. In mijn mega artikel over beginnen met beleggen heb ik al kort uitgelegd hoe bij normale aandelen de waarde wordt bepaald. Maar ook daarvoor moeten we eerst een stap terug zetten.

Waarde versus prijs en hoe te bepalen

Er is een verschil tussen de prijs en de waarde van een aandeel. De prijs is het bedrag dat per aandeel op dit moment wordt betaald. Het is het compromis tussen vraag en aanbod. De prijs wordt dus op de ‘markt’ (beursvloer) bepaald. Daardoor verandert de prijs continu.

De waarde van een aandeel wordt op een andere manier bepaald. En daarover schrijf ik meer in het artikel beginnen met beleggen. De waarde van een aandeel kan op twee manieren worden bepaald en binnen die twee manieren heb je weer 1000en stromen met verschillende visies en meningen. We hebben het dan over technische analyse en fundamentele analyse.

Bij technische analyse wordt er gekeken naar het verloop van de prijs van het aandeel en probeert a.d.h.v. het verleden te bepalen wat de prijs van het aandeel in de toekomst moet zijn. Daardoor ontstaat er waarde voor de technisch analist.

Bij fundamentele analyse kijkt een belegger naar onderliggende waarde van het bedrijf. Hiervoor kijkt de fundamentele belegger naar de boekhouding, de markt, de vestigingsplaats, het product, het management en de vraag vanuit de klant.

Terug naar story stocks

Bij story aandelen is het niet mogelijk (of erg lastig) om de waarde te bepalen met een fundamentele analyse. Je kunt wel de waarde bepalen met technische analyse omdat je hiervoor alleen naar de prijs en het prijsverloop moet kijken. Hierop gaan we nu even niet in en we kijken verder naar de fundamentele analyse.

Story aandelen zijn vaak nog niet lang op de markt. En omdat het bedrijf achter het story stock niet lang op de markt is, is het lastig om naar de boekhouding te kijken en om een vergelijking te maken met andere aandelen. Daarnaast wordt fundamentele waarde vaak berekend met het winstmarge. Veel story stocks maken nog geen winst.

Een story stock is dus een aandeel met een mooi verhaal, een mooi product en met (soms enorme) potentie maar de waarde ervan laat zich lastig berekenen met een fundamentele analyse. Bij story aandelen is er de hoop op (nog) meer winst in de toekomst. Vaak zijn de bedrijven achter story aandelen nog niet winstgevend. Het feit dat beleggers hierop voorsorteren maakt dat de prijs van een story stock altijd erg hoog als gekeken wordt naar de waarde van een bedrijf. Het is hierdoor lastig te bepalen of je een goede prijs betaalt of niet.

Voorbeelden van story stocks zijn:

- Virgin Galactic

- Nio

- Tatooed Chef

- Tesla

- Nikola

- Galapagos

Let op: Story stocks zijn niet per definitie bubbelaandelen! Bubbelaandelen zijn aandelen die kunnen klappen en waarvan de koers dus in elkaar zakt. Een story stock die zijn beloftes waar kan maken is een geweldig aandeel. Helaas weet je dat vooraf nog niet.

Even een anekdote

Een story stock ontstaat dus vaak met de belofte op grote toekomstige winsten omdat ze een product of dienst aanbieden waar in de toekomst veel vraag naar zou zijn. Een aandeel kan ook eerst geprijsd worden op fundamentele waarde, daarna geprijsd worden als een story stock en daarna weer geprijsd worden als fundamenteel.

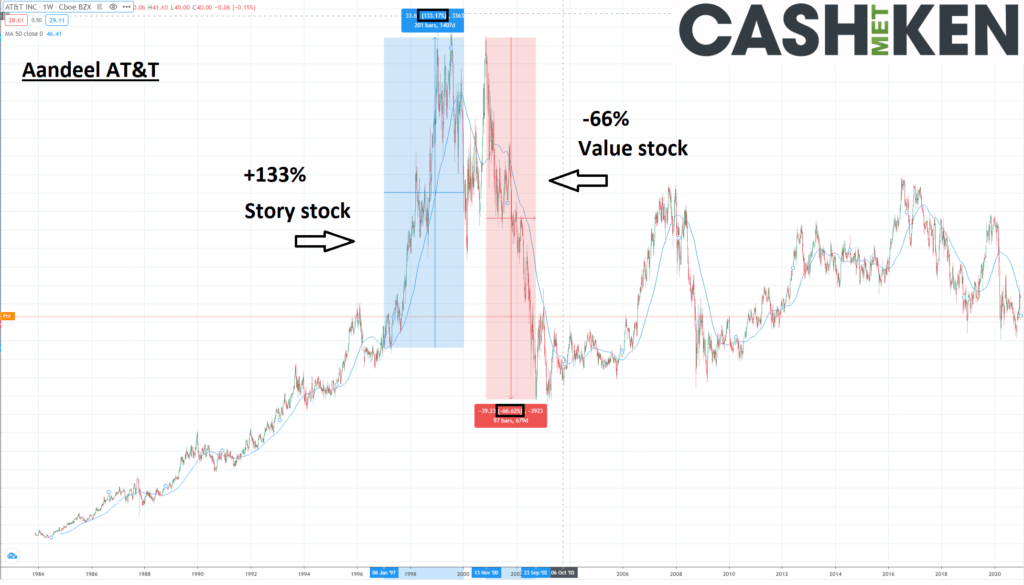

Een goed voorbeeld daarvan is het Amerikaanse aandeel AT&T. Tijdens de internetzeepbel (dot com bubble) eind jaren 90, was AT&T één van de bedrijven die midden in de internethype zat. Alles met internet was goud waard en had de potentie om de wereld te veroveren met megawinsten. AT&T zou hiervan sterk kunnen profiteren en beleggers sorteren alvast voor op deze verwachtingen. Het aandeel steeg tussen 1997 en 2000 met 133%. Maar in het voorjaar van 2000 barstte de bubbel. Beleggers zagen het opeens minder rooskleurig in. Het aandeel AT&T zakte met 66% en de prijs kwam lager uit dan in 1997. Het hoogste punt was ongeveer $60,- en het diepste punt ongeveer $20,-.

Op het hoogste punt was AT&T een story stock. Een aandeel met enorme potentie maar die potentie was nog niet uit te drukken in keiharde fundamentele indicatoren en op het moment dat de verwachtingen (te lang) uitblijven, vertrokken de beleggers.

AT&T is dus een mooi voorbeeld hoe een ‘karakter’ van een aandeel kan veranderen op basis van een waarde inschatting van anderen.

Het is dus bij story stocks erg moeilijk om de toekomstige waarde in te schatten omdat deze toekomst onzeker is. Feiten en cijfers maken deze toekomst iets minder onzeker en dat ontbreekt bij story stocks. Die moeten het vooral hebben van een mooi verhaal en de potentie om die waar te maken. Soms lukt dat, zoals bij Google, FaceBook en Amazon.

Een ander mooi voorbeeld is Galapagos. Op de top was de prijs €250,- en nu €80,-. Het verhaal is uit het aandeel en dan blijft alleen de waarde over. Omdat de pijplijn van nieuwe medicijnen onzeker is (dat is nou eenmaal zo bij biotech bedrijven), is het bedrijf waard wat het aan vermogen heeft. Dat is ongeveer €80,- per aandeel. Een typisch aandeel dat ‘terug op zijn plaats wordt gezet’ van story stock naar een normaal aandeel.

De voordelen van een story stock

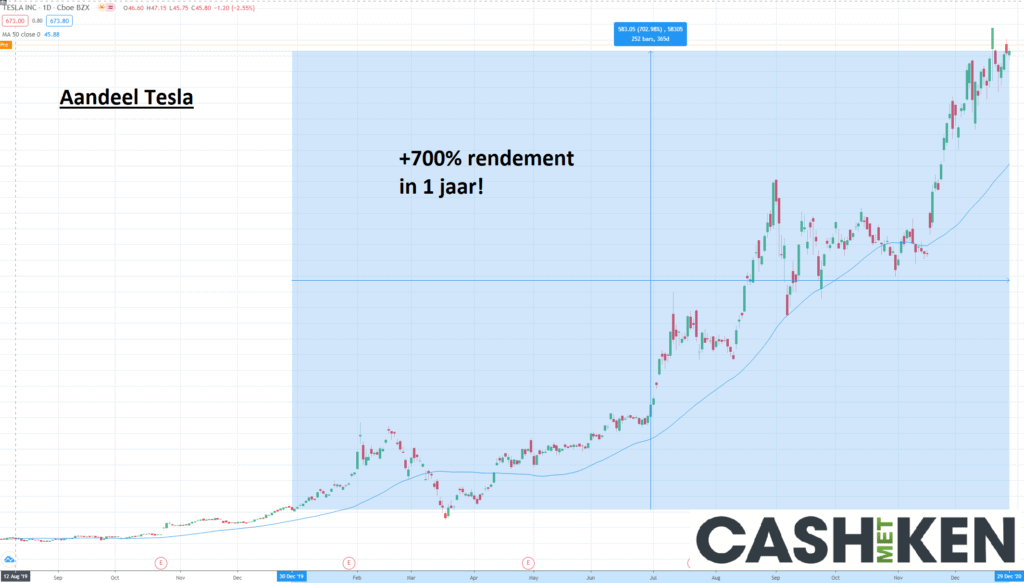

Nu we iets meer weten wat een story stock is, kunnen we kijken naar de voordelen. Dit doen we aan de hand van het voorbeeld Tesla.

Het eerste voordeel is uiteraard het grootste. Het potentieel rendement kan enorm zijn en het kan snel gaan. Kijk maar naar het aandeel Tesla. Dat is in 1 jaar (2020) al zo’n 700% gestegen! De natte droom voor elke belegger.

Het tweede voordeel is dat er vaak wordt gecommuniceerd in de taal die wij mensen spreken. We begrijpen allemaal dat elektrische auto’s in de toekomst meer verkocht worden dan auto’s op fossiele brandstoffen. En fundamentele indicatoren zoals winstmarge, k/w ratio, EBITDA en prijs/boekwaarde zijn allemaal lastig.

Het derde voordeel hangt samen met het tweede. We zijn allemaal op zoek naar een goed verhaal. Verhalen verkopen. Cijfers verkopen alleen aan bedrijfseconomen en boekhouders. De meeste (particuliere) beleggers zijn geen boekhouders. We zoeken iets dat ons enthousiast maakt en fundamentele indicatoren maken ons zelden enthousiast.

Soms zijn prijsstijgingen ook makkelijk te verklaren. Bijvoorbeeld in aanloop naar een belangrijke dag. Bij Tesla zou dat zoiets als BatteryDay zijn. Een dag waarop Tesla nieuwe (product)ontwikkelingen presenteert.

Kortom een story stock staat gewoon (in al zijn eigenschappen) dichter bij ons als mens en sluit daar veel meer op aan. Wij mensen zijn goed in fantaseren (sterker nog; wij mensen zijn het enige dier op aarde die dat kunnen) en kunnen makkelijk achter een idee gaan staan en daarin geloven.

De nadelen van een story stock

Elk voordeel hebt zijn nadeel zei een beroemde voetballer ooit. Ook een story stock heeft wel wat nadelen.

Het eerste nadeel speelt zich af wanneer blijkt dat het verhaal achter het bedrijf toch niet blijkt te kloppen of dat de verwachtingen niet waargemaakt worden. De prijs van het aandeel zakt in elkaar en je houdt alleen maar de waarde over die je met fundamentele analyse zou kunnen berekenen. Dit zagen we ook bij Galapagos.

Het tweede nadeel is de downside van voordeel 3. Bij een negatief persbericht kan de prijs van het aandeel sterk dalen. Het gaat dan vooral om het sentiment (emotie) van de beleggers. We hebben dat in het verleden ook vaak gezien bij Tesla op het moment dat Elon Musk (de CEO van Tesla) weer eens iets vreemds tweet. Alle ‘soorten’ aandelen zijn hier gevoelig voor maar ik denk dat story stocks hier extra gevoelig voor zijn.

Het derde nadeel is prijsvolatiliteit. Je moet voorbereid zijn dat elk persbericht en elke poep en scheet kan zorgen voor prijsbewegingen. Soms is er zelfs niks aan de hand of niks gebeurd en kan de prijs al 10% dalen of stijgen! Naast het feit dat dit een karakteristiek is van een story stock is dit ook een karakteristiek van een klein aandeel met lage handelsvolumes.

Het vierde nadeel (kan ook een voordeel zijn) is dat je totaal niet weet hoe ver het kan gaan. Bij normale aandelen kun je nog zeggen; ‘het is logisch dat een prijs van een aandeel niet hoger wordt dan ongeveer 25x de winst’. Omdat dit soort fundamentele indicatoren ontbreken, is de prijs gewoon wat een gek ervoor geeft.

Het vijfde en laatste nadeel is dat altijd the next big thing om de hoek is. Denk jij dat investeren in cloud oplossingen de nieuwe rendementsknallers zijn? En jij stopt een groot deel van je spaarcentjes in een datacentra? Wat gebeurt er als een nerd op een zolderkamer een algoritme verzint waardoor data in minuscule hoeveelheden compressed kan worden? Daar ga je dan met je datacentra! Of wat dacht je van story stocks in de jaren 30 van de 20ste eeuw? Dat waren die bioscoop aandelen. Dat was toen écht revolutionair. Tot het moment dat iedereen zijn eigen tv in de woonkamer sleepte.

Overigens staan technologische innovaties niet altijd garant voor meer rendement zoals bij duurzame energie het geval kan zijn. Ben Felix legt dat ook haarfijn uit.

Zijn story stocks geschikt voor mij?

Ik vergelijk story stocks altijd met het kopen van een PlayStation 5 (PS5). We weten allemaal dat de PS5 een mooie toekomst heeft, daarom zijn sommige mensen bereid om €5000,- te betalen voor een PS5. Dat klinkt toch niet logisch? Klopt! En toch doen mensen dat met story stocks wel. De PS5 heeft een supermooi verhaal en de PS5 zal de gamingconsole-markt gaan domineren, dus waarom zou je er niet het tienvoudige voor betalen van wat het eigenlijk waard is? Het feit dat Microsoft een Xbox heeft vergeten we dan maar even.

En dat maakt het voor mij zo ontzettend moeilijk om story stocks te kopen. Ik ben altijd op zoek naar een goede deal. En niet altijd op zoek naar het hoogst mogelijke rendement. Vaak is dit hoog (potentieel) rendement gekoppeld aan een hoog risico en je weet niet waar het eindigt. Die onzekerheid trekt mij niet.

En toch….. toch…. heb ik ook een story stock. Virgin Galactic. Waarom? Omdat ze de potentie hebben om de commerciële luchtvaart te domineren. En ja…. daar ga ik al. Ik loop recht in de val die ik zelf zie aankomen. Misschien wel…. Maar een mens mag toch hopen. Toch?

Ik ben zeker niet de enige met story stocks! Welke story stocks heb jij? Laat het mij weten in de reacties hieronder!

Wil je weten hoe ik aandelen analyseer? Lees dan zeker mijn analyse over het aandeel Alibaba! Dit aandeel heb ik gekocht bij DEGIRO. Hier koop ik al mijn losse aandelen omdat de transactiekosten erg laag zijn. Meer weten over DEGIRO? Check dan zeker mijn review over DEGIRO.

Disclaimer: met beleggen kunt u uw inzet verliezen.

Duidelijke uitleg, maar ik vind wel dat je de TA een beetje in je uitleg te kort doet. Het is op basis van TA wel mogelijk om te zien waar de prijs naar toe gaat door de trend te volgen.

hmmm enigzins klopt het wel dat je met TA ver kan komen en dat kan de oplossing zijn voor story stocks. Tot er weer een triest persbericht langs komt waardoor de koers daalt. Dan kun je de technische analyse ook in de prullenbak gooien (en weer een nieuwe maken want dat is wel het voordeel van TA).

Maar toch is voor een story stock een technische analyse beter dan een fundamentele analyse. Simpelweg omdat je 9 van de 10 keer niks kan met een FA bij een story stock.

Dit artikel (en overigens de hele website) is dan ook vooral gericht op de fundamentele kijk op een story stock.