Pensioen zorgt ervoor dat je op latere leeftijd een inkomen hebt zodat je (deels) kunt stoppen met werken. Voor veel werknemers in Nederland wordt een pensioen via de werkgever geregeld maar soms ook niet. Je kunt dit natuurlijk negeren maar dan zul je zien dat je niet genoeg inkomen hebt als je oud bent (en wil stoppen met werken). Het beste is om zo vroeg mogelijk te starten en hoe je zelf pensioen moet regelen in loondienst, lees je hier.

Inhoudsopgave

- 1 Wat is zelf pensioen regelen in loondienst?

- 2 De opties om zelf pensioen te regelen in loondienst

- 3 Waarom beleggen voor je pensioen de beste optie kan zijn

- 4 Hoe weet je of je zelf pensioen moet regelen in loondienst?

- 5 Voordelen van zelf pensioen regelen in loondienst

- 6 Nadelen van zelf pensioen regelen in loondienst

- 7 Wat zijn de kosten van zelf pensioen regelen in loondienst?

- 8 Kun je ook zelf pensioen regelen als je al pensioen hebt in loondienst?

- 9 Waar kun je pensioen regelen als je in loondienst werkt?

Wat is zelf pensioen regelen in loondienst?

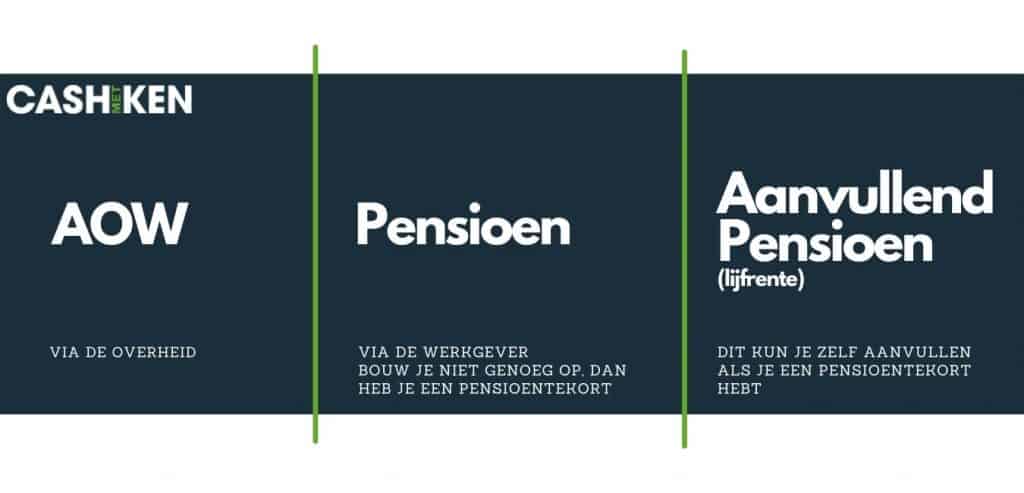

Het Nederlands pensioenstelsel bestaat uit 3 pijlers. De eerste pijler is de AOW en die ontvangt iedereen die in Nederland werkt en/of woont. De tweede pijler is het pensioen via de werkgever. Of je die wel of niet krijgt en de hoogte daarvan hangt af van de afspraken die jouw werkgever heeft gemaakt met het pensioenfonds of de financiële dienstverlener waar de pensioenopbouw is ondergebracht. Kom je tekort (of heb je geen pensioen) in de tweede pijler, dan kun je dat zelf aanvullen in de derde pijler (het aanvullend pensioen).

Het totaal van de 2e en 3e pijler is altijd relatief gelijk aan de hoogte van het salaris. Heb je een heel mooi pensioen in de 2e pijler, dan heb je weinig ruimte in de 3e pijler. Heeft jouw werkgever slechte afspraken gemaakt (of helemaal niet!) dan heb je veel ruimte in de 3e pijler om zelf pensioen aan te vullen. Dit noemen we de jaarruimte. De jaarruimte kun je hier makkelijk zelf berekenen. Zo weet je snel of je een pensioentekort hebt!

Zelf pensioen regelen in loondienst betekent dat je niet genoeg (of helemaal niet) opbouwt in de 2e pijler. Jouw werkgever heeft dus niks voor jou geregeld. Ook als je niet genoeg pensioen opbouwt, kun je zelf aanvullend pensioen regelen. Nogmaals; als je jaarruimte hebt, is er ruimte om zelf (aanvullend) pensioen te regelen!

De opties om zelf pensioen te regelen in loondienst

Het doel is dus een fatsoenlijk pensioen, zodat je na je pensioengerechtigde leeftijd lekker door kan leven. Je moet dus vermogen opbouwen dat je later kunt gebruiken. Je hebt hierbij verschillende opties:

- Volledig zelf doen zonder belastingvoordelen

- Lijfrente opbouwen via sparen

- Lijfrente opbouwen via beleggen

- Lijfrente opbouwen via een verzekering

We nemen alle opties kort door.

Volledig zelf doen zonder belastingvoordelen

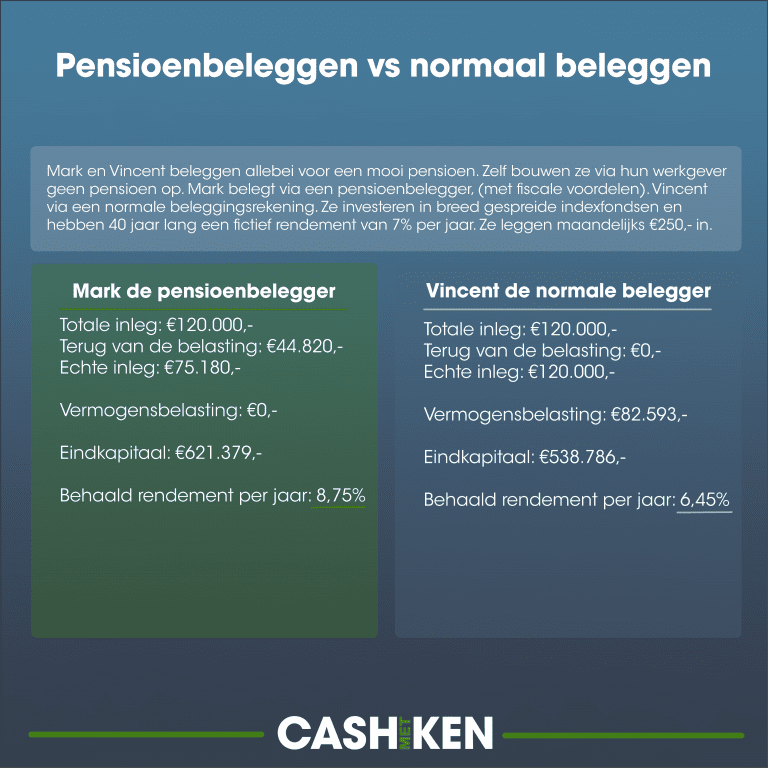

Je kunt zelf aan de slag gaan, je mag dan zelf bepalen wat je inlegt, en wanneer en hoe je het vermogen gebruikt. Veel vrijheid dus. Het nadeel is dat de inleg direct belast wordt via de inkomstenbelasting en dat het opgebouwde vermogen elk jaar belast wordt via de vermogensbelasting. Moet je echt flink vermogen opbouwen om later van te leven (en dan hebben we het al snel over 100 duizenden euro’s) dan is dit meestal niet de meest voordelige optie. Ik heb een apart artikel geschreven over de voor- en nadelen van pensioenbeleggen waar je de fiscale voor- en nadelen terugvindt.

Als je dus wel een fiscaal vriendelijk vermogen opbouwt voor je pensioen, wordt dat lijfrente genoemd. Hierin heb je grofweg 3 smaken. Je kunt dit vermogen opbouwen door te sparen, te beleggen en door een verzekeringsproduct af te sluiten.

Lijfrente opbouwen via sparen

Lijfrente opbouwen via sparen heeft vaak de voorkeur als de pensioengerechtigde leeftijd redelijk dichtbij is. Je bent bijvoorbeeld 63 jaar en gaat met 67 (of 68) met pensioen. Ben je een stuk jonger? Dan heeft sparen meestal niet de voorkeur omdat sparen te weinig rente oplevert om de inflatie te kunnen verslaan.

Je kunt bij Brand New Day een spaarproduct afsluiten en zij zorgen dat het fiscaal aftrekbaar is en gelabeld wordt als pensioen. Je kunt elk jaar een bedrag storten of gewoon maandelijks inleggen (het laatste is meestal het makkelijkste).

Lijfrente opbouwen via een verzekering

Je kunt ook een lijfrenteverzekering afsluiten. Dan leg je ook maandelijks in maar geef je het geld aan een verzekeraar. Die gaat hiermee beleggen en in ruil daarvoor, krijg je rente. Die is meestal niet zo hoog als het rendement dat op de beleggingen wordt gehaald maar je hebt wel de zekerheid dat je de rente ontvangt.

Ook zijn de kosten vaak hoger bij een lijfrenteverzekering. Het voordeel is dat je wel verschillende opties kunt bijkopen (die wel de kosten verhogen), zoals partner meeverzekeren.

Met de woekerpolissen vers in het geheugen, kiezen veel mensen niet voor deze optie. Zo’n lijfrenteverzekering is een zeer complex financieel product.

Lijfrente opbouwen via beleggen

Voor mensen die ruim de tijd hebben (bijvoorbeeld meer dan 10 jaar), is beleggen erg interessant. Het levert (veel) meer rendement op dan sparen én mocht de beurs een tijd niet goed lopen, heb je voldoende tijd om hiervan te herstellen voordat het einddoel (pensioengerechtigde leeftijd) in zicht komt. Er is natuurlijk geen zekerheid maar de kans is, op de lange termijn, groot dat je een mooi rendement maakt.

Beleggen brengt natuurlijk meer risico’s met zich mee dan sparen maar als je kiest voor sparen boven beleggen (op jonge leeftijd) dan loop je veel geld mis (en dat is ook een risico). Hier een artikel over waarom pensioen wordt belegd, in plaats van gespaard.

Bij Brand New Day kun je zowel sparen als beleggen voor je pensioen. Je kunt er bijvoorbeeld ook voor kiezen om het te combineren! De kosten zijn helder en transparant en je kunt een gemiddeld rendement verwachten van ongeveer 5% tot 7%. Simpelweg omdat aandelen wereldwijd gemiddeld met dit percentage stijgen. Je belegt dan ook passief en voor de lange termijn.

Waarom beleggen voor je pensioen de beste optie kan zijn

Als je ooit van jouw oude dag wil genieten (en niet meer fulltime wil werken), moet je het inkomen uit arbeid vervangen door een inkomen uit vermogen. Een mooi vermogen bouw je op door maandelijks te sparen, dat te beleggen en zo lang mogelijk te laten renderen. Je stapt niet in en uit aandelen maar laat het rustig renderen. Dit wordt ook wel passief beleggen genoemd en is de sleutel tot succes voor vrijwel alle succesvolle beleggers. Niet snel geld verdienen, want daarvoor heb je veel geluk nodig, maar kiezen voor de methode waarmee je de meeste kans maakt op een mooi vermogen.

Kies je voor passief beleggen, dan kies je ervoor om breed te spreiden in aandelen, legt maandelijks in en laat het lekker renderen. Brand New Day biedt deze optie, door te beleggen in indexfondsen.

Je kunt natuurlijk (ook) kiezen voor sparen maar dat is op de lange termijn een keuze die heel veel geld zal kosten. Simpelweg omdat sparen vrijwel niets oplevert en inflatie de waarde van jouw geld vermindert.

Hoe weet je of je zelf pensioen moet regelen in loondienst?

Denken aan later is dus belangrijk. Je wil immers niet blijven werken tot je er dood bij neervalt of tot je de loterij wint (want die kans is erg klein). Hoe weet je of je überhaupt pensioen opbouwt? Simpel, vraag het aan je collega’s of bekijk eens goed de loonstrook. Bij de meeste pensioenafdrachten, zal jij als werknemer een deel inleggen én de werkgever legt een deel in. Als jij een deel inlegt, wordt dit van jouw salaris afgetrokken nog voordat de belasting ervan afgetrokken wordt (dit is het belastingvoordeel!).

Als je eenmaal weet of je wel of geen pensioen opbouwt, is het belangrijk om te bekijken of dit wel genoeg is. Heel veel Nederlanders denken dat ze een goed pensioen hebben puur omdat ze geld inleggen. Helaas hebben ze geen idee of het genoeg is.

Om te controleren of je maximaal profiteert van de fiscale voordelen, kun je bekijken of je nog jaarruimte hebt. Heb je jaarruimte? Dan is er nog ruimte om zelf pensioen te regelen. Dit doe je dan naast je eigen pensioen bij de werkgever. De jaarruimte kun je hier makkelijk zelf berekenen.

Voordelen van zelf pensioen regelen in loondienst

Het voordeel van zelf pensioen regelen in loondienst, is dat je de vrijheid hebt om zelf een goed bedrijf te zoeken om het pensioen bij te beleggen. Keuzevrijheid dus! Werk je bij de overheid? Dan zit je verplicht bij het ABP bijvoorbeeld. Als je zelf pensioen regelt in loondienst, dan heb je hier geen last van en kun je ook zelf bepalen waarin je belegt of welk deel van jouw inleg je graag wil sparen in plaats van beleggen. Zo biedt Brand New Day ook een duurzaam aandelenfonds naast het standaard aandelenfonds.

Nadelen van zelf pensioen regelen in loondienst

Elk voordeel heeft zijn nadeel. Zelf pensioen regelen betekent vaak dat de werkgever niets of te weinig bijdraagt. Natuurlijk kun je bij de jaarlijkse loononderhandelingen aankaarten dat je nu niets opbouwt. Er zijn genoeg werkgevers die om die reden de werknemers wat extra salaris geven om zelf hun pensioen te regelen. Voordat je zo’n gesprek met jouw werkgever aangaat, is het goed om te weten wat jouw jaarruimte is. Als je dat weet, weet je wat je maandelijks moet inleggen en weet je wat je kan vragen van jouw werkgever.

Goed om te weten: alles wat je inlegt, is netto (inkomstenbelasting is er al vanaf). Deze belasting kun je in het volgende jaar via de aangifte inkomstenbelasting terugvragen, zolang je maar binnen jouw jaarruimte blijft.

Wat zijn de kosten van zelf pensioen regelen in loondienst?

De kosten om zelf pensioen te regelen, zijn eigenlijk veel helderder dan de kosten die je vaak afdraagt aan een pensioenfonds.

Zeker als je kiest voor lijfrente opbouwen door middel van sparen of beleggen. Hieronder bijvoorbeeld de kosten van Brand New Day, die erg concurrerend zijn ten opzichte van de markt.

De belangrijkste kosten (en zeker op de lange termijn) zijn de kosten die je jaarlijks betaalt. Meestal is dit een percentage over het belegd of gespaard vermogen. Bij Brand New Day ligt dit 0,59% en 0,61%. Brand New Day is echter een Fiscale Beleggingsinstelling waarmee ze dividendbelasting terug kunnen vragen. Dat levert jaarlijks zo’n 0,50% rendement extra op. Dit noemen ze het dichten van het dividendlekkage. Trek je die af van de kosten, dan zijn de jaarlijkse kosten goed te overzien.

Kun je ook zelf pensioen regelen als je al pensioen hebt in loondienst?

Je kunt dus ook zelf pensioen regelen als je al pensioen hebt bij een werkgever. Dit gaat alleen met het deel waarover je dus nog jaarruimte hebt. Het deel van de werkgever is namelijk verplicht.

Waar kun je pensioen regelen als je in loondienst werkt?

Er zijn best wel wat partijen waar je kunt beleggen of sparen voor je pensioen als je dit zelf moet regelen. Gelukkig is voor mij het pensioen geregeld maar helaas heb ik nog wel wat jaarruimte. Ik regel mijn pensioen dus ook voor een deel zelf en doe dit bij Brand New Day. De kosten zijn laag, het is helder waarin ik beleg, ze dichten het dividendlekkage en nog veel meer! Meer weten over deze moderne bank? Lees dan mijn Brand New Day review.

Zijn er ook andere partijen? Ja natuurlijk! Wat het belangrijkste is, is dat je zo snel mogelijk begint, want hoe later je begint, hoe lastiger het wordt om nog een goed pensioen op te bouwen. Veel ZZP’ers komen hier te laat achter. Begin bijvoorbeeld met het opstellen van een beleggingsplan om erachter te komen wat jij nodig hebt.