Met de aandelensplitsing van het aandeel Amazon is beleggen in Amazon opeens mogelijk voor veel kleine retailbeleggers. Tijd voor een analyse Amazon dus!

Veel beleggers denken bij Amazon vooral aan hun webshop en externe verkopers die op Amazon, net als een marktplaats, hun producten kunnen aanbieden. Amazon biedt veel meer dan dat. Als je wil beleggen in Amazon is het goed om hun producten/diensten goed door te nemen. Dus in dit artikel laten we daar een analyse op los. Daarnaast bespreken we de risico’s van beleggen in Amazon en plakken we een waardering op het bedrijf. Op die manier kan je direct beslissen of het verstandig is om Amazon aandelen te kopen.

Voor dit onderzoek heb ik gebruik gemaakt van het boek Amazon ontketend. Een interessant boek als je meer wil weten over de cultuur van het bedrijf en de ontwikkeling die het bedrijf heeft doorgemaakt.

Dit is uiteraard geen financieel advies. Ik hoop vooral jou te kunnen inspireren en te informeren over het aandeel Amazon. Je moet zelf bepalen of beleggen in Amazon bij jouw beleggingsstrategie past.

Inhoudsopgave

- 1 Hoe kan je Amazon aandelen kopen?

- 2 Wat kan het aantrekkelijk maken om in Amazon te beleggen?

- 3 Wat zijn de risico's van investeren in Amazon?

- 4 Hoe Amazon begon

- 5 De marktplaats van 1P naar 3P

- 6 De groei van de 3P marktplaats

- 7 Adverteren op Amazon

- 8 De potentie van 3P marktplaats en adverteren op Amazon

- 9 Amazon Web Services (AWS)

- 10 Subscription

- 11 De potentie van AWS en subscription

- 12 De overige producten

- 13 De risico’s bij Amazon

- 14 Amazon waarderen

- 15 Totale waardering Amazon

Hoe kan je Amazon aandelen kopen?

Voor het kopen & verkopen van Amazon aandelen heb je een account nodig bij een online broker. Zelf maak ik hiervoor gebruik van Amazon, aangezien je hier zonder commissies in Amazon kunt beleggen. Je kunt de mogelijkheden er bovendien gratis met een demo uitproberen. Klik hier om direct een gratis demo te openen bij eToro.

Nadat je een account hebt geopend bij een broker, kan je de aandelen kopen door deze stappen te doorlopen:

- Activeer je beleggingsaccount door je account te verifiëren

- Stort geld op je beleggingsrekening zodat je Amazon aandelen kunt kopen

- Selecteer het Amazon aandeel en vul het bedrag in dat je wilt investeren

- Druk op kopen om de order direct naar de beurs te versturen.

Voordat je Amazon aandelen koopt, is het belangrijk om te onderzoeken of ze wel bij je passen. Met de analyse op deze pagina leer je in ieder geval al meer over Amazon aandelen, maar het is belangrijk om het bedrijf ook verder goed zelf te onderzoeken.

Wat kan het aantrekkelijk maken om in Amazon te beleggen?

- Mensen winkelen steeds meer online en komen vervolgens snel bij Amazon terecht.

- Amazon probeert haar marktaandeel in Nederland te vergroten en is sinds kort bijvoorbeeld actief onder Amazon.nl.

- Amazon heeft al verschillende economische crisissen overleeft wat een goed teken is voor investeerders.

- Amazon staat bekend om haar innovaties en verdient bijvoorbeeld steeds meer met haar cloudservice en steamingdiensten.

- Het bedrijf investeert veel geld in nieuwe projecten die in de toekomst weer verdere cashflow kunnen opbouwen.

Wat zijn de risico's van investeren in Amazon?

- Amazon moet het opnemen tegen sterke concurrenten, waardoor de winstmarges onder druk kunnen komen te staan.

- Sceptici vragen zich af of de groeicijfers wel behouden kunnen worden. Wanneer dit niet lukt, kan de aandelenprijs onder druk komen te staan.

- De regelgeving wordt in veel lanen steeds strenger, waardoor Amazon te maken kan krijgen met boetes.

- Chinese partijen als Alibaba en Aliexpress kunnen sterke concurrenten worden.

Hoe Amazon begon

Amazon is uitgegroeid tot een bedrijf dat Jeff Bezos (oprichter) voor ogen had in 1994. Toen ontstond namelijk het idee om vooral een online boekenwinkel te starten. Jeff keek al wel verder want hij had hoge verwachtingen van e-commerce, maar begon met boeken want:

- Mensen willen boeken kopen

- Fysieke winkels zijn beperkt in hun aanbod

- Boeken kun je makkelijk verzenden en zijn niet breekbaar

- Amazon was dicht bij een grote boekgroothandel gevestigd waardoor een eigen magazijn niet nodig was

Het ging toen vooral om snelheid. Een internetaankoop duurde gemiddeld 2 tot 5 weken om te ontvangen als klant en Bezos wilde daar met Amazon verandering in brengen. Verzenden was toen zelfs zo’n groot drama dat het een innovatief idee was om niet op de grond maar op tafels boeken in te pakken. Iets waar we nu om lachen.

Amazon startte later met muziek, films, speelgoed en allerlei andere artikelen. Vooral speelgoed was een uitdaging want ze konden niet letterlijk alles bieden en het was moeilijk om te voorspellen wat de vraag was in aanloop naar de feestdagen. Amazon was een kleine speler en kreeg niet het beste speelgoed van fabrikanten zoals bijvoorbeeld Toys “R” Us wel kreeg. Bezos reed zelf naar zo’n speelgoedwinkel toe, gebruikte het volledige saldo van zijn creditcard en kocht zelf het populairste speelgoed. Zo kneuterig is het dus begonnen.

Dit geeft goed het beeld weer dat elk bedrijf klein begint en zelfs (op het oog) de kleinste dingen, levensbedreigend kunnen zijn voor het voortbestaan en de continuïteit van het bedrijf. Denk hier altijd goed bij na voordat je in een smallcap of microcap investeert.

De marktplaats van 1P naar 3P

Een webshop is eigenlijk niet meer dan een digitale marktplaats waar kopers producten kopen van verkopers. Amazon is lang een 1P marktplaats geweest waarin Amazon de enige verkoper was (1P). Tegenwoordig is het een 3P marktplaats waar zowel andere bedrijven als consumenten hun producten kunnen aanbieden.

Een 1P marktplaats heeft een veel lagere winstmarge omdat de kosten om te verkopen eenmaal hoog zijn bij zo’n bedrijfsmodel. Als 3P marktplaats is het enige dat nodig is, een goed werkende website (simpel gezegd) en klanten die komen kopen.

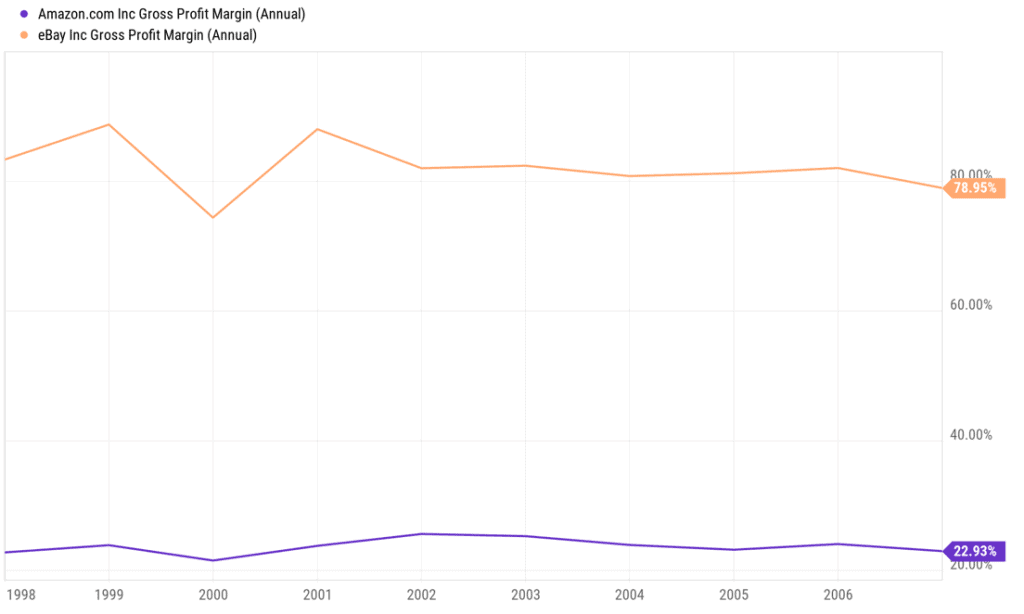

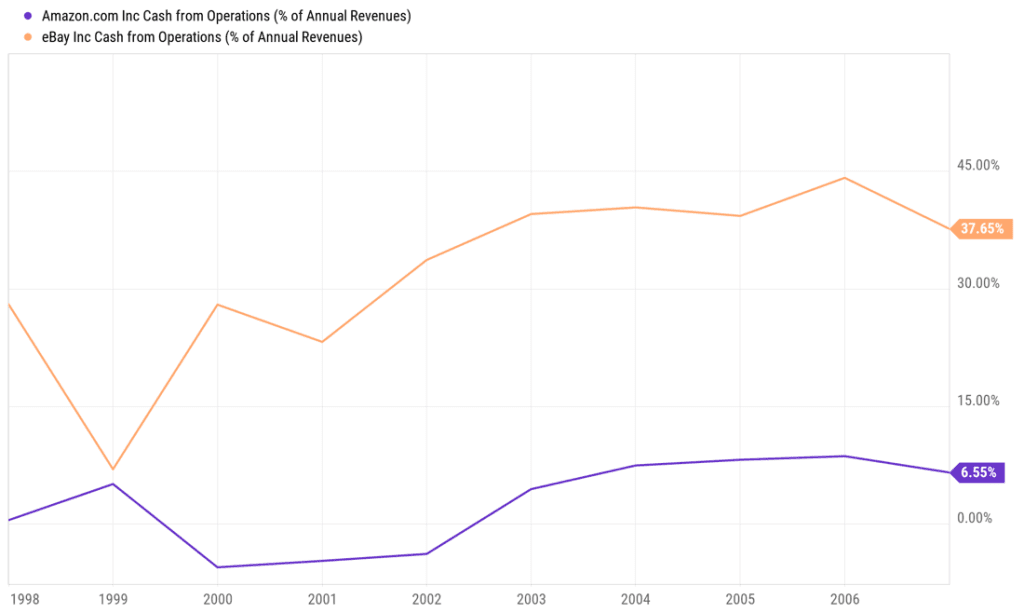

In de onderstaande grafiek zien we een voorbeeld van Amazon ten opzichte van eBay in de beginjaren (1998 t/m 2007).

Bij een 1P marktplaats zit het geïnvesteerde geld vast in de voorraad. Die moet je immers eerst verkopen. eBay ontving bijvoorbeeld eerst geld van de koper en betaalde daarna pas de verkoper. Het gevolg is dat de zogenoemde opbrengsten uit de operatie altijd veel hoger liggen.

Natuurlijk is een 1P marktplaats echt niet zo slecht. Je hebt namelijk wel controle over de klantbeleving en kunt langzaamaan ervaringen opdoen met de logistieke kant. Iets dat eBay nooit heeft begrepen en bijvoorbeeld Shopify nu pas begint te leren.

De transitie van een 1P marktplaats naar een 3P marktplaats heeft Amazon in staat gesteld om de winstgevendheid sterk te verbeteren en tegelijkertijd het logistieke monster te worden dat het vandaag is. Zo zijn de netto inkomsten van ‘third party sellers’ van 2019 naar 2021 (dus in 2 jaar) ongeveer verdubbeld van ongeveer 53 miljard naar 103 miljard dollar.

De groei van de 3P marktplaats

Een 2P verise van de marktplaats lanceerde in 2000 en was een poging om hetzelfde te doen als eBay. Het was dus gefocust op tweedehands artikelen van consument op consument.

“There’s always been a huge desire among customers to buy used, rare and collectible merchandise, and we’re only beginning to understand how Amazon Marketplace can channel that demand to benefit customers, manufacturers, publishers, artists and the industry as a whole.”

Jeff Bezos, 2001 press release.

Er was veel kritiek op deze actie van Amazon. Onder andere vanuit de boekhandel want tweedehandsboeken leveren geen royalties meer op maar ook van bijvoorbeeld Walmart die al boeken verkocht tegen een verlies (in de hoop om Amazon dwars te zitten). De meest invloedrijke kritiek kwam vanuit het management van Amazon want je ‘kannibaliseert’ je eigen verkopen op de 1P marktplaats. Iemand die een tweedehands artikel koopt, koopt geen nieuw artikel meer van hetzelfde. Amazon verloor hiermee een verkoop gelegenheid maar kreeg er een kleine commissie voor terug (bij elke verkoop in het 2P kanaal).

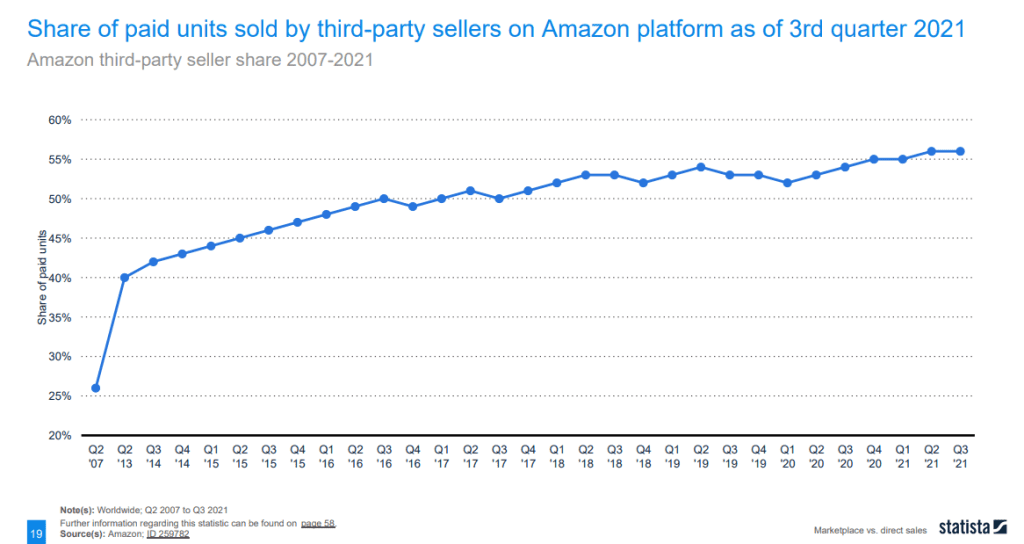

Een directeur van Amazon (Neil Roseman) zei hier het volgende over: “Jeff was super clear from the beginning, if somebody else can sell it cheaper than us, we should let them and figure out how they are able to do it.”

De transitie van 2P naar 3P was technisch snel gemaakt omdat dit onderdeel in dezelfde sectie van de website zit. Aan de achterkant moet een bedrijf natuurlijk wel anders bediend worden dan een particulier die af en toe een tweedehands product aanbiedt maar de nieuwe strategie was ingezet. Naar enige tijd was al snel te zien dat de 3P marktplaats voor meer dan 50% verantwoordelijk was voor de verkopen op Amazon.

Het lijkt zo makkelijk maar juist de marktplaats wordt door veel beleggers onderschat omdat velen het zien als een bodemloze groeiende put. Terwijl juist die 3P dimensie de marktplaats zo interessant maakt. Vooral het 3P gedeelte heeft hoge marges en heeft partijen als eBay behoorlijk uit de markt gedrukt.

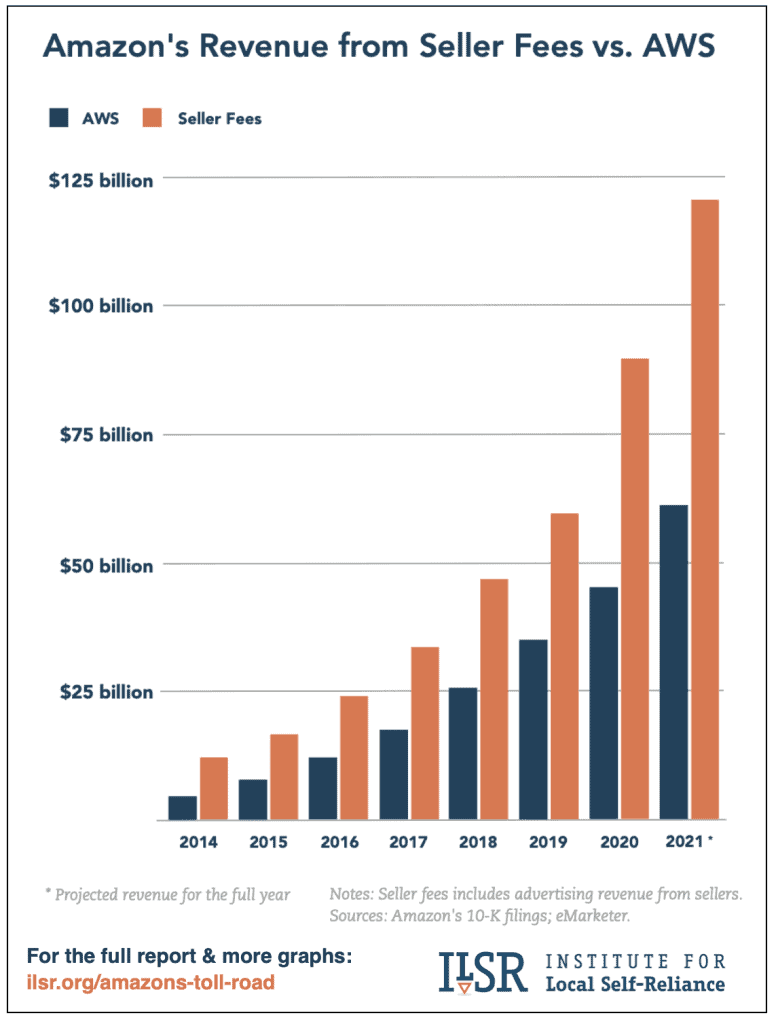

Veel beleggers kijken vooral naar Amazon Web Services (AWS) waar we in het volgende artikel naar gaan kijken. Maar alleen al de commissies die Amazon binnenhaalt met de 3P marktplaats zijn fenomenaal.

Amazon geeft helaas geen brutomarges van deze commissies (seller fees) maar als we kijken naar de concurrentie (eBay) dan is dit ongeveer 65% tot 80% en het bedrijfsresultaat is ongeveer 20% tot 30%.

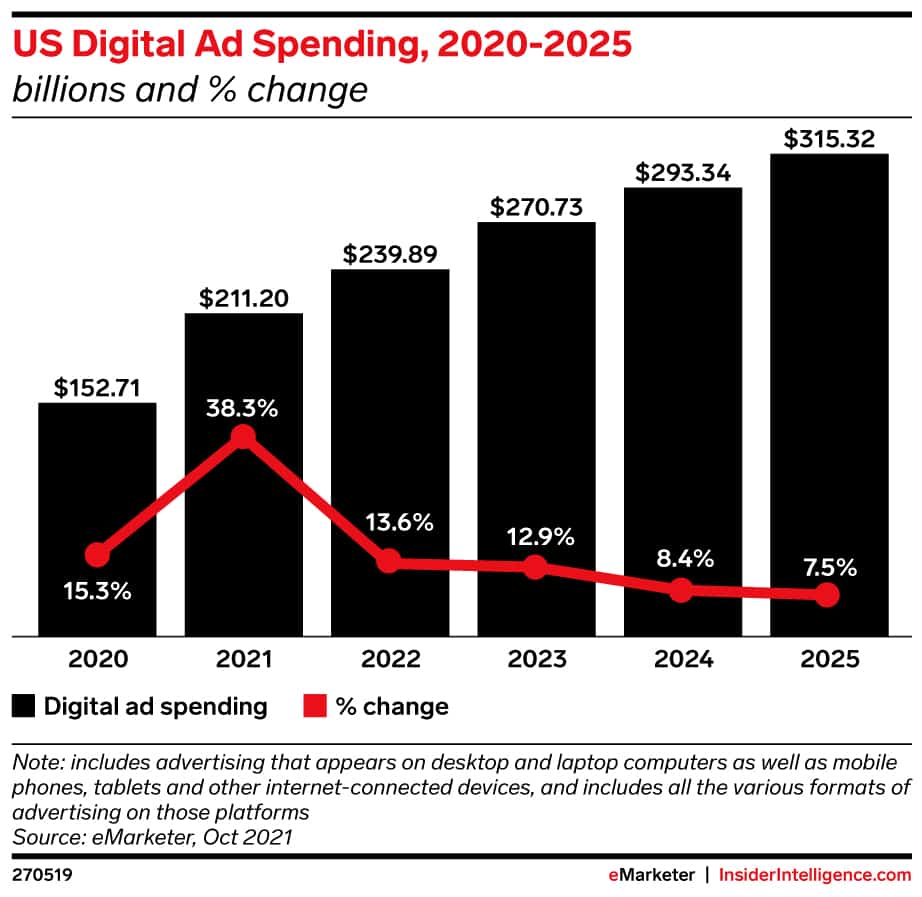

De snelle groei van de 3P marktplaats gaf ruimte en ideeën voor een nieuw bedrijfsmodel. Adverteren.

Adverteren op Amazon

Als je verkoopt op Amazon (of überhaupt iets wil in deze wereld) moet je bovenaan staan. Niemand kijkt bijvoorbeeld bij Google op de 3e pagina. Ook dan wordt er niet geklikt op de link naar de website (geloof mij; ik weet er alles van).

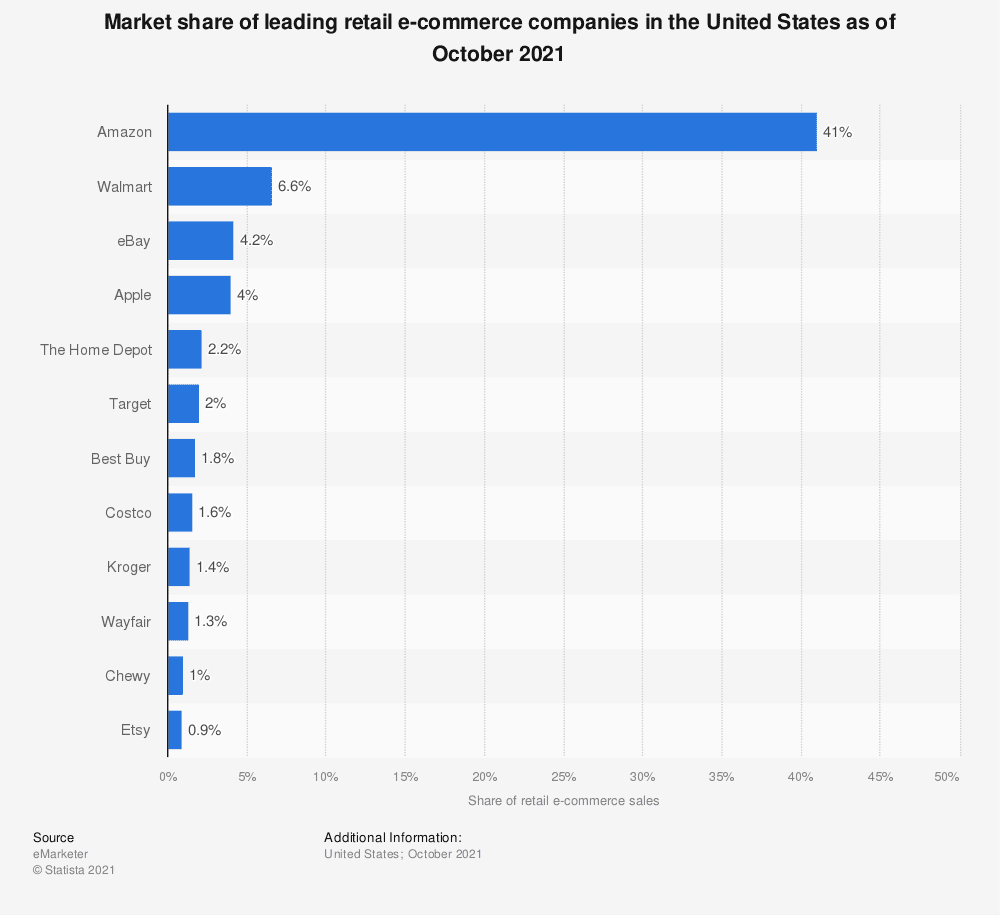

Amazon stelt met Amazon Advertising verkopers in staat om hun product te promoten en daarmee komen ze bovenaan de zoekresultaten te staan. Zo’n bedrijfsmodel is alleen krachtig en effectief genoeg als je (één van) de grootste bent omdat klanten automatisch Amazon bezoeken om iets te kopen.

De advertentiemarkt heeft best wel wat concurrenten. Wie zijn de grootste (inclusief omzet uit 2021) (B = miljard):

- Google Search: $149B

- Meta Platforms (Facebook en Instagram): $115B

- Amazon: $31B

- YouTube: $29B

- Microsoft: $8,53B

- Apple: $5B

- Snap, Pinterest en Spotify (bij elkaar): $7,8B

In 3 jaar tijd, weet Amazon van $0,- te gaan naar $31 miljard. Ook hierbij is Amazon niet duidelijk wat de marges nou zijn. Bij de concurrentie is dit ongeveer 40% tot 50% operationele marges. Persoonlijk denk ik dat het hoger is bij Amazon omdat de advertenties gebouwd zijn bovenop de 3P marktplaats en die kosten kun je dus spreiden over deze twee bedrijfsonderdelen.

Advertenties zijn vooral een krachtige tool als de adverteerder weet wie de advertentie krijgt te zien. Gebruikersdata is daarom belangrijk. Amazon heeft bijvoorbeeld veel minder last van restricties als Meta Platforms heeft, of YouTube. Tegelijkertijd weten adverteerders dat ‘search advertising’ de meest krachtige advertentievorm is omdat direct duidelijk is waar de consument naar op zoek is. Een voordeel dat Alphabet nog heeft met Google Serach en YouTube maar de andere concurrenten niet. Probeer maar eens een liedje op Spotify of een plaatje op Instagram te koppelen aan een product (om te adverteren). Dat is al een stuk lastiger.

En nog een laatste argument die in mijn ogen heel logisch is, het hebben van de juiste data:

- Google weet wat je zoekt

- YouTube weet wat je kijkt

- Meta Platforms, Pinterest en Snap weten wat je leuk vindt

- Amazon weet wat je koopt

Welke data is nu het meest interessant voor een adverteerder die producten probeert te verkopen? Voor mijn gevoel heeft Amazon hier duidelijk de beste kaarten in handen.

De potentie van 3P marktplaats en adverteren op Amazon

Amazon is al zo groot en de groei lijkt te vertragen in 2022 en dat drukt de koers. Kan zo’n groot bedrijf nog wel groeien?

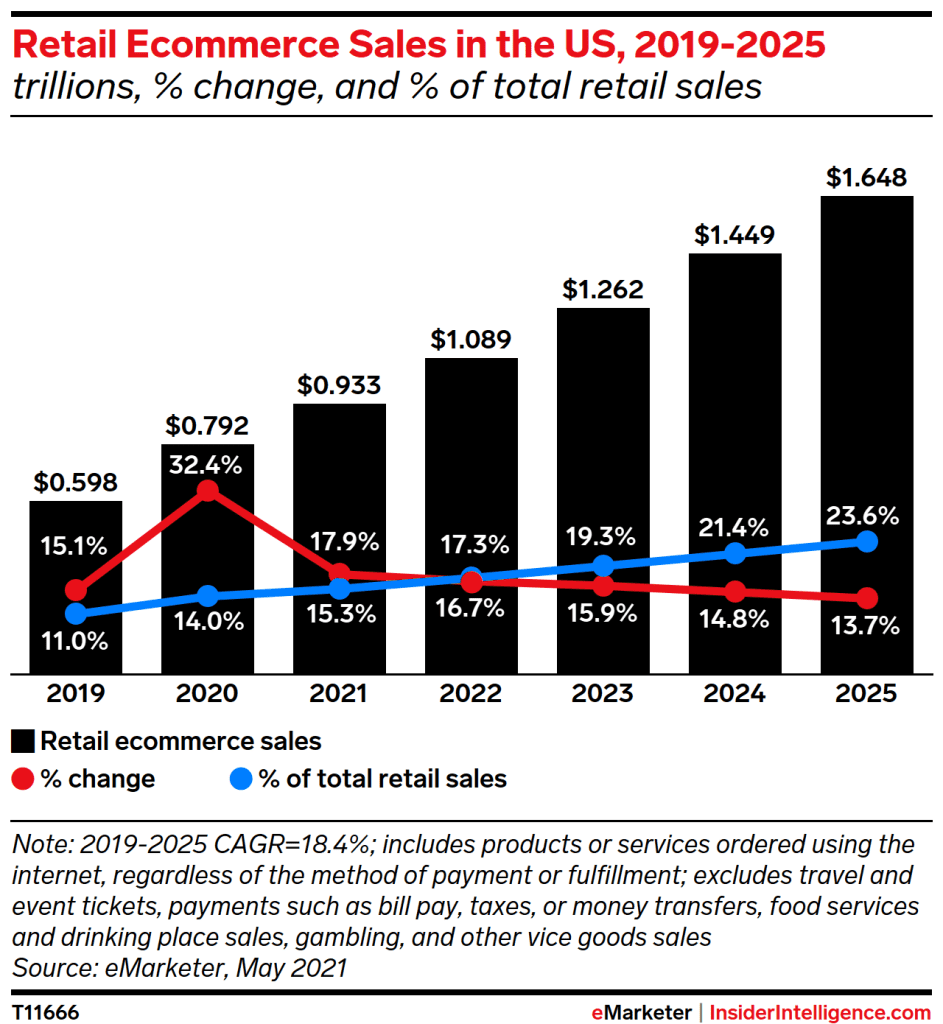

Persoonlijk denk ik van wel. E-commerce is in Amerika slechts 17% van de totale retail verkopen. In China is dat al 50%. Natuurlijk zal de bakstenen winkel nooit verdwijnen maar China heeft laten zien hoe hard het nog kan groeien. Als in Amerika ook een ‘marktpenetratie’ van 50% wordt bereikt, kan de totale e-commerce markt nog 3x zo groot worden.

De groei is dus nog lang niet voorbij en Amazon is daarin de grootste speler, wat schaalvoordelen biedt. Amazons aandeel kan dus nog harder groeien dan de rest.

Ook de advertentie tak kan groeien op deze trend. Naarmate meer consumenten het e-commerce kanaal gaan gebruiken, zullen meer adverteerders geïnteresseerd raken in advertenties op Amazon. En met de steeds striktere regels (denk aan de App Tracking Transparency (AAT) van Apple) kan Amazon profiteren van vertrekkende adverteerders op platformen van Meta Platforms en andere social media die voornamelijk via een app worden gebruikt.

Amazon Web Services (AWS)

De opkomst van een digitale infrastructuur zoals AWS heeft ervoor gezorgd dat elk bedrijf makkelijk toegang heeft tot complexe, krachtige en kwalitatief goede rekenkracht, opslag en webhosting zonder dat een volledig techteam en dure servers nodig zijn.

Een vergelijkbare trend uit het verleden vinden we in de industriële revolutie. Toen was het heel normaal dat elke fabriek of werkplaats zijn eigen elektriciteit opwekte om de machines aan te drijven. Later kwamen gespecialiseerde spelers op de markt die elektriciteit naar de klant toe konden brengen via kabels over de straten. Stroom werd een utiliteit (nutsvoorziening) die iedereen kon kopen en dat dreef de verdere ontwikkeling van de industriële revolutie. Hetzelfde gebeurt nu in het informatietijdperk waarin data-opslag meer en meer op afstand plaatsvindt en dat biedt bedrijven de mogelijkheid om te focussen op hun kernkwaliteiten. Tegelijkertijd biedt het bedrijven de mogelijkheid om méér te doen met die data dan eerder mogelijk was en zal dus (net als in de industriële revolutie) een aanjager zijn van economische voorspoed. Toen was dat stroom, nu is dat cloud computing.

Amazon was het eerste bedrijf dat cloud computing aanbood als een dienst voor andere bedrijven. De eerste 7 jaar was het zelfs het enige bedrijf dat dit aanbood en eerlijk gezegd; de wereld vond het ook maar vreemd.

Volgens mij zegt de onderstaande afbeelding van de voorpagina van BusinessWeek uit 2006 genoeg:

Nu in 2022 is dat heel anders. Net als aan het einde van de 19e eeuw, kopen veel bedrijven nu hun cloud computing in bij bedrijven als Amazon in plaats van dit zelf te faciliteren. En je betaalt, net als bij stroom, voor wat je gebruikt. Niets meer, niets minder. AWS is voor bedrijven erg makkelijk schaalbaar en kan bedrijven ondersteunen bij een snelle groei of zich aanpassen op piekmomenten (zoals met de feestdagen).

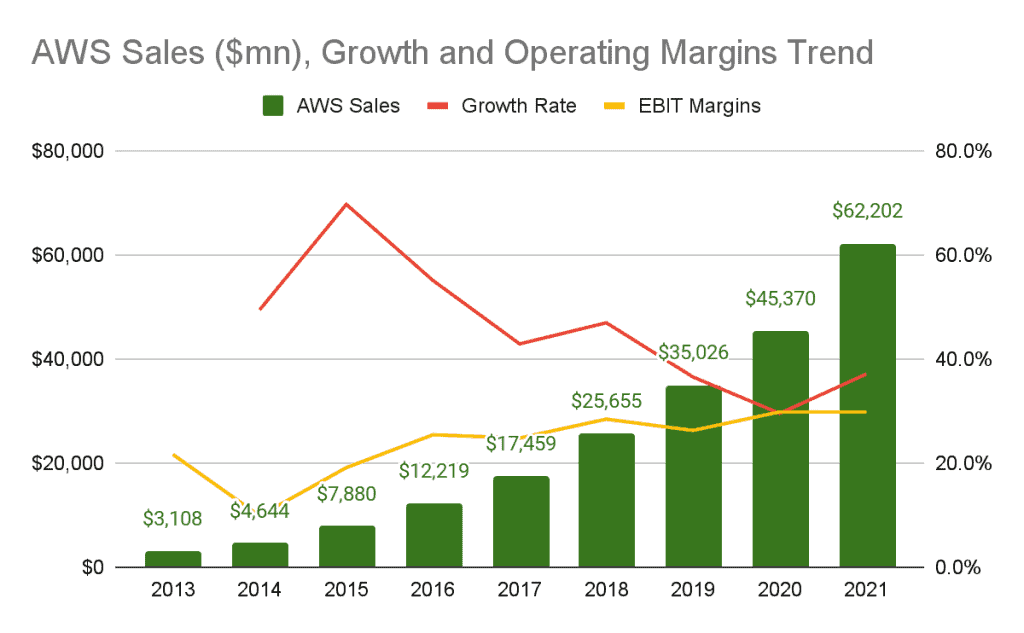

Toen Amazon in 2019 voor het eerst deze bedrijfstak apart benoemde in het jaarverslag was dat aanleiding voor beleggers om het bedrijf veel hoger te waarderen, waardoor de koers grote sprongen omhoog maakte. Een jaarlijkse groei van 30% was het gevolg met sterke brutomarges van 30%, ondanks dat Amazon meer dan 100 keer de prijs van deze service omlaag bracht!

Dit is operationele hefboom en schaalbare economie op zijn best. Het moment dat kosten omlaag gaan bij de verkoop van meer en meer van een bepaalde dienst en vervolgens deze besparingen doorberekenen aan de klanten. Hierdoor gaan klanten meer AWS afnemen en dat zorgt weer voor meer verkopen, die weer zorgen voor minder kosten. Zie je het vliegwieleffect van deze enorme concurrentievoordelen? En dat terwijl je de eerste 7 jaar geen concurrentie hebt en vandaag nog steeds marktleider bent. Niet voor niets is dit één van de grootste argumenten voor beleggers om te beleggen in Amazon.

Misschien klinkt het nog wat abstract dus nog een korte uitleg wat cloud computing is. Alles dat je digitaal consumeert, van het bekijken van websites, kijken van films, luisteren van muziek, dat niet opgeslagen is op jouw laptop, pc, smartphone of bedrijfscomputer, is ergens anders opgeslagen. Dát is de cloud. Dit kan iets simpels zijn als het streamen van een film maar ook iets met complexe berekeningen zoals gaming, temperatuurmetingen van het asfalt van een brug of Alternatieve Intelligentie. Bedrijven en eigenaren van deze data slaan het vaak zelf ook niet op maar huren capaciteit bij AWS.

Subscription

De belangrijkste klant van AWS vanaf de eerste dag is Amazon zelf. Hun website met alles wat aan de achterkant van de website gebeurt, draait natuurlijk op AWS en ook bijvoorbeeld Amazon Prime. Amazon Prime is de subscription service (abonnement dienst) voor Amazon klanten. Het biedt gratis verzending, toegang tot hun Netflix-achtige streamingdienst en opslag van foto’s (en volgens mij nog veel meer dingen). Zoals Bezos het zelf beschreef: “We want Prime to be such a good value, you’d be irresponsible not to be a member.”

In 2007 werd subscription gestart voor $79,- per jaar waarmee je gratis verzending kreeg met een levertijd binnen 2 werkdagen. Zeer snel voor zo’n groot land als Amerika. Vanaf het begin was dit verlieslatend want Amazon berekende dat het gemiddeld $160,- per jaar zou kostten. Dit bood Amazon ook de mogelijkheid om Prime-leden van betere informatie te voorzien met het aanbieden van de juiste producten op het juiste moment. Hiermee wordt nog meer waarde voor de klant gecreëerd. Check hiervoor het artikel The science behind Amazon Prime.

Ook klanten zien het grote voordeel in een Prime subscription en betalen daar graag voor. Niet zo gek want in Nederland kost het bijvoorbeeld maar €2,99 per maand (eerste maand gratis proberen)!

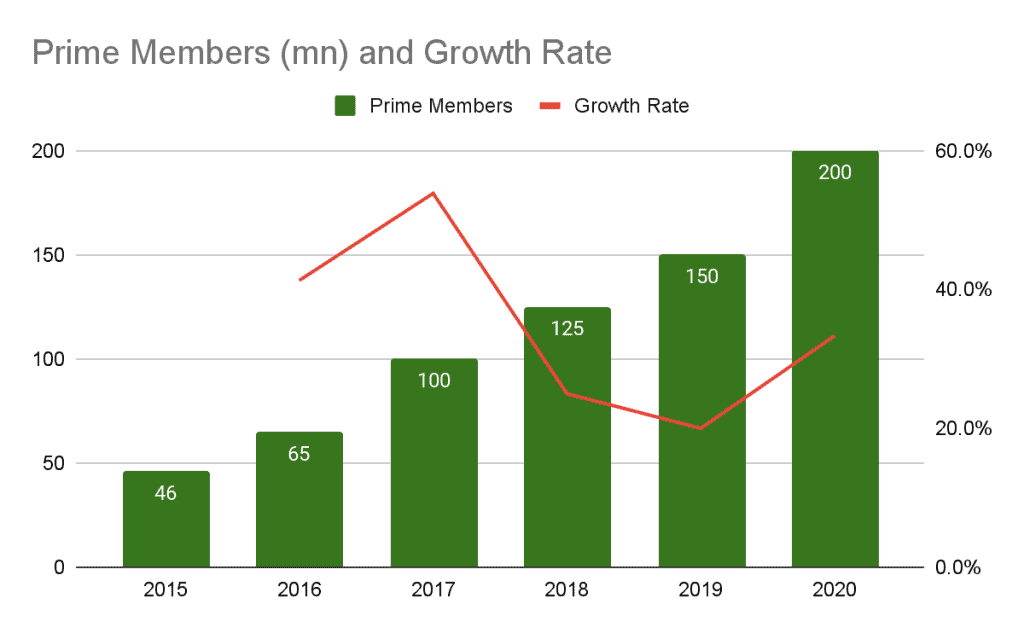

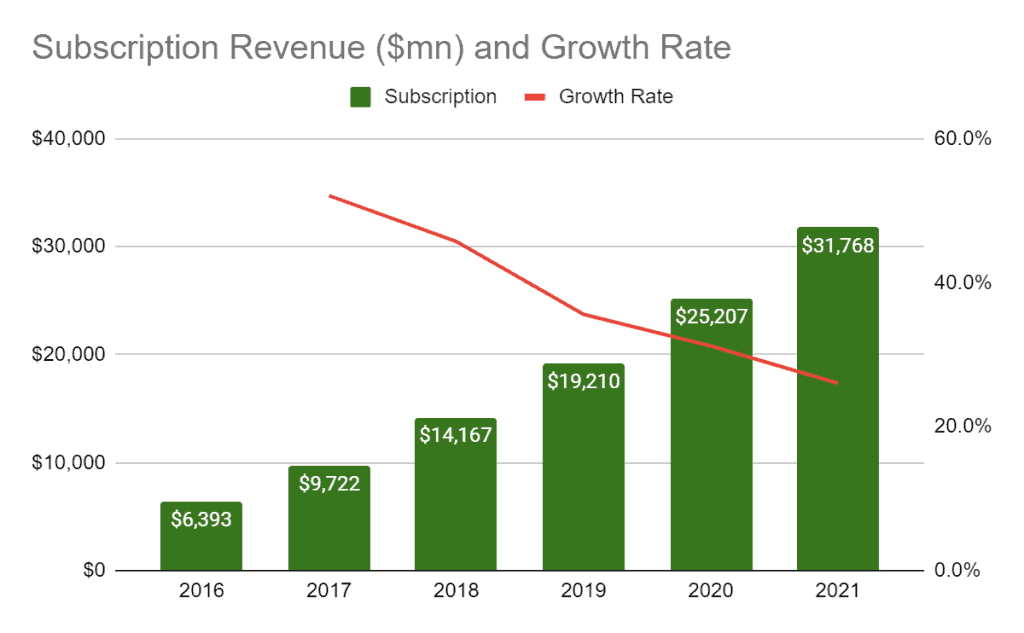

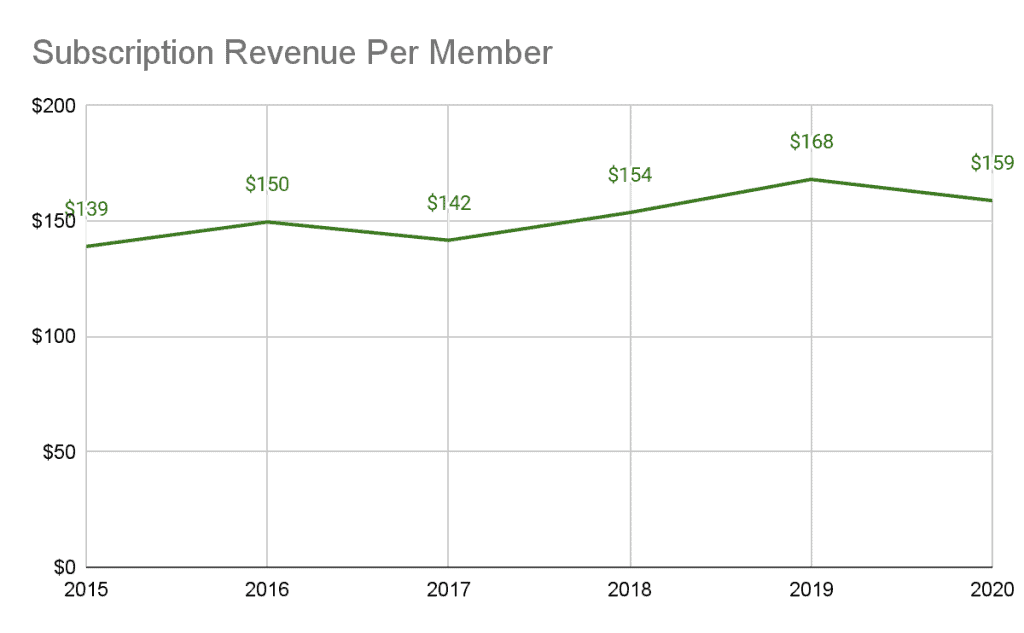

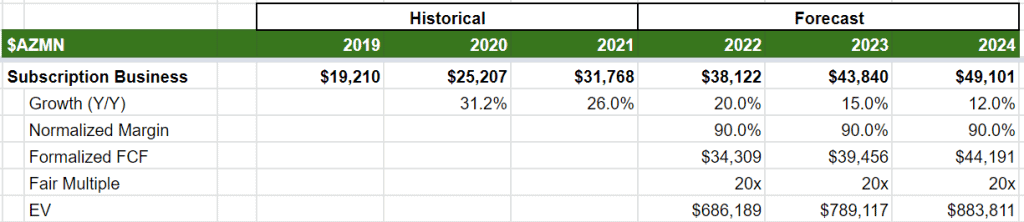

Meer Prime leden betekent natuurlijk ook een groei van de omzet tot $31,8B in 2021. Even ter vergelijking, de subscription van Netflix en Costco zijn respectievelijk $3,3B en $3,9B. Wie gaat eerder de eindstreep halen denk jij? Netflix of Amazon Prime?

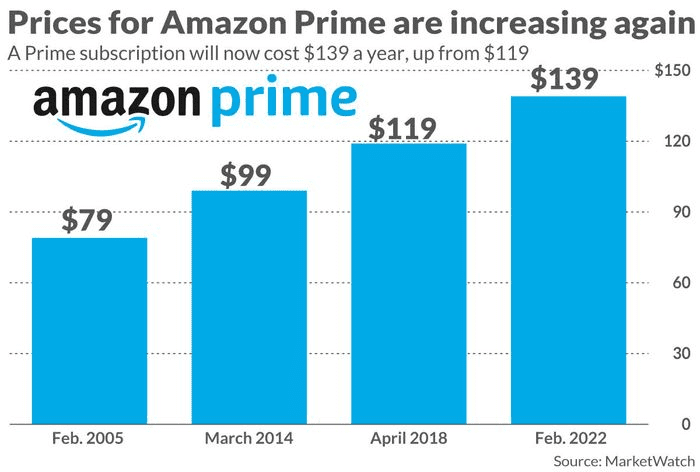

En zoals met alles dat nog niet bepaald winstgevend is, stijgt de prijs langzaam. Nu is de prijs in hun grootste markt Amerika zo’n $119,- per jaar of $12,99 per maand.

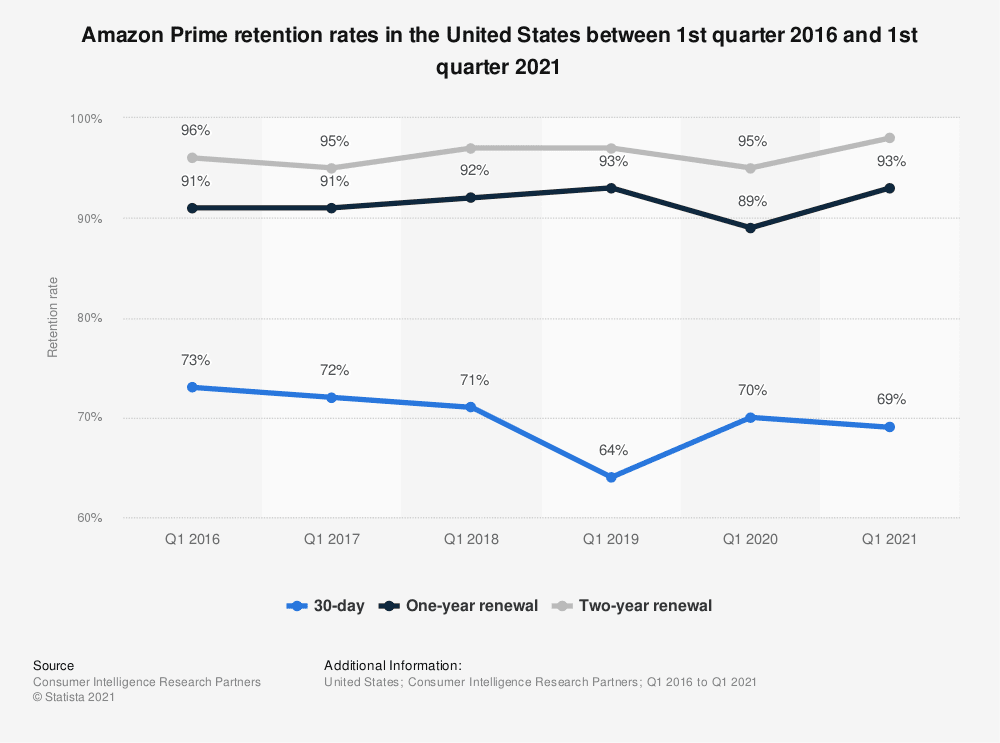

Het belangrijkste bij een abonnementsdienst is het hernieuwingspercentage (net retention rate). Je wil namelijk dat klanten terug blijven komen en hun abonnement verlengen. Die is redelijk (maar niet super) hoog bij Amazon met 90% bij jaarlijkse betalers en zo’n 70% bij maandelijkse betalers. Zo’n 50% van de leden betaalt maandelijks. Deze cijfers zijn vergelijkbaar met Costco en Netflix maar een heel stuk hoger dan bijvoorbeeld Spotify.

De potentie van AWS en subscription

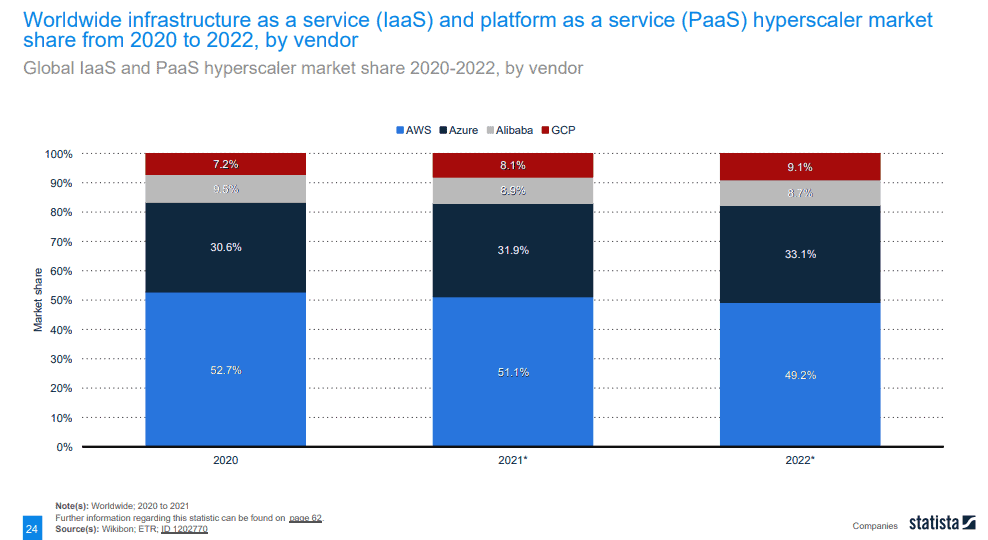

Voor AWS heeft IDC een aantal voorspellingen uitgewerkt waarbij de cloud computing markt een omzet zal hebben van zo’n $400B in 2025 met een jaarlijkse groei van 28,8% van 2021 t/m 2025. Als Amazon niet meer marktaandeel pakt, zal de omzet uit AWS stijgen van $62B in 2021 naar $170B in 2025. AWS is op dit moment de marktleider met meer dan 50% van de wereldwijde IaaS (Infrastructure as a Service) en PaaS (Platform as a Service). Met de schaalbaarheid en constante prijsverlagingen van Amazon vind ik het niet meer dan logisch dat zij deze marktdominantie kunnen behouden.

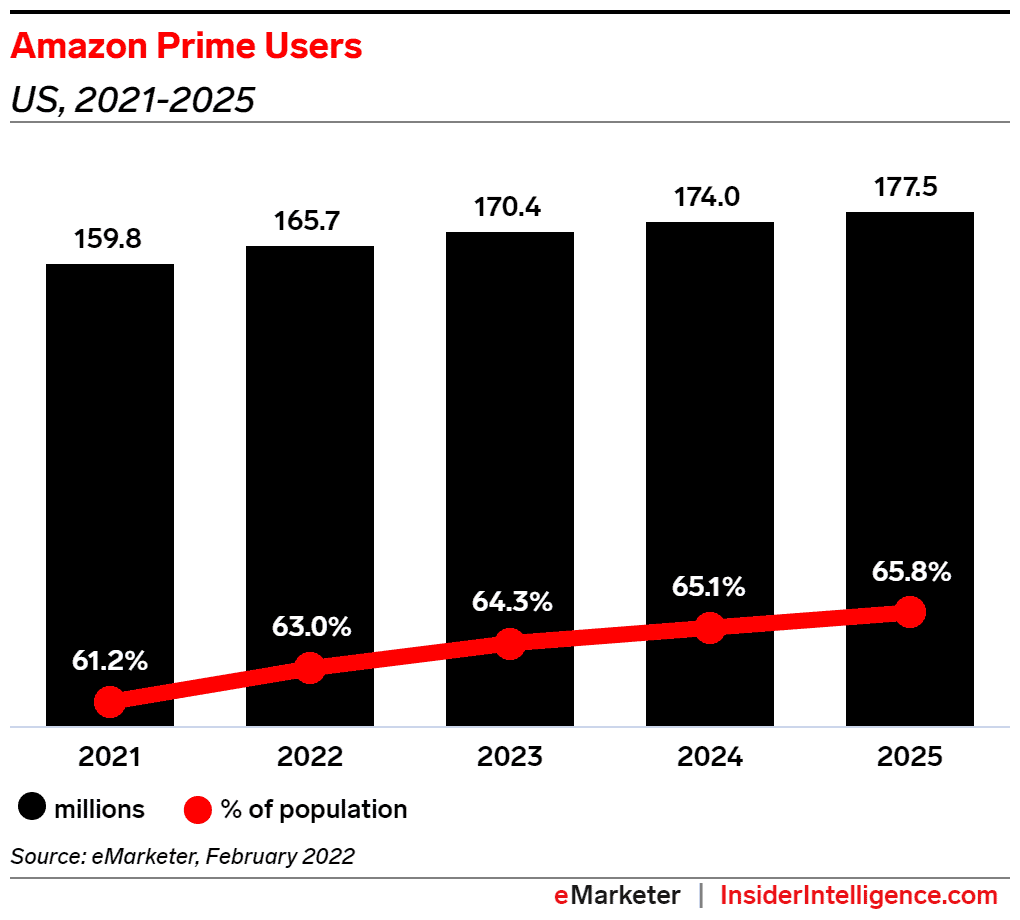

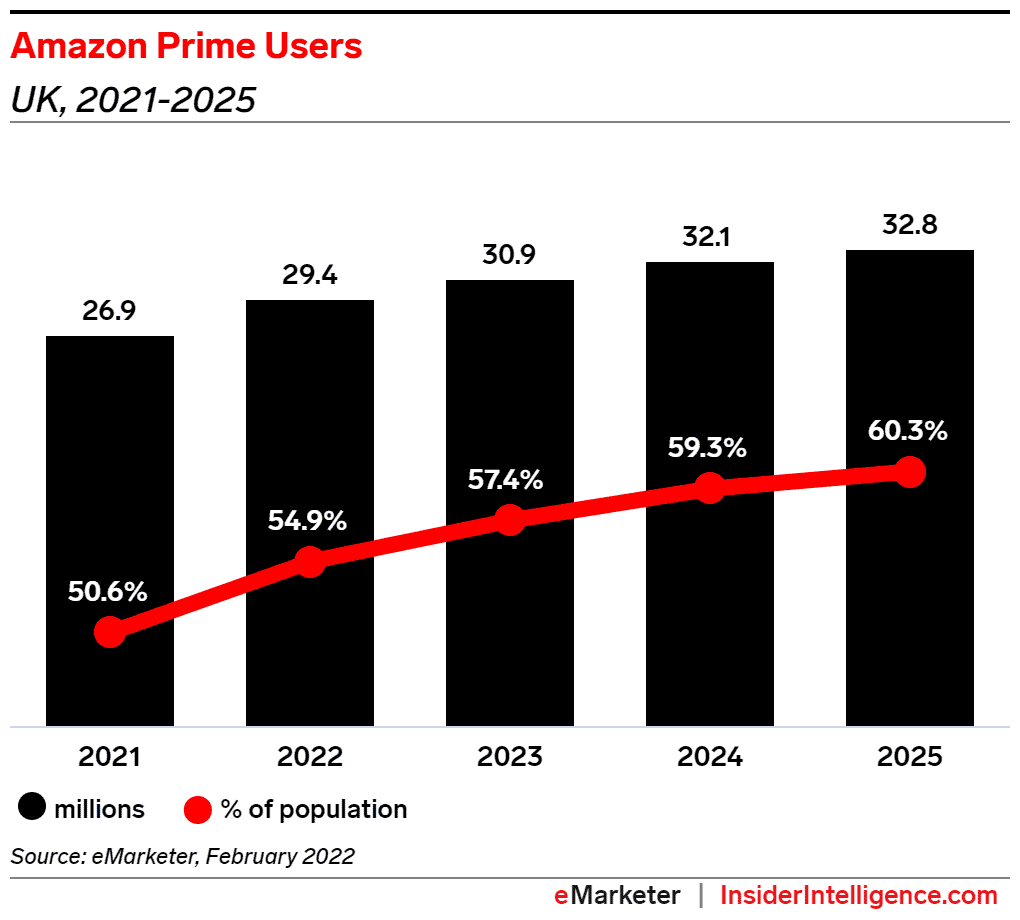

Amazon Prime leden zal naar verwachting niet zo hard blijven stijgen. In Amerika is bijvoorbeeld vrijwel elk huishouden al lid.

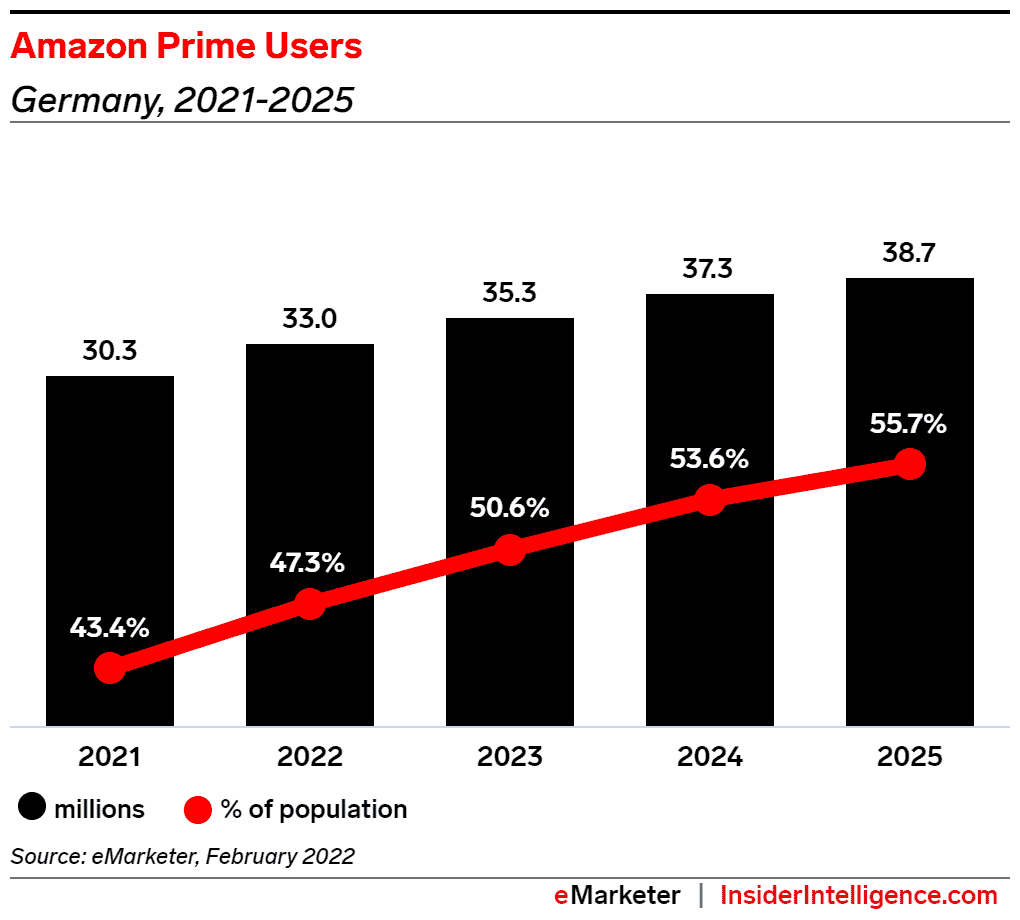

En ook voor landen als Duitsland en Engeland is de voorspelde groei voor de komende jaren maar respectievelijk 5% en 4%.

De groei komt vooral in prijsverhogingen. Vooral landen in Europa betalen een fractie van de kosten. De Amerikaanse Prime leden hebben al bewezen klant te blijven als de prijs wordt verhoogd.

De overige producten

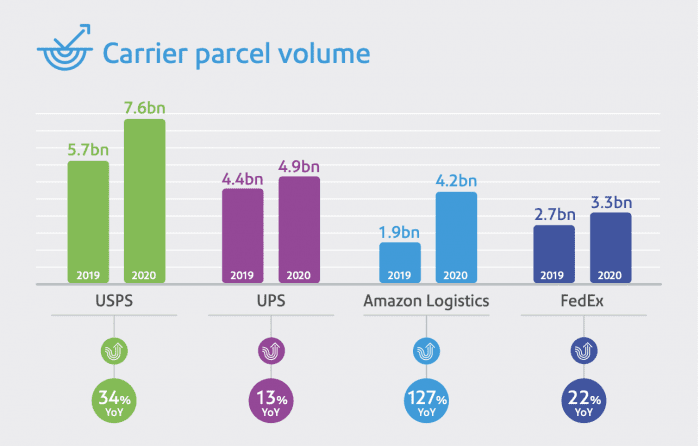

Je kunt Amazon wel de king of side hustles noemen. Wat begon als een online boekenwinkel en uitgroeide tot de winkel met alles, heeft best wel succesvol een aantal diensten en producten gelanceerd. We kunnen ze helaas niet allemaal zo uitgebreid bespreken maar goede voorbeelden zijn de Amazon Alexa speakers en mogelijk in de toekomst ook de logistieke tak die als service wordt aangeboden aan andere e-commerce bedrijven. Zo verwerkt Amazon zelf al meer volume dan bijvoorbeeld FedEx. Het is in mijn ogen wachten op het moment dat we ‘Logistics as a Service’ gaan zien bij Amazon.

Het is in ieder geval goed om te beseffen dat niet alle producten en diensten een succes worden. Denk hierbij bijvoorbeeld aan de Amazon FirePhone. Een smartphone die volledig flopte. Ook kunnen producten of diensten sterk vertraagd worden, waardoor succes langer op zich laat wachten. Google was bijvoorbeeld al veel en veel verder met haar smartspeaker dan Amazon met de Alexa speaker.

Dit vormt natuurlijk een risico en die risico’s gaan we verder uitdiepen in het volgende hoofdstuk.

De risico’s bij Amazon

Omdat Amazon zich op meerdere markten begeeft, moeten we de risico’s opsplitsen over de verschillende markten (sectoren). Eerst bespreken we de ‘hoofdrisico’s’ die voor het gehele bedrijf gelden.

De twee hoofdrisico’s zijn regulering en op de korte termijn vakbonden en werkgelegenheid.

Regulering

Amazon is al een erg groot bedrijf en dat gaat gepaard met (economische) macht. De Amerikaanse markt is natuurlijk een vrije markt maar heeft wel regels omtrent het vormen van een monopolie. De Amerikaanse wetgever is daarom al enige tijd bezig om de ‘macht van big tech’ af te breken maar weet nog niet goed hoe en in welke mate. De meest logische manier is door het bedrijf op te splitsen. Dan gaan AWS, Amazon Logistics en Amazon Prime bijvoorbeeld verder als onafhankelijke bedrijven. Iets dat we in het verleden ook hebben gezien met Standard Oil Company die in Amerika eigenaar was van vrijwel alle olieproductie en -verkoop. Dit biedt beleggers veel onzekerheden en dat drukt de koers. Het voorbeeld uit het verleden laat wel zien dat dit zeker geen slechte zaak hoeft te zijn want bedrijven zijn afzonderlijk vaak meer waard dan samengevoegd, ondanks dus dat de economische macht wordt verkleind.

Het tweede scenario is dat wetgeving zorgt voor een beter gespreid speelveld waarbij Amazon marktaandeel inlevert ten koste van kleinere bedrijven. Dit gaat uiteraard ten koste van de groeiperspectieven van het bedrijf.

Ik acht de kans zeker aanwezig dat dit gebeurt met Amazon maar inschattingen maken is zeer moeilijk en zal ik mij ook niet aan wagen. Het enige dat ik moet weten, is dat regulering op de loer ligt.

Vakbonden en werkgelegenheid

Op een iets kortere termijn spelen de vakbonden een rol. Sinds Amazon is gestart met de logistieke service, is Amazon qua werknemersaantallen uitgegroeid tot een gigantisch bedrijf. En niet overal zijn of waren de werkomstandigheden even goed. Vakbonden zien hun kans om de werknemers te verenigen voor betere arbeidsomstandigheden en een hoger loon. Dit leidt tot hogere kosten en Amazon is niet het type bedrijf dat kosten direct doorberekend aan de klant. Amazon schuift kosten alleen door als het product of de dienst ook daadwerkelijk beter is geworden, zo blijkt uit het verleden. Gevolg; een dalende winstgevendheid.

In het verlengde van deze groei zijn de gevolgen voor een verkrappende arbeidsmarkt. In het eerste artikel over de e-commerce gaf ik aan dat de mogelijkheid bestaat dat de marktplaats nog 3x zo groot kan worden o.b.v. het voorbeeld van China. Dat betekent ook dat de logistieke tak 3x zo groot wordt (en misschien wel meer als ze niet meer uit willen besteden). Het is zeer de vraag hoe Amazon deze grote hoeveelheden werknemers moet aannemen. Sterker nog; er zijn al regio’s waarvan Amazon al weet dat de arbeidsmarkt ‘op is’ binnen een aantal jaren. Automatisering en wellicht niet meer leveren aan de deur is mogelijk de oplossing maar wat zeker is, is dat dit de groei zal remmen.

Dan nu de sector specifieke risico’s die Amazon bedreigen.

Concurrentie

Elk bedrijf ervaart concurrentie en in retail, e-commerce en cloud computing is de concurrentie groot. Verzenden binnen 2 dagen was lang spectaculair snel maar is vandaag al de standaard bij veel concurrenten. De populariteit van ‘order and pick up’ kan de aantrekkelijkheid van Amazon doen afnemen. Amazon slaat vooral terug door de introductie van ‘same day delivery’ en ‘2-hours delivery’ voor zo’n 200.000 producten. Dit verhoogt uiteraard de kosten zonder dat het iets extra’s oplevert (behalve waarde van het Prime abonnement)

Voor een sterke groei van de marktplaats is Amazon ook afhankelijk van groei in het buitenland. Sommige landen moeten echt veroverd worden. Dat is makkelijk als er lokaal nog niet echt een concurrent is maar het verleden heeft bewezen dat Amazon echt niet overal wint (en soms daarom vertrekt). In China is Amazon de markt uit geconcurreerd door Alibaba. In Mexico is de strijd erg hevig met Mercado Libre en in India hebben ze de strijd zo goed als verloren. In Nederland is het ook maar zeer de vraag of het Amazon model écht werkt en of ze de strijd kunnen winnen tegen Bol.com. We gaan het zien. Als Amazon geen ‘first movers advantage’ heeft, wordt het al snel lastig(er).

Ook bij cloud computing is de concurrentie groot, alhoewel Amazon ook hier nog steeds marktleider is. Microsoft en Alphabet zijn ook bedrijven die de mogelijkheid hebben om lang een verlies te blijven draaien om marktaandeel te winnen. Amazon kan dit ook maar hierdoor kan de winstgevendheid minder snel toenemen.

Nieuwe technieken

Amazon zal moeten blijven innoveren om concurrentie voor te blijven. Steeds meer bedrijven kiezen bijvoorbeeld voor een multi-cloud opstelling waarbij ze deze nutsvoorziening afnemen bij meerdere bedrijven tegelijkertijd. Dit ook om de afhankelijkheid van één partij af te laten nemen. Daarnaast kan de opkomst van edge-computing zorgen voor een nieuw cloud landschap. Edge computing is een vorm van data opslag die dichter bij de vrager zit, waardoor latency een kleiner probleem wordt. Van centraal bij Amazon dus naar decentraal bij kleinere partijen. Het is goed mogelijk dat investeringen in AWS verschuiven naar edge computing om deze ontwikkeling bij te blijven.

Amazon waarderen

In beleggersland heb je verschillende methoden om een bedrijf te waarderen. Methoden die we eerder hebben besproken zijn de discounted cashflow methode en de multiple earnings methode. Beide methode zijn niet echt geschikt om Amazon als geheel te waarderen. Gelukkig zijn er meerdere bekende methodes en voor Amazon is het geschikt om de sum of all parts te gebruiken. We waarderen dus de verschillende bedrijfsmodellen apart via de eerder genoemde methodes en tellen dat vervolgens bij elkaar op.

We waarderen de volgende bedrijfsonderdelen:

- Subscription en 1P marktplaats

- 3P marktplaats

- Advertisement

- AWS

Alle onderstaande getallen in de tabellen zijn in duizenden en Amerikaanse noteringen. Een komma is dus een punt en andersom.

Subscription en 1P marktplaats

Misschien wat vreemd maar we nemen deze twee bedrijfsonderdelen bij elkaar omdat deze combinatie sterk vergelijkbaar is met Costco en dat maakt vergelijken wat makkelijker. Het brutomarge van Costco is ongeveer 12% en dat is een bewuste keuze. Hiermee kunnen ze alle kosten dekken en winst maken. De grote winst komt niet uit de verkoop van producten maar uit het lidmaatschap. Amazon heeft wat dat betreft hetzelfde bedrijfsmodel. De marge op de vrije kasstroom bij Costco is zo’n 100% tot 120%. Bij Amazon is dit zo’n 90% en we gebruiken een multiple van 20x de FCF (vrije kasstroom). Bij Costco is dat ongeveer 25x, dus ik denk dat de schattingen vrij conservatief zijn.

Met een verwachte groei van ongeveer 20% in 2022, 15% in 2023 en 12% in 2024 komen we op een waardering van zo’n $883.811.

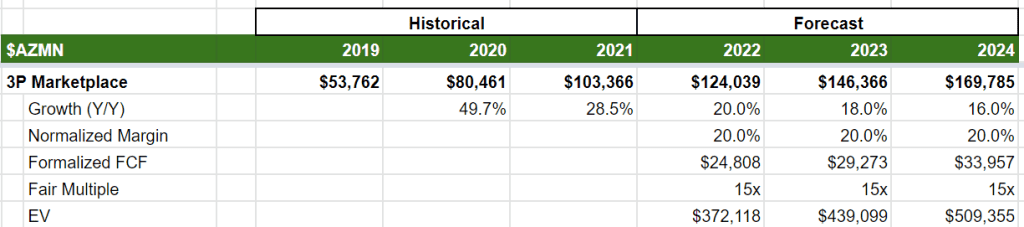

3P marktplaats

Voor de 3P marktplaats nemen we concurrenten zoals eBay ter vergelijking. De FCF marge is ongeveer 20% en we nemen een multiple van 15x FCF. Een waardering van zo’n $509.355 komt er dan uit.

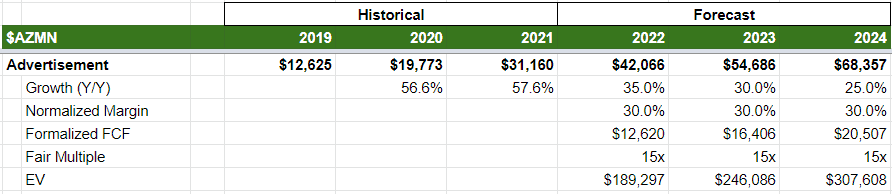

Advertisement

Voor advertenties gebruiken we ter vergelijking de bedrijven Alphabet en Meta Platforms. We gebruiken een FCF marge van 30% en een FCF multiple van 15x. We komen dan op een waardering van $307.608.

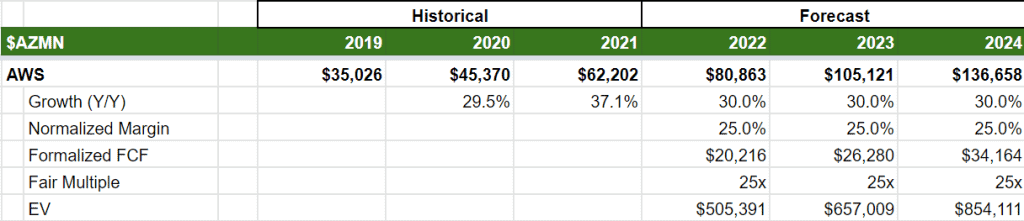

AWS

AWS waardeer ik een stuk hoger, omdat het lastig is om naar de concurrentie te gaan en hoge groeiverwachtingen krijgen nou eenmaal een hogere waardering. We nemen een FCF marge van 25% en een multiple van 25x. Een logische waardering van $854.111 komt eruit.

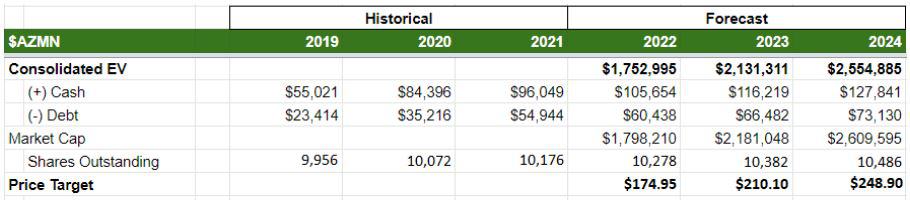

Totale waardering Amazon

We weten nu wat de verschillende bedrijfsonderdelen waard kunnen zijn (het blijft een inschatting). Vervolgens moeten we kijken wat er op de balans staat en hoeveel aandelen er zijn. Hierop maken we een inschatting van de ontwikkeling ervan. De kas (cash) en schulden groeien zo’n 10% en de aandelen nemen jaarlijks met 1% toe (om personeel te blijven belonen).

Hiermee kom ik op een prijs van $248,90 per aandeel in 2024. Grofweg een verdubbeling van de koers zie ik dus echt wel als mogelijkheid. Natuurlijk is veel afhankelijk van de economische omstandigheden en de vraag of Amazon deze groei waar maakt. Het is voor mij in ieder geval aanleiding om dit aandeel te kopen.

Ik hoop dat je deze driedelige serie over Amazon leuk vond. Uiteraard is het geen financieel advies en je moet jouw eigen keuzes maken of dit aandeel bij jou past en zelf een inschatting maken of het koopwaardig is. Ik hoop vooral dat deze artikelen bijdragen aan het ontwikkelen van een bepaalde denkwijze bij het onderzoeken van aandelen.

Wil je graag zelf aandelen onderzoeken én waarderen? Overweeg dan het kopen van mijn aandelen analyse tool. Het geeft je handvatten bij het onderzoek en maakt het waarderen erg makkelijk!

Wil je wat inspiratie voor aandelen, ETFs of sectoren? Check dan deze artikelen:

- Analyse aandeel Alibaba

- Analyse aandeel Euronext

- Analyse aandeel ASML

- Analyse aandeel Starbucks

- Analyse aandeel Facebook

- 5 argumenten voor en tegen Unilever

- 5 beste ETFs voor 2022

- 3 Dividend ETFs

- 3 aandelen die je waarschijnlijk nog niet kent

- 2 interessante aandelen voor Q3 van 2021

- Beleggen in de Verzekeringssector

- Beleggen in de Biotech sector

- Beleggen in cybersecurity

- Beleggen in Fintech

- 3 kansrijke groeiaandelen

- Maandelijkse update van mijn beleggingen!

Deze onderwerpen zijn interessant:

Disclaimer: met beleggen kunt u uw inzet verliezen.